Как открыть иис в втб — подробная инструкция

Содержание:

- Тарифные планы

- Чем поможет сайт банка

- Что нужно точно знать о брокере ВТБ

- Кто такой биржевой брокер

- Как открыть брокерский счет в ВТБ

- Стоимость обслуживания брокерского счета

- Основные возможности

- Как открыть брокерский счет в «ВТБ» для физического лица

- Аналитика и техподдержка

- Для чего нужен брокерский счет. Общая информация

- Торговые платформы ВТБ

- Плюсы и минусы

- Тарифы ВТБ Брокер

- Какие документы нужны для открытия счета?

- Брокерское обслуживание от ВТБ

- Возможности систем

- Пошаговый процесс открытия брокерского счета в ВТБ для физического лица

- Как пополнить

- Плюсы и минусы

Тарифные планы

ВТБ взимает комиссию за торговые операции в соответствии с условиями брокерского соглашения между вами и банком и тарифами, указанными в «Положении об оказании услуг на финансовых рынках ВТБ». Наименование вашего текущего тарифного плана указывается в заявке на обслуживание рынка ценных бумаг (если после подписания заявки на обслуживание рынка ценных бумаг вы не подали распоряжение об изменении тарифного плана).

Чтобы сменить текущий тарифный план на другой, вы можете обратиться в один из офисов банка, список которых доступен на сайте broker.vtb.ru (если вы являетесь владельцем привилегированного пакета, обратитесь к своему персональному менеджеру или менеджеру по работе с клиентами). У вас должен быть с собой паспорт. Также распоряжение об изменении тарифного плана может быть подано через Личный кабинет (в этом случае оно должно быть подписано электронной подписью).

Также по операциям с акциями за месяц, в котором были совершены торговые операции, ВТБ удерживает комиссию за проведение депозитарных операций. Для владельцев акций ВТБ действуют льготные условия обслуживания: максимальная комиссия составляет 105 рублей в месяц, минимальная — 30 рублей. Вы можете получить подробную информацию о брокерских сборах на сайте broker.vtb.ru , о льготных условиях депозитарного обслуживания акционеров ВТБ Доступные инструменты

Линейка широкая, кроме классических акций, облигаций можно купить еврооблигации (даже в евро), есть доступ к покупке акций через СПБ биржу, есть срочный рынок (фьючерсы, опционы), можно продавать валюту. Можно приобретать валюту не полным лотом, операция мгновенна, также можно делать прямой обмен евро на доллары. Еще можно покупать ETF и биржевые ПИФы непосредственно в валюте. Есть приложение стакан, доступны для выставления стопы и тейк-профит.

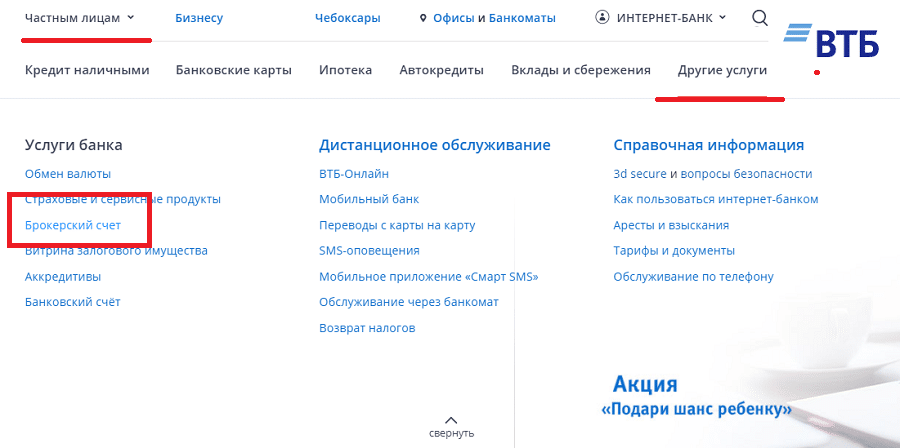

Чем поможет сайт банка

- «Частным лицам»;

- «Другие услуги»;

- «Брокерский счет».

После этого вы попадете на сайт инвестиционной платформы банка. Здесь, в первую очередь, можно скачать и распечатать бланки анкеты и заявления на обслуживание. Заполнив их заранее, вы сэкономите время своего пребывания в офисе «ВТБ24». Найти необходимые бланки можно в разделе «Документы» меню, размещенного в правой части страницы сайта, посвященной инвестиционным счетам.

Кроме того, здесь же можно оформить предварительную заявку на открытие брокерского счета. Для этого вам потребуется:

- выбрать в верхнем меню пункт «Инвестиционные услуги»;

- в выпавшем подменю найти раздел «Стать клиентом»;

- в появившейся анкете заполнить графы с ФИО, городом проживания и контактными данными;

- ввести проверочный код с картинки;

- нажать кнопку «Отправить».

В течение суток после отправки формы с вами свяжется сотрудник инвестиционного отдела «ВТБ24». С ним вы подберете оптимальный для вас тариф на обслуживание инвестиционного аккаунта, а также назначите время вашего визита в офис для заключения необходимых договоров.

Что нужно точно знать о брокере ВТБ

В 2020 году ВТБ уверенно держится по количеству привлеченных клиентов и активных на 3 месте. И с начала этого года этот показатель только растет вверх (см. таблицу ниже).

Поэтому, если вы интересуетесь торговлей на бирже, то точно стоит разобраться с вопросом: Как открыть брокерский счет в ВТБ? Кидаться в крайность и останавливаться на первом, изученном Вами, брокере не следует точно.

Кстати, если мы с вами еще не знакомы, то почитать обо мне и об успехах моих учеников, можно здесь.

Пускай даже кто-то из ваших знакомых уже торгует через какого-то из известных брокеров: Тинькофф, Сбербанк, Финам. У вас свой путь и комиссии будет вы платить. Поэтому давайте разберем брокера ВТБ.

| чел. | январь 2020 года |

февраль 2020 года |

март 2020 года |

апрель 2020 года |

май 2020 года |

июнь 2020 года |

| число зарегистрированных пользователей | 684 648 | 719 250 | 777 911 | 814 555 | 848 425 | 893 259 |

| число активных клиентов | 67 907 | 76 832 | 109 180 | 109 876 | 109 547 | 128 047 |

Если провести опрос среди граждан нашей страны о надежных банках, то в этом списке одно из лидирующих мест будет точно принадлежать ВТБ.Тем более, что банк начал свою деятельность с 90-х годов, да и брокерские услуги оказывает более 15 лет. Неудивительно, что компания занимает большую долю клиентов на рынке брокерских услуг.

Для большинства клиентов ВТБ ассоциируется с надежностью:

- Из-за наличия государственной поддержки

- Адекватными комиссиями

- Наличием хорошего приложения для торговли

- Ну и, заработанной за годы деятельности, репутации.

Брокерская деятельность ВТБ довольно динамично развивается. Появилась возможность открыть ИИС, появился доступ к торговле на Форекс, возможность получать готовые идеи для инвестирования.

В общем, достойный брокер. Осталось только с ним поближе познакомиться, но для начала пройдемся по отзывам о ВТБ.

Кто такой биржевой брокер

Брокер — это профессиональный посредник, через которого частные инвесторы получают доступ к бирже. Им может быть организация или банк, получивший лицензию на ведение брокерской деятельности.

Многие задаются вопросом: а зачем вообще нужен такой посредник? Ведь торговать на фондовом рынке может если не каждый, то многие инвесторы.

Ответить на этот вопрос достаточно просто. Исторически сложилось, что для защиты интересов инвесторов нужен институт профессиональных участников, имеющих лицензии на определённые виды деятельности. В большинстве случаев это лицензии брокера, дилера и депозитария. Такие лицензии выдаёт Центральный банк, который контролирует деятельность профессиональных участников и в случае нарушений может отозвать их.

Получить лицензию брокера не просто — нужно иметь существенный капитал, штат аттестованных сотрудников, соблюсти ряд требований закона — очень хорошо вложиться, чтобы начать работу на бирже.

Если брокер нарушит даже, казалось бы, незначительную норму закона, Центральный банк сразу отзовёт лицензию , и брокер по сути останется без хлеба. Поэтому брокеры очень дорожат своей деловой репутацией.

Антон Шевелев

Начальник управления розничных продаж ВТБ Капитал Инвестиции

Брокер исполняет поручения и действует в интересах клиента. Например, клиент поручил приобрести одну акцию ВТБ. Брокер получает заявку и отправляет её на биржу — покупает акцию ВТБ.

Кроме этой обязанности у брокера есть и другие.

Как открыть брокерский счет в ВТБ

Давайте, все-таки еще раз попробуем открыть брокерский счет в ВТБ. А то вдруг я напрасно внесла в минусы открытие счета в ВТБ дистанционно. Ведь пробовала я это сделать несколько месяцев назад, а ведь конкуренция заставляет совершенствовать процедуры регистрации.

И новичкам, независимо от того, какого брокера вы выберете, нужно понимать, что раньше открыть брокерский счет был просто катастрофически муторный процесс.

В том же банке ВТБ этим занимался отдельный уполномоченный человек. И такой человек был не в каждом отделении ВТБ. Сама процедура, включая генерирование ключей, получение пароля от личного кабинета, могла потребовать не один визит в офис.

К сожалению через сайт открыть брокерский счет не получится, если у вас нет банковской карты ВТБ. Либо, по второму варианту, можно подтвердить свою личность через сайт Госуслуги.

Открытие брокерского счета через приложение “ВТБ Инвестиции”.

На первых этапах вы вводите свои паспортные данные и адрес прописки. В течение часа брокер регистрирует вас и оповещает об этом. Функционал и сервис приложения достаточно удобен и приятен.

Автоматически без права выбора подключают к тарифу “Мой онлайн”. Этот тариф достаточно новый, появился в 2019 году. Кстати, в мобильном приложении ВТБ Инвестиции можно для начала подключиться к демо-версии.

Стоимость обслуживания брокерского счета

Тариф «Мой Онлайн» предусматривает полностью бесплатное обслуживание счета. На остальных тарифных планах плату за обслуживание не списывают при отсутствии сделок в течение месяца, а если была хотя бы 1 сделка она составит 150 р. Отдельно платить за депозитарное обслуживание не надо.

Для акционеров ВТБ цена обслуживания брокерского счета меньше и зависит от количества акций ВТБ на счету:

- при наличии до 1.5 млн акций ежемесячная плата составит 105 р.’

- если имеется от 1.5 до 45 млн акций за обслуживание ежемесячно надо платить по 60 р.;

- если на счете больше 45 млн акций, то комиссия составит 30 р. в месяц.

Минимальная сумма для вложения

Возможность начать делать инвестиции ВТБ для физических лиц предлагает без каких-либо условий по минимальной сумме. Некоторые инвесторы начинают буквально с 1000 р. При операциях с валютой минимальная сумма сделки – 1 доллар или евро.

Единственное ограничение, которое надо учитывать — размер 1 лота. Он не зависит от ВТБ и устанавливается биржей. Не все ценные бумаги можно покупать по 1 шт.

Пополнение и вывод денежных средств

Пополнить счет бесплатно можно банковским переводом в системе ВТБ-Онлайн или из другого банка. Комиссии не будет также при пополнении с карты ВТБ через приложение. При зачислении средств через инвестиционное приложение ВТБ комиссия составит 0.4-0.5% от суммы (мин. 10 р.).

Вывод средств осуществляется бесплатно. Исключение – вывод средств, полученных по операциям с валютами в сумме от 300 тыс. р. за месяц. Комиссия по таким операциям 0.2% от положительной разницы, полученной при операциях.

Маржинальная торговля

Маржинальная торговля широко применяется при использовании спекулятивной модели заработка на бирже и внебиржевых инструментах. Фактически этот инструмент позволяет брать в кредит различные активы и совершать с ними сделки. При этом на счете инвестора не требуется наличие всей суммы для проведения сделок.

Условия инвестиций через ВТБ предусматривают кредитование в течение торгового дня бесплатно. При переносе маржинальной позиции на следующий день взимается вознаграждение в размере до 16.8% годовых.

Индивидуальный инвестиционный счет (ИИС)

В приложение ВТБ Инвестиции для частных лиц – налоговых резидентов РФ доступен специальный вид брокерского счета – индивидуальный инвестиционный счет (ИИС). Он был создан по инициативе государства для привлечения интереса населения к вложению средств в ценные бумаги. Фактически ИИС – обычный брокерский счет с преференциями по налогам в виде возможности получить вычет.

На выбор по ИИС доступны 2 варианта вычета. Первый предусматривает освобождение от НДФЛ всего дохода, полученного по ИИС. А второй вариант предусматривает ежегодный вычет на сумму взноса. Вычет с внесенных средств предусматривает ограничение по сумме в 400 тыс. р. в год, т. е. по нему нельзя вернуть больше 52 тыс. р. за год.

Особенности ИИС, о которых должен знать инвестор:

- Данный тип счетов недоступен тем, кто не является налоговым резидентом РФ.

- Если вывести средства с ИИС раньше, чем через 3 года, то право на вычет будет утеряно, а средства, уже перечисленные из бюджета, придется вернуть.

- Нельзя иметь больше 1 ИИС одновременно.

- Максимальная сумма взноса на ИИС за год (при любом типе вычетов) – 1 млн р.

ИИС можно использовать совместно с ОФЗ-н для одновременного получения дохода с минимальными рисками и налоговых преференций. Особенно этот вариант интересен инвесторам, которые имеют доход, облагаемый НДФЛ по ставке 13%, например, людям, получающим «белую» зарплату.

Основные возможности

Получение информации в режиме онлайн

- Текущие котировки ценных бумаг.

- Текущие котировки фьючерсов и опционов (срочный рынок FORTS)

- Очереди заявок («стакан»).

- Детальная информация всем сделкам в торговой системе.

- Состояние портфеля клиента.

- Состояние заявок клиента.

- Реестр сделок, заключенных по заявкам клиента.

- Новости информационных агентств.

- Календарь дивидендов

- Аналитические обзоры

- Справочники по маржинальному кредитованию

- Текущие залоговые активы

Обслуживание торговых операций

- Исполнение лимитированных и рыночных заявок.

- Поддержка маржинальной торговли в полном объеме: предоставление кредитного плеча и возможности короткой продажи.

- Исчерпывающая информация о текущем состоянии портфеля, использованных маржинальных ресурсах и доступных средствах для открытия новых позиций.

- Реестр сделок за указанный период

- Реестр заявок за указанный период

- Структура портфеля за определенный день

- Получение брокерского отчета

- Заказ налоговых отчетов

- Подписание реестра поручений

- Вывод денежных средств

- Перевод денежных средств между торговыми счетами

- Перевод бумаг между торговыми счетами

- Заказ документов за подписью сотрудников Банка (документы на вычет ИИС)

- Выбор счета для получения дохода по ценным бумагам

- Признание квалифицированным инвестором

- Запрос на получение налоговой формы W8-BEN

- Отключение маржинального кредитования

Инструкция по личному кабинетуИнструкция по личному кабинету.pdf

(1 Мб)

Tорговля на Внебиржевом рынке

Инструкция по торговле на Внебиржевом рынке через личный кабинет инвестора:

Торговля на внебиржевом рынке через Личный кабинет (руководство пользователя)OLB. Руководство пользователя. Личный кабинет. Внебиржевой рынок.doc

(2 Мб)

Подписание реестров

Инструкция по подписанию реестров сделок через личный кабинет инвестораOLB. Личный кабинет. Подписание реестров.docx

(804 Кб)

Настройка Kaspersky, если не показываются отчеты.

В случае, если при просмотре брокерских отчетов и заказанных документов за подписью сотрудника банка (документы для вычета ИИС), в Личном кабинете у вас не отображается информация по заказанным отчетам, возможно это связано с наличием установленной на ПК системы безопасности Kaspersky.

Инструкция по настройке Kaspersky для показа отчетов в Личном кабинете в формате_doc и в формате_pdf

Как открыть брокерский счет в «ВТБ» для физического лица

Во многих современных банках уже введен в обращение инструментарий для заведения инвестиционных счетов в режиме онлайн. Но банк «ВТБ24» придерживается традиционного подхода к биржевому обслуживанию. Чтобы завести на его платформе инвестиционный счет, вам потребуется нанести личный визит в отделение банка.

Для открытия счета вам необходимо будет предоставить сотруднику банка следующие документы:

- анкету клиента;

- заявление на инвестиционное обслуживание;

- паспорт (либо иное удостоверение личности, подходящее под требования законодательства РФ);

- банковские реквизиты счета, на который в дальнейшем будет производиться вывод денежных средств.

Аналитика и техподдержка

Аналитический раздел сайта broker.vtb.ru следует признать не очень удачным. Ежедневно публикуемая оценка динамики «голубых фишек» основана только на техническом анализе. Прогнозы курса акций крупнейших компаний не учитывают ни их фундаментальных показателей, ни дивидендных ожиданий, ни общей ситуации на рынках, Отраслевые обзоры и комментарии выходят редко, а те, что имеются, давно потеряли актуальность. Несколько лучше смотрится аналитика валютного и товарного рынков, но и она ограничивается краткой компиляцией на основе новостных лент. Это тем более странно, что по итогам ряда лет, в т.ч. и 2018, аналитическая команда ВТБ была признана лучшей в России по результатам опроса журнала Institutional Investor (США). От солидного и амбициозного брокера с входным порогом 100 тыс. руб. можно было ожидать намного более профессионального подхода.

Удобное решение реализовано для техподдержки клиентов в особенно сложных ситуациях, подразумевающих квалифицированные действия с обеих сторон. Для этого от клиента требуется загрузить и установить приложение для удалённого доступа к компьютеру TeamViewer. После этого сотрудник техподдержки запрашивает разрешение на подключение к компьютеру клиента для управления им. Весь процесс можно наблюдать и контролировать в режиме реального времени. По завершении сеанса сотрудник отключается от компьютера и без нового согласования с клиентом снова подключиться к нему уже не сможет.

Для чего нужен брокерский счет. Общая информация

Увеличить собственный доход не так уж сложно, необходимо только опробовать один способ – торговля валютой и еврооблигациями. Правда попасть на данный рынок могут лишь профессионалы – брокеры – и те, кто открыл специальный брокерский счет, например, подключил в втб24 брокерское обслуживание.

У брокера цель здесь одна – посредническая. Он выступает связующим звеном в цепочке купли-продажи. Оплату он получает через продажу облигаций, акций, и многое другое.

Под понятием брокерский счёт подразумевается клиентский счёт, который был открыт у брокера. Этот счёт отображает количество средств, а также бумаг, представляющих ценность. Здесь доступна любая информация касательно спекулятивных сделок – покупка валюты и её продажа, купля-продажа бумаг, движение и результат по операциям и т.д.

Есть два основных вида классификации брокерских счетов.

- По общему количеству владельцев. Бывает совместным и индивидуальным. К примеру, в первом случае, клиент открывает совместный с родственниками или партнёрами депозит, на счёт которого каждый может вносить сумму. Клиенты сами могут решить, кто из них какой долей будет управлять, подписав бумаги. На счёт вывода денег стоит обращаться напрямую к брокеру. Конечно, лучше всего, когда на вывод средств даёт добро каждая из сторон.

- По типу взаимосвязи трейдера с брокером. Тут существует также 2 формы – классическая и доверительная. В классическом варианте клиент сам управляет счётом, а брокеру даёт указания. Вторая форма – доверительная – подразумевает под собой полное задействование брокера, который имеет право действовать от имени клиента.

Торговые платформы ВТБ

Помимо классического терминала QUIK (в десктопном и WEB вариантах), в арсенале ВТБ есть собственная разработка Online Broker. Этот терминал отличается более простым и интуитивно понятным интерфейсом, позволяющим одним щелчком мыши переключаться между рынками, в числе которых есть и форекс. Торговые инструменты сгруппированы по типам с указанием полного наименования, а не только биржевого тикера.

Инвестор имеет возможность перераспределять активы и денежные средства между несколькими счетами, получать аналитическую поддержу от ВТБ Капитал и статистику от Dow Jones. Веб-версия платформы Online Broker одновременно является и личным кабинетом. Она позволяет менять тарифный план, заказывать документы с банковской подписью, открывать новые торговые счета. Кроме того, веб-версия используется для работы с зарубежными активами.

Для мобильных устройств разработано приложение «ВТБ Мои Инвестиции». Существуют версии для операционных систем iOS и Android. Приложение обладает хорошей функциональностью, его можно считать настоящим прорывом для ВТБ. Оно не только позволяет совершать торговые сделки на фондовом, срочном и валютном рынках Московской биржи, а также сделки с иностранными ценными бумагами на некоторых зарубежных биржах.

Уникальной особенностью является Робоэдвайзер – сервис для автоматического подбора портфеля согласно инвестиционному профилю клиента. Чтобы определить профиль, клиент заполняет специальную анкету. После этого Робоэдвайзер не только подбирает оптимальный состав портфеля, но и проводит его ребалансировку в случае отклонения портфеля от оптимального.

Плюсы и минусы

Рассмотрим преимущества и недостатки выбора ВТБ в качестве фондового брокера.

| Преимущества | Недостатки |

| Уникальные инструменты (однодневные облигации ВТБ и IPO / SPO акций) | Невозможность перехода на новый тариф «Мой онлайн» прежним клиентам |

| Опция приобретения ОФЗ-н | «Мой онлайн» позволяет спекулировать исключительно через мобильное приложение |

| Налоговые льготы при получении дивидендов от американских акций | Высокая депозитарная комиссия на основных тарифах |

| Приобретение иностранных валют в формате «1 лот = 1 единица» | Лимитированный набор фондов |

| Выведение купонов и дивидендов на отдельный расчетный счет | Для торгов доступен только один терминал (QUIK) |

| Удобное мобильное приложение | Маржинальная торговля подключается по умолчанию, что может оказаться неудобным для начинающих трейдеров, которым приходится рассчитывать размер позиции вручную |

| Большая бесплатная программа обучения торговле на фондовом рынке |

Тарифы ВТБ Брокер

В соответствии с тарифами банка, он взимает плату за предоставление услуг:

- брокерских;

- депозитарных.

Комиссия по брокерским услугам насчитывается в процентах от суммы сделок. Процентная ставка имеет зависимость от тарифного плана, выбранного клиентом, в среднем, она находится в пределах 0,01-0,15%.

Узнать размеры комиссии по конкретным услугам брокера, проводимых на срочном рынке, клиенты могут на сайте ВТБ. Они представлены в разделе «Тарифы» на странице сайта банка https://broker.vtb.ru/services/stock/tariffs/.

Клиентам, сотрудничающим с ВТБ, банк предлагает скидку в размере 10% на комиссию брокера при заключении договора с организациями, предложенными этим финучреждением. При использовании брокером денег клиента, ему начисляется вознаграждение в размере 1,5% годовых с учетом каждого полного дня пользования средствами.

Какие документы нужны для открытия счета?

Чтобы открыть счёт в ВТБ, инвестору понадобится паспорт и ИНН. Все остальные документы оформит оператор в офисе брокера, и после ознакомления со всеми данными, инвестор может подписать договор на брокерское обслуживание. Для заключения договора на обслуживание счёта оформляется следующее:

- Заявление на обслуживание счёта (в 2 экземплярах)

- Анкета, которую заполняет клиент

- Данные о реквизитах счёта

Стоить учесть, что индивидуальный счёт могут открыть не только граждане РФ, но и иностранцы, конечно, если они получили статус налогового резидента. Им нужно предоставить:

- Национальный паспорт или иной документ, подтверждающий его личность

- Миграционную карту

- Визу, ВНЖ или иное разрешение на проживание на территории РФ

- Также тебе нужно будет предоставить все документы, переведённые на русский язык и заверенные нотариально

Брокерское обслуживание от ВТБ

Новичку бывает достаточно непросто разобраться во всех тонкостях и принципах работы системы онлайн брокер от ВТБ.

Онлайн брокер от ВТБ 24 является своеобразным финансовым консультантом для клиентов по вопросам проведения торгов на фондовых биржах. Онлайн брокер предоставляет своим участникам информацию о новых методах получения дохода, принимает, обрабатывает и исполняет заявки на проведение тех или иных операция на бирже.

Зайдя в личный кабинет, клиент видит всю актуальную на данный момент информацию о деятельности биржи, получает новости, осуществляет выгодные финансовые операции.

Личный кабинет клиента

Онлайн брокер от ВТБ и его Личный кабинет — это один из самых востребованных и удобных сервисов, дающих возможность клиенту осуществить заработок как на федеральной, так и на международной фондовой бирже.

Рассмотрим основные преимущества сервиса:

- Существует возможность использовать услуги персонального консультанта.

- Клиент может перенести свою позицию на бирже на любое удобное для него время.

- Клиент может получить доступ в Личный кабинет, посредством которого он будет совершать финансовые операции на выбранной фондовой бирже.

- Составлять индивидуальные портфели ценных бумаг.

- Разрабатывать уникальные инвестиционные стратегии.

- Посредством личного кабинета осуществлять операции с ценными бумагами (облигациями, опционами, фьючерсами).

ВТБ выставляет своим клиентам условие – иметь счет на минимальную сумму в 100000 рублей.

При грамотном походе в работе с данной системой, ваши расходы будут самыми минимальными.

Капитал брокер от ВТБ

ВТБ Капитал брокер предоставляет своим клиентам осуществлять финансовые операции с ценными бумагами и валютой не только на федеральном, но и международном уровне. Посредством личного кабинета можно выбрать любую доступную для проведения торгов биржу.

Не так давно ВТБ Капитал брокер осуществляла свою деятельность под иным названием — ООО Мос-брокер.

ВТБ Капитал брокер является дочерним подразделением группы ВТБ и предоставляет своим клиентам следующий перечень услуг:

- аналитика;

- удаленный доступ;

- маржинального кредитования.

ВТБ Капитал брокер выполняет свою деятельность в соответствии с действующим законодательством, имеет все необходимые лицензии, разрешения. Сотрудники компании является высококвалифицированными опытными специалистами, а ее уставный капитал по величине превосходит другие организации. ВТБ Капитал брокер — это надежный партнер, включенный в федеральный реестр Удостоверяющих центров.

ВТБ Капитал брокер предлагает для физических и юридических лиц быстро открыть счет. Для этого, прежде всего, необходимо зарегистрироваться на сайте банка.

ВТБ Капитал брокер дает своим клиентам преимущество в продаже ценных бумаг на фондовых рынках, позволяя таким образом зарабатывать значительную прибыль от вложения собственных денежных средств.

Форекс брокер ВТБ

ВТБ 24 Форекс брокер является одним из известнейших компаний во всем мире. Организация осуществляет свою успешную деятельность вот уже более 6 лет. Сфера деятельности ВТБ 24 Форекс брокер базируется на оказании финансовых и инвестиционных услуг. Все операции осуществляются посредством использования платформ OnlineBroker и QUIK.

Услуги, предоставляемые онлайн брокером ВТБ, включают следующий сервис:

- Поддержку клиентов 24 часа 7 дней в неделю.

- Возможность пройти бесплатное курсовое обучение для самостоятельной работе на биржевой площадке.

- Дает возможность осуществлять фондовые операции не только на рынке Форекс, но и на любом другом из предоставленного перечня, в том числе международного уровня.

ВТБ 24 брокер дает своим клиентам выбрать оптимальный способ проведения сделок: через мета-трейдер, реутерс диалинг, онлайн сервис, ЕБС, по телефону.

Возможности систем

Многие клиенты ВТБ брокер для работы со счетами используют систему Broker Online. Она работает на бесплатной основе, позволяет входить в счета и в личный кабинет.

Возможности Broker Online:

- В системе выполняются торговые операции на фондовой, валютной бирже. Также доступна Московская биржа, на ней можно проводить срочные секции;

- На платформе имеется 5 новостных лент, которые позволяют узнать актуальную информацию. На ее основе можно совершить выгодные и прибыльные сделки;

- Клиенты регулярно получают доступ к трансляции индексов;

- В системе можно проводить неторговые операции. К примеру, выводить денежные средства или перераспределить между своими счетами;

- Общаться в чате трейдеров.

Что касается системы «Мои инвестиции», у нее имеется возможность использования помощи робо-эдвайзера. Она позволяет получить полезные советы по корректировке портфеля в зависимости от выбранной стратегии. В сервисе доступно 5 вариантов.

Чтобы можно было пользоваться сервисом ВТБ Брокер, достаточно зарегистрировать личный кабинет и открыть счет для проведения торговых операций. Это требует выполнения важных условий, заключения договора и предоставления пакета документов. После оформления счета можно сразу приступать к торговым операциям на фондовой и валютной бирже. Работать можно с разных платформ, но наиболее надежной считается Broker Online.

The following two tabs change content below.

Никита Аверин

В 2017 году окончил ФГБОУ ВО «Саратовский государственный технический университет им. Гагарина Ю.А.», г. Саратов, по направлению подготовки «Информатика и вычислительная техника». В настоящее время являюсь администратором сайта kabinet-lichnyj.ru. (Страница автора)

Последние записи автора — Никита Аверин

- Сети плюс – как зарегистрировать личный кабинет — 22.11.2021

- Сибирский Бит – регистрация и вход в личный кабинет — 20.11.2021

- Сибур – пошаговая регистрация личного кабинета — 18.11.2021

Пошаговый процесс открытия брокерского счета в ВТБ для физического лица

Банк ВТБ нацелен не только на работу с опытными игроками фондового рынка, поэтому открыть брокерский счет в ВТБ могут и начинающие физические лица.

В первую очередь главное, чтобы у человека были в наличии деньги в нужном объеме и большое желание осуществлять торговлю на бирже.

Банк внимательно относится к каждому клиенту, который принял решение открыть в нем брокерский счет, поэтому после заполнения анкеты присваивает ему личного менеджера-консультанта. Открытие счета выполняется следующим образом:

- На официальном портале ВТБ вносятся личные данные в специальную анкету.

- В написанное в анкете время клиенту перезванивает прикрепленный к нему менеджер, обсуждает с ним детали будущего сотрудничества и подробно поясняет условия и правила обслуживания.

- Клиент посещает банковское учреждение в любое удобное для него время с действующим гражданским паспортом.

- На депозитный счет вносятся деньги в допустимо минимальном размере.

- Клиент может начинать осуществлять торговую деятельность на фондовом рынке.

Перед началом процесса по открытию брокерского счета рекомендуется изучить торговые системы, через которые в дальнейшем будут проводиться сделки на фондовом рынке. ВТБ предлагает три варианта: Online Broker, Quik, Meta Trade.

Как пополнить

В целях зачисления средств требуется совершить несколько последовательных действий. Имеется ряд способов для этого, изучим детально каждый из них.

Процесс начинается в «Мои Инвестиции», где нужно на главной странице нужно выбрать раздел «Действия», а после этого — «Пополнить». Далее можно выбрать любой из представленных ниже путей.

Через ВТБ-Онлайн

Первый шаг подразумевает авторизацию в приложении.

Выбор счета

Выбрать аккаунт, на который необходимо зачислить средства. Далее нажать «Пополнить». Зачисление происходит моментально без комиссии.

Непосредственное пополнение счета

Затем нужно ввести сумму перевода в рублях, выбрать площадку, номер субпозиции, на которую направляются деньги и счет списания. После заполнения мини-анкеты нужно кликнуть «Продолжить», выделенную на синем фоне.

С банковской карты другого банка

Оставшись в «Мои инвестиции» в категории «Действия» обозначить размер перевода, после чего появится специальная форма, куда необходимо вписать номер карты, с которой осуществляется транзакция. Средства будут переведены моментально. Максимальная сумма— 100 000 ₽ ежемесячно. На размер комиссии влияет сумма перевода:

- менее 1 000 ₽ — 10 ₽;

- 1 000 — 10 000 ₽ — 0,5% от суммы перевода;

- от 10 000 ₽ до 100 000 ₽ — 0,4% от суммы перевода. Кроме того, возможна комиссия от банка, выпустившего карту, с которой пополняется баланс.

В данном случае потребуется указать реквизиты брокерского счета в ВТБ. Средства будут зачислены в ходе одного рабочего дня. Комиссии ВТБ на подобную операцию нет.

Плюсы и минусы

Плюсы брокера ВТБ:

- Высокая надежность. Это подтверждает и многолетняя история, и присутствие государственных структур в числе акционеров банка ВТБ, и наличие всех лицензий.

- Низкие комиссии. На сегодня брокер входит в тройку лидеров по этому показателю наравне со Сбербанком и Открытием.

- Понятные обычному пользователю собственные торговые платформы на компьютере и телефоне.

- Удобный интерфейс торговых платформ. Мы с мужем пользуемся и тейк-профитом, и биржевым стаканом, и оповещением о цене. Далеко не у всех есть эти сервисы.

- Доступны все инструменты для торговли. Как только появляется новый фонд, он моментально отражается в приложении (у других брокеров случаются задержки).

- Моментальное пополнение и снятие денег с брокерского счета или ИИС на банковскую карту.

- Собственные инвестиционные продукты. Особенно актуально сегодня, когда мы наблюдаем резкий приток новых инвесторов на биржу. Индексные фонды служат отличным инструментом для новичков.

- Много аналитической информации по ценным бумагам. Прислушиваться к ней или нет – это личное дело каждого.

- Регулярные прямые эфиры с руководством крупнейших эмитентов. Приходят оповещения о предстоящих эфирах в личный кабинет.

- У меня был личный положительный опыт перевода ИИС от другого брокера к ВТБ. Все прошло штатно: не обошлось без посещения офиса, но уложились в 30 дней, как того требует закон.

Минусы:

В отзывах клиенты жалуются на низкий уровень технической поддержки. Я за 3 года ни разу ею не пользовалась, поэтому подтвердить информацию не могу. Думаю, техподдержка актуальна для трейдеров, которые совершают ежедневные сделки

Для пассивного инвестора это не столь важно. Если не получилось зайти сегодня в приложение, то зайду завтра.

Много информации в приложении, которая в первую очередь попадается на глаза и носит рекламный характер

Например, первыми в списке идут всегда фонды ВТБ и приходится их пролистывать, чтобы посмотреть и другие. Но это сложно назвать недостатком. Брокер рекламирует свои продукты и зарабатывает деньги.