Какие существуют функции и полномочия центрального банка

Содержание:

- Кто контролирует деятельность Центробанка РФ?

- Расчетно-кассовые центры

- Об образовании

- Коммерческие банки

- История возникновения ЦБ

- Чем занимается Центральный банк, основные функции

- Надзорные функции ЦБ в банковском секторе

- Центральный аппарат

- Доходы и расходы коммерческого банка

- Отзыв лицензий в 2016 году

- Взаимодействие ЦБ и органов власти

- Факторы определения роли ЦБ в экономике государства

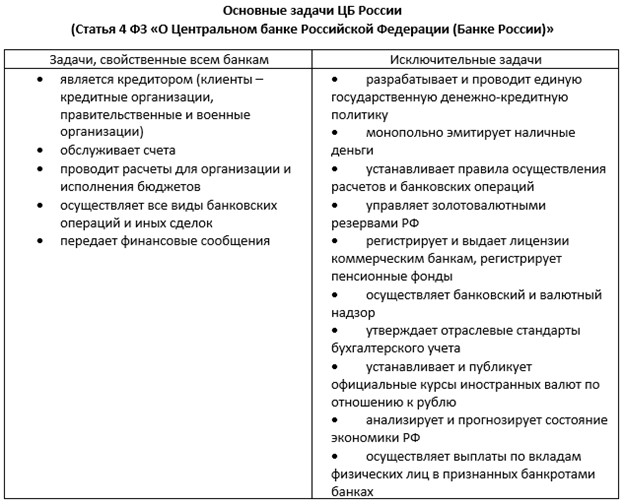

- Задачи

- Функции ЦБ

- Форма организации и функции центрального банка

- Нормативные акты

Кто контролирует деятельность Центробанка РФ?

Центральный Банк Российской Федерации наделен большими полномочиями: это и полное регулирование финансовой деятельности кредитных организаций (со всеми полагающими санкциями: предписаниями, ограничениями, отзывом лицензии), эмиссия денежных знаков, контроль над федеральной собственностью золотовалютного резерва. Столь широкие функции и полномочия носят масштабный характер, поэтому многих интересует вопрос, а кто же контролирует деятельность самого Центробанка?

Начнем с того, что Центральный Банк РФ не является частью ни исполнительной, ни законодательной власти. Судебной властью Банк России так же не обладает. Все три ветви государственной власти действуют независимо от Центробанка, а он от них. То есть, в соответствии со статьей 1 Федерального Закона «О Центральном Банке РФ», все возложенные на него функции, Банк России осуществляет независимо от других федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации и органов местного самоуправления.

Разумеется, как и любое подразделение, пусть и независимое, Центральный Банк РФ подотчетен другим структурам. Главным образом Федеральному собранию Российской Федерации.

Банк России должен ежегодно отправлять в Государственную Думу свой годовой отчет. По срокам не позднее 15 мая. Данное обязательство прописано в статье № 25 ФЗ-86. Годовой отчет включает в себя следующие сведения:

- перечень мероприятий по реализации единой государственной денежно-кредитной политики;

- анализ денежного обращения и финансового рынка РФ;

- анализ валютного положения и национальной платежной системы РФ;

- годовую финансовую отчетность Центробанка;

- аудиторское заключение по годовой финансовой отчетности Центробанка;

- информацию главного аудитора Центробанка об эффективности использования денежных средств и другие отчеты.

О ежегодном обязательном независимом аудите финансовой отчетности Центробанка принимает решение Национальный Финансовый Совет. Он же выбирает и аудиторскую организацию для проведения данной проверки. В соответствии со статьей 94 ФЗ-86 Центральный Банк РФ обязан предоставлять аудиторской проверке отчетность и прочие необходимые данные.

Что же касается внутреннего аудита, то он осуществляется службой главного аудитора Центробанка.

Интересный факт! Главный аудитор Центрального Банка России находится в непосредственном подчинении у Председателя Банка.

Центробанк РФ каждый месяц публикует и прочие данные о своей деятельности (баланс, данные о динамике денежной массы, сведенья о денежном обращении, информацию о различных операциях).

Кроме того, в соответствии со статьей 26.1 Федерального Закона № 86-ФЗ от 10.07.2002 года, Центральный Банк РФ раскрывает информацию о сделках, совершенных с ценными бумагами на организованных торгах. Состав, порядок и сроки которых устанавливаются Советом директоров.

На пресс-конференции 2017 года Президент России В.В. Путин прокомментировал: «Что касается контроля над соблюдением Законов в Центральном Банке России, этот контроль осуществляется. И Прокуратурой, и другими органами. Хочу ещё раз подчеркнуть, что никаких заметных серьёзных правонарушений, связанных с нарушением действующего Закона, в работе Центробанка выявлено не было».

Расчетно-кассовые центры

Они входят в состав пресловутых территориальных учреждений. Принято различать районные, межрайонные и головные центры. Их задача – осуществлять межбанковские расчёты и платежи. Также они обслуживают счета Министерства финансов страны, внебюджетных фондов, органов федерального казначейства, и иных структур/лиц (но лишь в тех случаях, которые предусмотрены ФЗ).

Как уже было сказано в начале, есть ещё головные центры. Они выполняют все названные функции, но ещё вдобавок в их обязательства включены расчёты по итогам проведённых на ОРЦБ (организованный рынок ценных бумаг) операций.

К слову, ещё есть так называемые полевые учреждения. В схеме структуры ЦБ это – низшее звено, третий уровень. Но у них своя, отдельная функция, и заключается она в обслуживании учреждений Министерства обороны и воинских частей. Это, кстати, наделяет их особым статусом. Такие учреждения считаются военными, и комплектуются военнослужащими.

Об образовании

Напоследок – информация для тех людей, которые в перспективе хотели бы связать свою деятельность с обсуждаемой сферой, и сейчас знакомятся со структурой и функциями Центрального банка РФ. ФГОС постановил – каждый человек, намеревающийся работать в данной области, должен отучиться по специальности «Банковское дело» (38.02.07). Именно в её рамках возможно научиться проводить анализ всех экономических процессов и явлений по главным направлениям деятельности ЦБ, а также досконально изучить все аспекты, её касающиеся. В каждом достойном вузе под это отведено несколько дисциплин, одна из которых, к слову, так и называется – «Структура и функции ЦБ РФ».

Коммерческие банки

Эта категория банков включает в себя кредитные учреждения, которые созданы для обслуживания юридических и физических лиц, предоставляя им возможность проводить различные финансовые операции. Банки привлекают вклады, предоставляют кредиты, а также осуществляют расчетные, платежные и посреднические операции. Помимо этого, коммерческие банки участвуют в операциях на рынке акций и облигаций.

Коммерческие банки и Центральный банк отличаются тем, что цель деятельности первых заключается в получении прибыли. Банковская прибыль называется маржой. Она рассчитывается как разница между процентной ставкой по выданным банком кредитам и процентной ставкой по депозитным вкладам.

История возникновения ЦБ

Можно с уверенностью говорить, что Центральный Банк в России — «главный банк» страны. Именно он определяет актуальный курс рубля, он обладает правом на эмиссию российского рубля и он же выполняет ряд других крайне важных для экономики России функций.

Поэтому и возникает вопрос, кому он подчиняется, ведь по сути у его учредителей — большая власть. Прежде чем разбираться, кто сегодня хозяин столь значимого учреждения, нужно вникнуть в историю его возникновения, т.к. без этого невозможно понять целесообразность Центробанка как института.

Центральный Банк России (ЦБР), по сути, является следующей ступенью Госбанка СССР, ликвидированного после развала Советского Союза. ЦБ РФ возник в самый разгар «парада суверенитетов», а именно: 13 июля 1990 года. Решение о создании Центробанка было принято Верховным Советом РСФСР, т.е. его первоначальным учредителем фактически являлось государство.

К началу лета 1991 года, Верховный Совет разработал Устав Госбанка РСФСР, который с некоторыми поправками до сих пор регулирует банковскую деятельность в РФ, в частности — деятельность Центробанка. Примерно в это же время на ЦБ были окончательно делегированы все обязанности и полномочия, которые ранее принадлежали Госбанку СССР.

В декабре 1991 года СССР распался, а вместе с ним был упразднен и Госбанк. Все национальные и валютные активы, содержащиеся на счетах Госбанка внутри России, были переданы на управление Центробанку.

Справка: название «Центральный Банк России» возникло не сразу, а лишь в 1992 году. Первоначально учреждение называлось «Государственный Банк РСФСР».

Таким образом, ЦБ возник на базе общего советского банка. Учредителем организации в 1990 году являлся Верховный Совет РСФСР, который в то время означал власть в нынешнем понимании.

Чем занимается Центральный банк, основные функции

Согласно Статье 3 ФЗ «О Центральном банке Российской Федерации (Банке России)», перед Банком России стоит 5 основных целей.

- Защита и обеспечение устойчивости рубля.

- Развитие и укрепление банковской системы Российской Федерации.

- Обеспечение стабильности и развитие национальной платежной системы.

- Развитие финансового рынка Российской Федерации.

- Обеспечение стабильности финансового рынка Российской Федерации.

Таким образом, Центробанк работает на макроуровне, в отличие от коммерческих. Его клиентами являются не граждане, а коммерческие банки, правительственные и военные органы. В рамках этого направления ЦБ выполняет следующие функции:

- эмиссия платежных средств;

- управление золотовалютными резервами страны;

- анализ и прогнозирование состояния национальной экономики;

- надзор и контроль в области экономики.

Помимо этого, ЦБ выполняет функции, свойственные всем банкам:

- проводит операции по кредитованию клиентов;

- организовывает счета в наличной и безналичной формах;

- хранит денежные средства клиентов.

Контроль деятельности коммерческих банков

ЦБ выступает основным проводником кредитного регулирования экономики и занимается обслуживанием коммерческих банков. Через Центробанк государство воздействует на операции:

- изменяет процентную ставку по операциям ЦБ;

- изменяет нормы обязательных резервов коммерческих банков;

- производит операции купли-продажи на открытом рынке векселей, государственных облигаций и других ценных бумаг;

- регламентирует экономические и бухгалтерские нормы для банков.

Также ЦБ является заемщиком последней инстанции. Если кредитно-банковская организация испытывает финансовые трудности, она может обратиться в ЦБ государства для получения займа.

Установление ключевой ставки

Определение

Ключевая ставка — процентная ставка по основным операциям Банка России по регулированию ликвидности банковского сектора.

Ключевая ставка является основным индикатором денежно-кредитной политики. Была введена в 2013 году, чтобы сохранить уровень годовой инфляции приблизительно на уровне 4% в год.

Исключительное право устанавливать ключевую ставку закреплено за Советом директоров Банка России. Назначение уровня ставки происходит восемь раз в год по определенному графику.

Регулирование валютного курса

В разных государствах ЦБ имеет разную степень полномочий в проведении валютной политики. В Италии Центральный банк разрабатывает и реализует ее совместно с особым ведомством — Итальянским валютным бюро. В России Центробанк делит полномочия с Правительством РФ.

Определение

Валютная политика — комплекс мероприятий, направленных на уравновешение платежного баланса и устойчивости курса национальной валюты с целью улучшения внешнеэкономических позиций государства.

Валютная политика включает в себя ряд элементов.

- Регулирование и контроль курса валют. К инструментам относят механизмы установления и поддержки его уровня.

- Управление официальными золотовалютными резервами государства.

- Международное валютное сотрудничество (в том числе в рамках международных валютно-финансовых организаций).

В большинстве развитых странах понятия валютной и денежно-кредитной политики являются синонимичными.

Эмиссия банкнот

На протяжении истории эмиссия денежных средств долгое время зависела от драгоценных металлов. К примеру, в большинстве европейских стран была распространена система золотого стандарта, в которой количество денег в обращении зависит от определенного стандартизированного количества золота. Однако в процессе эволюции экономических систем многие страны отказались от золотого стандарта.

В современных развитых странах выпуск банкнот полностью фидуциарен, то есть, не обеспечен золотом и другими драгоценными металлами. В основе эмиссии лежат активы самого Центробанка: кредиты коммерческих банков и государства, размеры золотовалютных резервов.

Надзорные функции ЦБ в банковском секторе

В сфере банковского надзора Центробанк выполняет ключевые функции. Это то направление деятельности, которое особенно интересует вкладчиков проблемных банков. Перед регулятором банковского сектора стоят следующие задачи:

- контроль за безналичными и наличными операциями;

- выполнение требований закона 115 ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем и финансирования терроризма»;

- внешний аудит отчетности и правил бухгалтерского учета;

- выдача, приостановка действия и отзыв лицензий;

- санация проблемных банков (докапитализация с целью финансового оздоровления);

- организация выплат вкладчикам обанкротившихся банков и застрахованным клиентам негосударственных пенсионных фондов;

- контроль соблюдения обязательных требований к собственному капиталу банков, норм резервирования на случай возможных потерь и др.

В 2013 году в должность председателя Центрального банка вступила Эльвира Набиуллина. Одновременно с этим были заметно расширены полномочия Центрального Банка, который приобрел статус мегарегулятора. С тех пор под надзором ЦБ оказались не только банки, но и небанковские финансовые организации: страховщики, инвестиционные компании, фондовые биржи и брокеры, негосударственные пенсионные фонды и др. В мае 2017 года Центральному банку было доверено проведение санации банков. Таким образом, в ведении Агентства по страхованию вкладов (АСВ) остались только выплаты вкладчикам банков, лишенных лицензии.

Ужесточились требования Банка России к кредитным организациям. Самой жесткой карательной мерой, применяемой к банкам, является отзыв лицензии и ликвидация финансового учреждения. Число отзываемых Центробанком лицензий стало расти с 2013 года и достигло пикового значения в 2015 (87 банков) и 2016 (93). Соблюдение обязательных нормативов стало контролироваться более жестко, возросло количество аудиторских проверок.

Главной причиной «закручивания гаек» стало ухудшение финансовых показателей российских банков. Сказалось введение в 2014 году санкций, из-за чего коммерческие банки лишились доступа к дешевым кредитам на Западе. Также повлияло вступление в силу международного банковского протокола Базель III, по которому ужесточились требования к достаточности собственного капитала. В 2017 году лишений лицензии стало меньше (47). Но во втором полугодии произошли огромные по масштабам события, связанные со спасением трех игроков рынка. Два из них входили в десятку крупнейших и в список системно значимых банков. У всех на слуху санация самого большого в России частного банка Открытие, затем БИН банка и Промсвязьбанка. Во всех трех банках введена временная администрация и внешнее управление. После завершения финансового оздоровления Центральный банк организует выпуск акций санированного банка. Они будут предложены инвесторам на открытом рынке.

Санация не затрагивает интересов обычных вкладчиков. Отделения в обычном режиме работают с клиентами, выдаются кредиты, обслуживаются карты. Отдельно стоит сказать, что иногда в ходе мероприятий по финансовому оздоровлению не удается оградить от потерь частных инвесторов. Риски держателей ценных бумаг, в отличие от депозитов, не застрахованы. Примером могут послужить еврооблигации Открытия, обязательства по которым на сумму почти миллиард долларов были списаны как безнадежные.

Если вы хотите проверить информацию об интересующем вас банке, вы всегда можете сделать это на официальном сайте регулятора в разделе «Информация по кредитным организациям» по этой ссылке.

К сожалению, вмешательство мегарегулятора, поддерживая стабильность финансовой системы, приводит и к побочным последствиям. Почти 70% банковского сектора уже перешло в собственность госбанков. В десятке крупнейших банков остался только один частный (Альфа банк). На спасение только Открытия, БИНа и Промсвязьбанка потребуется более триллиона рублей. Деньги на эти цели Центробанк берет не из казны, а из специального Фонда консолидации банковского сектора (ФКБС). Фонд пополняется за счет реализации активов и имущества проблемных банков внешним инвесторам. Ими чаще всего оказываются банки с государственным участием. Передача банков в государственные руки в условиях кризиса во всем мире является вынужденной и временной мерой. Однако в России, как известно, нет ничего более постоянного, чем временное. Снижение конкуренции в банковском секторе с большой вероятностью означает ухудшение качества обслуживания и сокращение выбора банковских продуктов.

Центральный аппарат

Это – главное звено, созданное для исполнения функций организации, находящееся под руководством совета директоров Центрального банка РФ. Входит в структуру аппарата 39 подразделений. Вот некоторые из них:

- Секретариат председателя.

- Аппарат ЦБ.

- Сводный экономический департамент.

- Центральный каталог кредитных историй.

- Главная инспекция ЦБ.

- Юридический департамент.

- Главное управление безопасности и защиты информации.

Кроме этого, (и ещё 32 других подразделений), к центральному аппарату относится ещё несколько «звеньев» столь влиятельной и масштабной структуры. Это хранилище, операционное управление, вычислительный центр, научно-исследовательский институт банков, технический и учебные центры, хозяйственно-эксплуатационное управление, а также редакция информационного издания под названием «Деньги и кредит».

Доходы и расходы коммерческого банка

Доходы коммерческих банков состоят из:

- операционных доходов – это процентные и непроцентные доходы от большинства банковских операций;

- комиссионных – дохода в виде комиссионного вознаграждения за проведенные операции;

- сдачи в аренду движимого и недвижимого имущества банка и прочих дополнительных доходов.

Расходы также подразделяются на:

- операционные;

- комиссионные;

- расходы на осуществление деятельности на финансовых рынках;

- расходы по обеспечению деятельности банка;

- штрафы, недостачи, судебные издержки.

ВАЖНО! Чтобы прочие расходы не могли существенно повлиять на деятельность банка, необходимо создавать резервный фонд. Так есть возможность избежать больших убытков в рискованных ситуациях

Отзыв лицензий в 2016 году

В прошлом году Центральный банк России в очередной раз побил рекорд, отозвав лицензии у 97 банков. Политика очистки рынка от недобросовестных игроков ведется с момента назначения нового председателя в 2013 году. За первые шесть месяцев разрешения на осуществление деятельности лишилось тридцать два учреждения, на следующий год — восемьдесят шесть учреждений, в 2015 году — девяносто три банка.

Во время работы предыдущего председателя массовый отзыв лицензий (59 штук) наблюдался лишь в 2006 году. Всего с 2002 по 2012 годы было отозвано 362 лицензии, а за предыдущие четыре года — 306 лицензий.

Взаимодействие ЦБ и органов власти

Зафиксированные в законодательстве роль и функции ЦБ на практике означают, что главному банковскому учреждению государства придется взаимодействовать также и с другими госструктурами, и в этом смысле данные коммуникации могут сопровождаться появлениям ряда противоречий. В чем они могут заключаться?

Прежде всего в том, что интересы небанковских госструктур — например Министерства финансов, могут предполагать приоритетное снижение безработицы. В свою очередь, ЦБ может принять решение о том, чтобы ставить акцент на снижение как раз-таки инфляции. Позиция обоих ведомств в этом случае вполне объяснима. Минфин как правительственная структура будет заинтересован прежде всего в решении социальных задач, в данном случае — обеспечении занятости граждан. В свою очередь, в функции ЦБ РФ входит обеспечение макроэкономической стабильности, одним из критериев которой считается низкая инфляция.

Касательно решения отмеченной проблемы — когда приоритеты ЦБ и других органов власти могут расходиться, в среде исследователей наблюдаются две довольно полярные точки зрения. В соответствии с первой, цели и функции ЦБ РФ должны быть приоритетнее активностей правительственных структур, так как грамотное макроэкономическое регулирование — потенциально более мощный с точки зрения эффективного управления национальным хозяйством инструмент, чем решение задач, предопределяемых запросами общества, которые могут не всегда коррелировать с возможностями государства. Каждый гражданин, полагают исследователи, желает получать большую зарплату на хорошей должности, но это желание должно быть реальным с точки зрения объективных законов экономики. В знании которых, как предполагается, больше компетентности имеют финансисты ЦБ, чем сотрудники правительства.

В соответствии с другой точкой зрения, задачи и функции ЦБ РФ должны непосредственным образом предопределяться запросами общества. Вполне возможно, полагают аналитики, что граждане окажутся вполне готовы к высокой инфляции — но главное, чтобы была работа. В пример сторонники данной точки зрения ставят некоторые европейские государства, в которых рост цен невысок либо и вовсе выражается в отрицательных значениях, но безработица зашкаливает за десятки процентов. В этом смысле ЦБ тех стран на отлично решают задачу, связанную с таргетированием инфляции, но запросы общества при этом оказываются совершенно не удовлетворенными — люди не могут устроиться на работу, а их доходов бывает недостаточно даже для приобретения товаров по стабильным ценам.

Подобная дискуссия часто перетекает в постановку вопроса: «Стоит ли законодательно разрешать ЦБ действовать независимо от правительства и отдавать ЦБ, тем самым, приоритет в макроэкономическом регулировании?» Рассмотрим данный аспект подробнее.

Факторы определения роли ЦБ в экономике государства

Несмотря на схожесть решаемых задач, ЦБ в разных странах различаются по степени независимости от государства — прежде всего политической. Например, Федеральная резервная система США рассматривается как пример одного из самых суверенных финансовых институтов. В свою очередь, Немецкий федеральный банк — в числе тех кредитных учреждений, что в значительной степени аффилированы с государством. Однако, вне зависимости от того, каков фактический суверенитет Центробанка, ключевые функции ЦБ в большинстве государств в целом схожие. В числе таковых:

- эмиссия национальной валюты;

- обеспечение функционирования коммерческих кредитно-финансовых организаций;

- участие в реализации правительственных экономических программ;

- макроэкономическое регулирование;

- контроль над соблюдением законности работы финансовых организаций, работающих внутри страны;

- аналитическая работа в части выявления ключевых показателей эффективности экономики государства.

Безусловно, данные направления активностей ЦБ могут дополняться иными функциями, определяемыми исходя из специфики развития хозяйственной системы конкретной страны.

Задачи

Единственным учреждением страны, которое имеет право эмитировать банкноты, является Центральный банк РФ. Основные задачи и функции направлены на выполнение этой цели:

- Осуществление валютного контроля путем формирования обязательных резервов в ЦБ, установки процентных ставок, контролированием роста денежной массы.

- Регулятор выполняет функции банкира правительства, то есть хранит на счетах средства госбюджетов и госзаймов и выполняет их кассовое обслуживание.

- Банк России работает не с физическими и юридическими лицами, а с коммерческими банками и другими профильными финансовыми институтами. Он контролирует всю финансовую систему страны, устанавливает нормы обязательных резервов и выступает кредитором последней инстанции.

- Центральный банк хранит валютный запас страны.

Для выполнения данных задач ЦБ использует такие методы регулирования экономики:

- изменение ставки рефинансирования;

- корректировку норм резервов;

- операции с иностранной валютой на рынке;

- рефинансирование кредитной системы.

Функции ЦБ

Центробанк выполняет следующие основные функции:

- Вместе с Правительством России разрабатывает, а потом реализует денежно-кредитную политику. Я хочу остановиться на ней более подробно в завершении этой статьи.

- Имеет монопольное право на выпуск (эмиссию) денег в обращение, в т. ч. разрабатывает дизайн монет и бумажных купюр. Изъятие из обращения старых или испорченных денег тоже находится в ведении только Центробанка.

- Регулирование и контроль деятельности кредитных и нефинансовых организаций (выдает им лицензии, приостанавливает или отзывает их). Центробанк не работает с физическими лицами. Посредниками выступают коммерческие банки и другие финансовые организации.

- Управляет золотовалютными резервами страны.

- Осуществляет валютное регулирование и валютный контроль. Устанавливает официальный курс рубля по отношению к иностранным валютам. Разрабатывает меры по стабилизации курса.

- Разрабатывает правила проведения банковских операций. Может издавать свои нормативные акты, которые обязательны к исполнению всеми участниками банковского рынка, государственными органами, юридическими и физическими лицами.

- Анализирует и прогнозирует развитие российской экономики.

- Является банкиром Правительства. Обслуживает государственный долг и бюджет.

Функций значительно больше, но я представила основные и понятные для большинства граждан нашей страны. На некоторых остановлюсь подробнее, потому что они могут повлиять на жизнь конкретного гражданина или организации.

Мы можем и не следить за развитием мировой экономики и плохо представлять себе, что такое денежно-кредитная политика. Но исполнение ЦБ некоторых своих функций в один прекрасный день перевернет жизнь с ног на голову.

Контроль деятельности коммерческих банков

Немного статистики:

- за 2015 год ЦБ отозвал лицензию у 90 банков;

- в 2016 году – у 94;

- в 2017 – у 47;

- в 2018 – пока у 38.

И это далеко не только мелкие региональные банки, но и крупные, которые входили в топ-50. Например, банк Югра. Не будем вдаваться в подробности, за что с ними так обошлись. Для нас гораздо важнее, как это повлияло на рядовых граждан. Физические лица получили вложенные в эти банки средства с помощью Агентства по страхованию вкладов (АСВ) в пределах максимальной суммы в 1,4 млн. руб. А кто вложил больше, встали в очередь за оставшимися деньгами.

Сложнее ситуация с юридическими лицами, кто открыл в ликвидированных банках расчетные счета для обслуживания своего бизнеса. Их сразу поставили в очередь и неофициально объявили, что вероятность получить назад хранящиеся на счетах деньги близка к 0. А ведь за каждым бизнесом стоят конкретные люди. Для некоторых сложившаяся ситуация стала настоящей катастрофой.

Установление ключевой ставки

В последние годы за новостями о повышении или понижении ключевой ставки стало следить чуть ли не все сознательное население нашей страны. Что это за ставка и как она может повлиять на нашу жизнь?

Что значит дешевые кредиты? Население и коммерческие организации получают доступ к деньгам. Одни начинают больше покупать, а другие – больше производить. Растет спрос, начинают расти цены и инфляция. Центробанк повышает ставку, чтобы сбить этот рост.

С помощью ключевой ставки ЦБ регулирует денежно-кредитную политику, основной целью которой является снижение инфляции и повышение покупательской способности населения.

Регулирование валютного курса

У нас установлен плавающий курс рубля по отношению к иностранным валютам. Курс определяется по итогам торгов на межбанковском валютном рынке. Как это может отразиться на нас?

Во-первых, многие продолжают делать свои накопления именно в валюте. А меняющийся курс делает такую форму сбережения денег не всегда привлекательной.

Во-вторых, рост долларов или евро приводит и к росту цен на товары и услуги внутри страны. Почему? Потому что мы, к сожалению, до сих пор зависим от импорта оборудования, материалов, технологий, продуктов питания. Чем быстрее переведем страну на импортозамещение, тем меньше будем зависеть от валютного курса.

Форма организации и функции центрального банка

С точки зрения собственности на капитал центральные банки подразделяются на государственные (капитал их целиком принадлежит государству (центральные банки Великобритании, Германии, Франции, Канады); акционерные (Федеральная резервная система США) и смешанные – акционерные общества, часть капитала которых принадлежит государству, а часть – иным юридическим лицам (центральные банки Японии, Бельгии).

Традиционно центральный банк выполняет пять основных функций:

Функции центрального банка

- Осуществляет монопольно эмиссию банкнот. За центральным банком страны как представителем государства законодательно закреплена эмиссионная монополия в отношении банкнот. Однако банкноты в настоящее время составляют незначительную часть денежной массы промышленно развитых стран, поэтому значение функции эмиссионной монополии центральных банков у них несколько снижено.

- Является банком банков. Центральный банк не имеет дела непосредственно с юридическими и физическими лицами, так как его главной клиентурой являются коммерческие банки. В большинстве стран коммерческие банки обязаны хранить часть своих кассовых резервов в центральном банке. Центральный банк устанавливает минимальное соотношение обязательных резервов с обязательствами банков по пассивам. В ряде стран центральные банки осуществляют надзор за деятельностью коммерческих банков и небанковских кредитных организаций либо монопольно, либо совместно с Министерством финансов или другим государственным органом.

- Служит банкиром правительства. В качестве банкира правительства центральный банк выступает как его кассир и кредитор, в нем открыты счета правительства и правительственных ведомств. В большинстве стран центральный банк осуществляет кассовое исполнение государственного бюджета.

- Осуществляет денежно-кредитное регулирование. Перечисленные функции центрального банка создают объективные предпосылки для выполнения им четвертой функции – регулирования всей денежно-кредитной системы страны. Данная функция на современном этапе является важнейшей функцией центрального банка. Посредством реализации монетарной политики центральный банк оказывает воздействие на рост производства, увеличение занятости населения и стабилизации цен.

- Выполняет функцию банковского регулирования и надзора над деятельностью кредитных организаций. Регулирование деятельности кредитных организаций — это система мер, с помощью которых государство через центральный банк обеспечивает стабильное и безопасное функционирование банков, предотвращает развитие дестабилизирующих процессов в банковском секторе (см. также Индикативное государственное регулирование деятельности банков, Банковский надзор).

Нормативные акты

Федеральный закон «О Центральном банке России» от десятого июля 2002 и ФЗ о БиБД («О банках и банковской деятельности») регулируют деятельность данного финансового института. В свою очередь, ЦБ имеет право разрабатывать нормативные акты по вопросам денежного обращения. Практически все эти законы подлежат обязательной регистрации в Министерстве юстиции. Исключения составляют акты, устанавливающие:

- курсы валют;

- изменение ставки рефинансирования;

- размер нормативов;

- любые количественные ограничения;

- порядок функционирования системы ЦБ.

Зарегистрированные акты направляются во все кредитные организации страны.

Закон «О Центральном банке России» предусматривает, что прибыль организации определяется как разница между доходами от банковских операций, участия в капиталах других финансовых организаций и расходами, связанными с выполнением функций.