Кредитные карты

Содержание:

- Альфа-Банк / 100 дней без %

- Банк “Открытие” / 120 дней без платежей

- Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

- На что стоит обратить внимание при выборе карты?

- Что еще почитать, чтобы правильно выбрать кредитную карту

- Подборка лучших кредитных карт 2021 года: ТОП-12 предложений

- Основные рекомендации

- МТС Банк / MTS Cashback

- МТС Cashback – с доходом на остаток

- 100 дней без процентов Альфа-Банка — по совокупной оценке

- Карта рассрочки Халва

- Газпромбанк / Умная карта

- В чем плюсы?

- Tinkoff Platinum (Закажите карту до 22 ноября и получите бесплатное обслуживание навсегда)

- «Мультикарта» ВТБ

- «#ВсёСразу» Райффайзен Банка

Альфа-Банк / 100 дней без %

Банк предлагает 3 вида кредиток:

| Classic / Standard | Gold | Platinum | |

| Кредитный лимит | до 500 000 рублей | до 700 000 рублей | до 1 000 000 рублей |

| Выпуск карты | Бесплатно | Бесплатно | Бесплатно |

| Процентная ставка | От 11,99%, определяется индивидуально | От 11,99%, определяется индивидуально | От 11,99%, определяется индивидуально |

| Стоимость годового обслуживания | от 590 рублей | от 2 990 рублей | от 5 490 рублей |

| Выдача наличных до 50 000 руб/мес | Бесплатно | Бесплатно | Бесплатно |

| Комиссия за выдачу наличных более 50 000 руб/мес (взимается с суммы разницы) | 5,9%, минимум 500 рублей | 4,9%, минимум 400 рублей | 3,9%, минимум 300 рублей |

Беспроцентный период – 100 дней. Он действует не только на оплату товаров и услуг, но и на снятие наличных до 50 000 ₽. Лимит по кредиту возобновляется каждый раз после погашения суммы долга. А 100 дней начинают действовать только после совершения первой расходной операции.

Чтобы оформить кредитку, необходимо заполнить заявку на сайте, дождаться одобрения банка и назначить дату и время для бесплатной доставки курьером. Список документов зависит от размера кредитного лимита:

- до 50 000 ₽ – только паспорт;

- до 200 000 ₽ – паспорт и на выбор второй документ (водительское удостоверение, СНИЛС и др.);

- до 1 000 000 ₽ – плюсом к перечисленным нужна справка о доходах.

Банк “Открытие” / 120 дней без платежей

Эта кредитная карта позволяет почти 4 месяца пользоваться деньгами банка без процентов. Условия:

- На первый взгляд дорогое ежегодное обслуживание в 1 200 ₽ по факту превращается в возврат ежемесячно 100 ₽, если клиент тратит не менее 5 000 ₽. Таким образом через год сумма полностью возвращается.

- Лимит – до 500 000 ₽.

- Минимальная процентная ставка по кредиту – 13,9 %, максимальная – 29,9 %.

- Снятие наличных денег не подпадает под льготный период. Но комиссии за операцию нет. Есть ежедневный лимит до 200 000 ₽ и ежемесячный до 1 млн ₽.

Если клиент рассчитывает на лимит до 100 000 ₽, то для подачи заявки ему потребуется только паспорт.

Особенностью кредитки от банка “Открытие” является то, что не надо вносить ежемесячный минимальный платеж в течение льготного периода. Процесс погашения кредита показан на схеме:

Могут ли лучшие кредитные карты 2021 года от банков принести выгоду

Оформление кредитной карты необязательно приведет ее держателя в долговую яму. Если ей правильно пользоваться, можно не терять деньги, и даже их приумножить. Выгодные кредитные карты будут полезными, если применять в 2021 году на практике такие советы:

- Оформите самую лучшую кредитную карту на ваш взгляд и начните пользоваться банковской каруселью. Нужно на выгодных условиях с длительным льготным периодом оформить кредитку в том банке, где у вас уже есть зарплатная карта. Первой оплачивайте покупки. А зарплату (хотя бы ее часть) кладите на депозит или сохраняйте на остатке, чтобы получать %. Когда беспроцентный период начнет истекать, снимайте деньги с депозита либо дохода, полученного от %, для погашения долга.

- Выбирайте лимит, в зависимости от заработка. Оформляйте кредитную карту с лимитом, который будет соответствовать в 2021 году размеру вашей з/п и длительности грейс-периода. Вам хватит средств при аккуратных тратах, если лимит не будет превышать льготный период в 3 раза. Например, доход составляет 30 тысяч рублей в месяц. ЛП достигает 90 дней, тогда лимит не должен превышать 90 000 рублей.

- Не берите кредитную карту, если ее привезли на дом без договора. Внимательно читайте документ. Выясните, не навязаны ли страховки. А если обнаружите соглашение на страхование после активации карты, незамедлительно пишите заявление на отказ от нее.

- Не снимайте деньги в банкоматах, если есть комиссии за операцию. Казалось бы, кредитная карта самая лучшая, потому что у нее снятие наличных бесплатное. Но здесь вас может ожидать подвох – прерывание льготного периода.

- Применяйте кредитку в качестве залога. При бронировании отелей, аренде авто обычно блокируют деньги. Берите для этого не дебетовую, а кредитную карту.

- Вносите платежи заранее, чтобы из-за технических сбоев, праздников, выходных не попасть на просрочку и штрафы.

- При возникновении проблем не избегайте контактов с эмитентом. Помните, рефинансирование также распространяется на эти продукты.

- Пользуйтесь дополнительными привилегиями от платежных систем.

Исходя из текущей долговой нагрузки, максимальная безопасная сумма кредита для вас

Как сделать так, чтобы кредитные карты в банках работали на вас

Кредитная карта, как вы уже могли убедиться, — это не только финансовый резерв. С ее помощью можно не только тратить деньги, но и зарабатывать. Вот еще несколько советов, которые позволят вам обрести пассивный доход:

- Заведите лучшую кредитную карту, позволяющую хранить деньги под проценты, например, Кэшбэк Восточного, Халва Совкомбанка, MTS CASHBACK. Если на остатке оставлять определенную сумму, на нее будут капать %. Но сначала посчитайте возможную прибыль по накопительному счету, и учтите комиссию за годовое обслуживание. Если прибыль покроет стоимость пластика, вы сможете получить выгоду.

- Следите за скидками на нужные товары. Так вы сможете сэкономить, не дожидаясь зарплаты, а оплатив покупки кредитной картой в период акции.

- Если вам подключены платные услуги, следите, чтобы на счету всегда была сумма для их оплаты. Иначе банк спишет комиссию, из-за чего может образоваться задолженность, прекратиться льготный период и т.п.

- Старайтесь не запрашивать большой лимит. Он должен быть соизмеримым с вашим заработком.

- Подумайте, какие товары вы приобретаете чаще всего, а потом посмотрите, за какие покупки, а также, сколько банк будет возвращать денег. И уже отталкивайтесь от этого. Автовладельцам стоит присмотреться к картам с большим кэшбэком за покупки на АЗС. Для путешественников самые выгодные кредитные карты банков с максимальным количеством бонусов в виде миль.

- Внимательно изучите особенности бонусной программы. Оцените, принесет ли пользу выбранная кредитная карта. Смотрите на: количество партнеров; разнообразие категорий, величину бонусов, срок действия программы, период, когда баллы конвертируются в рубли.

- Платите в кафе, кинотеатре за друзей. Предварительно попросите, чтобы товарищи деньги, которые собирались на себя потратить, перевели вам на кредитную карту или возвратили наличными. Так вам начислят больше бонусов за общую сумму счета и, оплачивая расходы всей компании, вы ничего не потеряете.

В конце

Чтобы кредитная карта стала для вас лучшей, то есть приносила максимальную выгоду, вы должны соблюдать финансовую дисциплину, дедлайн, брать не больше, чем можете вернуть. Заводите кредитку только при наличии стабильного дохода и после внимательного изучения договора, условий обслуживания и программ лояльности. Интересно, какую кредитную карту оформите вы?

На что стоит обратить внимание при выборе карты?

Прежде чем приступить непосредственно к описанию лучших банковских продуктов, нужно сперва определиться с наиболее важными критериями, совокупность которых и поможет в итоге сделать выбор в пользу лучшего и наиболее выгодного предложения.

При оценке той или иной кредитной карты необходимо учесть и сравнить следующие характеристики:

- Грейс-период (льготный период). Это временной промежуток, в рамках которого пользователь кредитной карты может осуществлять пользование заёмными средствами бесплатно при том условии, что до конца действия этого периода будет произведено полное погашение задолженности. Как правило, грейс-период действует для безналичных операций. Однако некоторые банки презентуют кредитные карты, распространяющие действие льготного периода также на снятие наличных. Средняя продолжительность беспроцентного периода для основной массы банковских продуктов составляет порядка 60 дней. Однако на рынке сейчас существуют предложения и с более длительным льготным периодом.

- Минимальный платёж. Представляет собой обязательную ежемесячную выплату при наличии долга по кредитной карточке. Определяется фиксированным процентом от величины общего долга на расчётную дату. Ежемесячный платёж у большинства российских банков равен 5% от всей суммы задолженности.

- Кэшбэк. Опция, устанавливающая определённый процент возврата потраченных средств. В каждой финансовой организации действуют свои проценты начисления кэшбэка. Огромное многообразие различных кредитных карт предлагает разнообразные виды таких возвратов в зависимости от сферы оплаты (какие-то предлагают повышенный кэшбэк за расчёт кредиткой на заправках и в ресторанах, какие-то за приобретение одежды и обуви и так далее). Минимальный же кэшбэк начисляется за абсолютно любую покупку (если такая опция предусмотрена по карте).

- Оплата годового обслуживания карты. Бывают карты как с платой за годовое обслуживание, так и без него. Однако не стоит ставить этот пункт во главу угла, поскольку другие условия по кредитке с бесплатным обслуживанием могут быть значительно хуже, чем для платной. Тут необходимо произвести комплексную оценку всех основных факторов.

- Комиссия за выдачу наличных в банкоматах. Данный пункт необходимо учитывать тем, кто планирует не только расплачиваться кредитной картой в магазинах или интернете, но ещё и снимать с неё деньги. Таким людям следует остановить свой выбор на предложениях, где отсутствуют комиссии за снятие денежных средств.

- Плата за дополнительные услуги. К числу таких услуг можно отнести мобильный банк, СМС-информирование, переводы в сторонние финансовые организации, пополнение баланса карты через терминалы других банков и прочее.

Что еще почитать, чтобы правильно выбрать кредитную карту

- Полезные статьи

- Ответы экспертов на вопросы

- Сводка новостей по кредитным картам

-

Дельные советы

Финансовые пирамиды используют желание быстро заработать, но в итоге человек лишается взноса. Многие даже не пытаются вернуть потерянные средства, считая что это бесполезныо. Но не следует сидеть сложа руки – активные действия вкладчиков помогают пресечь преступную деятельность и получить деньги назад.

-

Ликбез

Чтобы подтвердить доход, самозанятому понадобится справка. Получить бумагу можно двумя способами. Оба доступны через интернет. Подробнее расскажем в статье.

-

Для юридических лиц

Что такое кредиты для бизнеса, какие бывают, кому дают, как взять и все правильно оформить.

-

Подводные камни

Поисковые системы следят за владельцами гаджетов, и это давно не секрет. Как поисковики узнают о заработках и что делают с информацией, расскажем далее.

-

Для юридических лиц

Банки предлагают различные продукты для бизнеса, которые включают расчётно-кассовое обслуживание. Разберёмся, какие в Совкомбанке есть тарифы и особенности открытия счёта для ИП и юридических лиц.

-

Для юридических лиц

Открытие расчётного счёта в банке становится всё более востребованной услугой. И не только среди коммерческих компаний. Многие фрилансеры открывают ИП и тоже нуждаются расчётно-кассовом обслуживании. О том, в каком банке их примут радушнее, и поговорим сегодня.

- Читать все статьи

-

Условия кредитования и оформление

-

Обслуживание

-

Обслуживание

-

Условия кредитования и оформление

-

Обслуживание

-

Льготный период

- Читать все вопросыи ответы

Есть чем гордиться

Центробанк расширил список системно значимых кредитных структур. Новым участником перечня стало акционерное общество «Тинькофф Банк».По словам представителей мегарегулятора финрынка, бизнес «Тинькофф» растет, клиентская база организации достаточно широкая.В настоящее время в перечень ЦБ входит 13 банковских структур (Сбербанк,

22 окт 2021

Кто лучше

В ближайшее время агентство НКР может повысить рейтинг надежности Экспобанка. Рейтинг финансовой устойчивости кредитной структуры подтвержден на прежней ступени, прогноз по рейтингу повышен до «позитивного» уровня.В 2021 году команде Экспобанка удалось укрепить рыночные позиции организации.Показатели рентабельности банковского

20 сент 2021

Банковские дискуссии

Парламентарии готовятся внести законопроект, запрещающий погашение ипотечных займов, оформленных в КПК, за счёт средств материнского капитала.Авторы инициативы – депутаты ГД РФ от ЛДПР Виталий Пашнин и Василина Кулиева

Обосновывая предложение, они обращают внимание на то, что КПК злоупотребляют возможностями и за определённый

07 апр 2021

Новый продукт

Росгосстрах Банк сообщает, что у карты «Мир автомобилиста» появилась кредитная версия. Оформить заявку на выпуск «пластика» можно в отделении или на web-портале банковской структуры.Кредитный лимит по карте достигает 0,5 млн рублей (определяется в индивидуальном порядке).Выплачивается повышенный 5%-ный кэшбэк в категориях «Авто»,

30 окт 2020

Аналитика

По информации Тинькофф Банка, в январе-марте текущего года российский рынок кредитных карточных продуктов продолжил расти и достиг к началу апреля отметки в 1,64 трлн рублей

За 3 месяца показатель вырос на 3% (на 48 млрд в абсолютном выражении).Темпы роста рынка кредитного «пластика» всё же сократились. В I квартале 2019 года сегмент

20 мая 2020

Актуально

Клиенты банка «Зенит», оказавшиеся в сложном финансовом положении, смогут оформить кредитные каникулы сроком до 6 месяцев. Спецпредложение актуально для оформивших потребительские займы, жилищные и автокредиты. Воспользоваться сервисом могут клиенты банка, которые были вынуждены уйти в неоплачиваемый отпуск, заболели COVID-19

01 апр 2020

Аналитика

В 2019 году страховщики продали страховок на 2,6% больше – 207,8 млн полисов. При этом общий объём сборов – 1,8 трлн рублей – почти не изменился. О том, какие изменения ждут страховой рынок в 2020 году, сообщает Центробанк. Как следует из «Обзора ключевых показателей деятельности страховщиков», рост числа заключённых договоров на фоне сохранения

10 марта 2020

Аналитика

Обладатели кредитных карт «Восточного» проводят новогодние каникулы в России

Банк «Восточный» представил обобщённую статистику финансовых операций, которые совершали клиенты банка по кредитным картам с 1 по 9 января текущего года.90% всех транзакций по «пластику» было проведено на территории Российской Федерации, больше всего – в двух столицах, Красноярске, Иркутске и Новосибирске. В столице Сибири за

05 фев 2020

Читать все новости

Подборка лучших кредитных карт 2021 года: ТОП-12 предложений

100 дней без процентов (Альфа-Банк)

Отзывы: 14

| Кредитный лимит | 500000 ₽ |

| Проценты (в год) | от 9,9% |

| Льготный период | до 100 дней |

| Обслуживание | 0 руб. в год |

| Кэшбэк | нет |

| Оформить заявку |

Тинькофф Платинум

Отзывы: 24

| Кредитный лимит | 5000—700000 ₽ |

| Проценты (в год) | 12—29,9% |

| Льготный период | до 55 дней |

| Обслуживание | 590 руб. в год |

| Кэшбэк | до 30% |

| Оформить заявку |

Хочу больше УБРиР

Отзывы: 7

| Кредитный лимит | 30000—700000 ₽ |

| Проценты (в год) | 12—52,9% |

| Льготный период | до 120 дней |

| Обслуживание | 1188 руб. в год |

| Кэшбэк | до |

| Оформить заявку |

МТС Cashback

Отзывы: 9

| Кредитный лимит | 1000000 ₽ |

| Проценты (в год) | от 11,9—25,9% |

| Льготный период | до 111 дней |

| Обслуживание | бесплатно |

| Кэшбэк | 1—25% |

| Оформить заявку |

110 дней без % (Райффайзенбанк)

Отзывы: 10

| Кредитный лимит | 600000 ₽ |

| Проценты (в год) | от 19% |

| Льготный период | до 110 дней |

| Обслуживание | 150 руб. в месяц |

| Кэшбэк | нет |

| Оформить заявку |

120 дней без платежей (банк Открытие)

Отзывы: 8

| Кредитный лимит | 500000 ₽ |

| Проценты (в год) | 13,9—29,9% |

| Льготный период | до 120 дней |

| Обслуживание | 0 руб. в год |

| Кэшбэк | нет |

| Оформить заявку |

Tinkoff Drive

Отзывы: 22

| Кредитный лимит | 700000 ₽ |

| Проценты (в год) | 15—29,9% |

| Льготный период | до 55 дней |

| Обслуживание | 990 руб. в год |

| Кэшбэк | 1—10% |

| Оформить заявку |

365 Ренессанс Банк

Отзывы: 12

| Кредитный лимит | 300000 ₽ |

| Проценты (в год) | 23,9—45,9% |

| Льготный период | до 55 дней |

| Обслуживание | бесплатно |

| Кэшбэк | до 3% |

| Оформить заявку |

Opencard (Открытие)

Отзывы: 15

| Кредитный лимит | 500000 ₽ |

| Проценты (в год) | 13,90—29,90% |

| Льготный период | до 55 дней |

| Обслуживание | бесплатно |

| Кэшбэк | до 11% |

| Оформить заявку |

Мультикарта ВТБ

Отзывы: 3

| Кредитный лимит | 1000000 ₽ |

| Проценты (в год) | от 26% |

| Льготный период | до 101 дн. |

| Обслуживание | бесплатно |

| Кэшбэк | нет |

| Подробнее |

Кэшбэк (Восточный)

Отзывы: 10

| Кредитный лимит | 55000—500000 ₽ |

| Проценты (в год) | от 24% |

| Льготный период | до 56 дней |

| Обслуживание | бесплатно |

| Кэшбэк | до 15% |

| Оформить заявку |

Карта рассрочки Халва от Совкомбанка

Отзывы: 10

| Кредитный лимит | 350000 ₽ |

| Проценты (в год) | от 10% |

| Срок рассрочки | до 18 мес. |

| Обслуживание | бесплатно |

| Кэшбэк | до 6% |

| Оформить заявку |

Основные рекомендации

Кредитная карта — очень хороший инструмент для финансово грамотного человека. Если соблюдать временные рамки льготного периода и своевременно погашать долг, можно пользоваться кредитными средствами абсолютно бесплатно.

Рекомендовать, кредитную карту какого банка лучше оформить абсолютно всем без исключения, будет некорректно. У каждого индивидуальные потребности и желания, исходя их которых и нужно оценивать все продукты и выбирать лучший.

В статье описаны лучшие кредитки среди всего многообразия, представленного на рынке. После прочтения статьи необходимо будет лишь определиться с выбором наиболее важных параметров, проанализировать вышеуказанные предложения и выбрать оптимальное.

Кредитные карты с высокой вероятностью одобрения

100 дней без %

Альфа-Банк

Кредитная карта

- 100 дней без процентов

- до 500 000 рублей

- 0₽ за снятие наличных

Подробнее

Tinkoff Platinum

Тинькофф Банк

Кредитная карта

- 55 дней без процентов

- до 700 000 рублей

- до 30% кэшбэка

Подробнее

MTS CASHBACK

МТС Банк

Кредитная карта

- 111 дней без процентов

- до 1 000 000 рублей

- до 25% кэшбэка

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Автор статьи: Редакция Mnogo-Kreditov.ru

МТС Банк / MTS Cashback

Эту карту можно оформить не только на сайте МТС Банка, но и через Госуслуги или салон МТС. Клиенту придется заплатить за выпуск 299 ₽, но обслуживание стоит 0 ₽ без каких-либо условий. Еще параметры:

- Льготный срок кредитования – 111 дней.

- Процентная ставка вне его – от 11,9 до 25,9 %.

- Лимит – максимум 299 999 ₽.

- Комиссия за снятие наличных – 3,9 % плюс 350 ₽. Есть дневные лимиты в 50 000 ₽ и ежемесячные в 600 000 ₽.

Бонусная программа:

- 1 % за любые покупки;

- 5 % за покупки в категориях “АЗС”, “Супермаркеты” и “Кино”;

- до 25 % за покупки у партнеров банка.

Максимум, сколько можно получить по бонусной программе за месяц, – 10 000 ₽. Накопленный кэшбэк тратится на оплату мобильной связи МТС, покупку смартфонов, аксессуаров и пр.

МТС Cashback – с доходом на остаток

Лучшей кредитной картой в 2021 году МТС Cashback можно назвать чуть ли не по всем важным параметрам. Посмотрите, сколько у нее преимуществ.

| + | — |

| лимит – до 500000 ₽ | платный выпуск – 299 ₽ |

| до 111 дней без процентов | ежемесячный платеж – 5% от суммы задолженности |

| бесплатное обслуживание при оформлении онлайн | лимиты на снятие наличных |

| доход по накопительному счету до 6,5% | навязывание страховки |

| снятие собственных средств без комиссии в любых банкоматах | комиссии при снятии кредитных средств в банкоматах/кассах с использованием пластика – 1,9% от суммы (минимум 699 ₽) |

| кэшбэк 5% в магазинах одежды, за доставку еды | платные переводы на карту другого банка – 15 ₽ |

| оформление по паспорту с 20 лет | |

| сравнительно низкая ставка – 11,9 – 25,9% | |

| оперативное рассмотрение заявки | |

| пополнение со счетов физлиц и карт других банков без комиссии | |

| доставка |

МТС Cashback хороша тем, что является универсальной. Ее можно использовать как кредитную, так и дебетовую. Даже некоторые ее недостатки несущественны. Например, такую низкую комиссию за снятие кредитных денег вы не найдете в другом банке. За выпуск – тоже, учитывая, что карточный счет вам будут обслуживать бесплатно.

Максимальный размер вознаграждения, который можно получить в месяц, равен 10 000 ₽. С категорий повышенного кэшбэка возвращают до 5%, партнеры банка дают до 25%, а другие покупки принесут 1%. Бонусы, к сожалению, можно потратить только на услуги связи МТС, приобретение смартфонов и прочих товаров в салонах оператора.

100 дней без процентов Альфа-Банка — по совокупной оценке

Вы не прогадаете, оформив самую выгодную кредитную карту – 100 дней без процентов Альфа-Банка. У нее, конечно же, есть свои недостатки, но их гараздо меньше, чем преимуществ. 100 дней без процентов – выбор многих россиян. Ее называют лучшей, потому что:

- предоставляется большой возобновляемый льготный период не только на покупки, но и на снятие наличных, переводы;

- выпуск и доставка осуществляются бесплатно;

- нет комиссии за снятие наличных, если в месяц снимать в банкоматах не более 50 тыс. руб.;

- с помощью кредитки можно закрыть невыгодные кредитные карты других банков;

- получить ее можно в возрасте с 18 лет;

- лимит достигает 500 000 руб.;

- базовая ставка равна 11,99%. Ее вместе с лимитом определяют индивидуально для каждого клиента;

- до 50 тыс. руб. дают по паспорту. Для получения 50 000 — 200 000 руб. не нужно подтверждать доход. Понадобятся 2 документа, подтверждающие личность;

- можно заказать пластик моментального выпуска и получить его в тот же день или на следующий. По желанию заемщика происходит выпуск именной карты;

- решение по онлайн-заявке известно через несколько минут;

- зарплатным клиентам делают спецпредложения.

Альфа-Банк выпускает кредитные карты Visa и Mastercard в трёх разных категориях: классические, золотые и платиновые. Отличие в лимите и условиях обслуживания.

Недостатки:

- плата за обслуживание счета – от 590 руб. в год. Но Альфа-Банк нередко проводит акции, благодаря которым отменяется комиссия за первый год или на весь срок действия кредитной карты. На то 100 дней без процентов и лучшая, что можно сэкономить на обслуживании;

- высокая комиссия за снятие наличных при превышении месячного лимита – 5,9% от суммы;

- навязывание страховки;

- отсутствие бонусных программ;

- обязательный доход – от 5000 – 9000 руб.

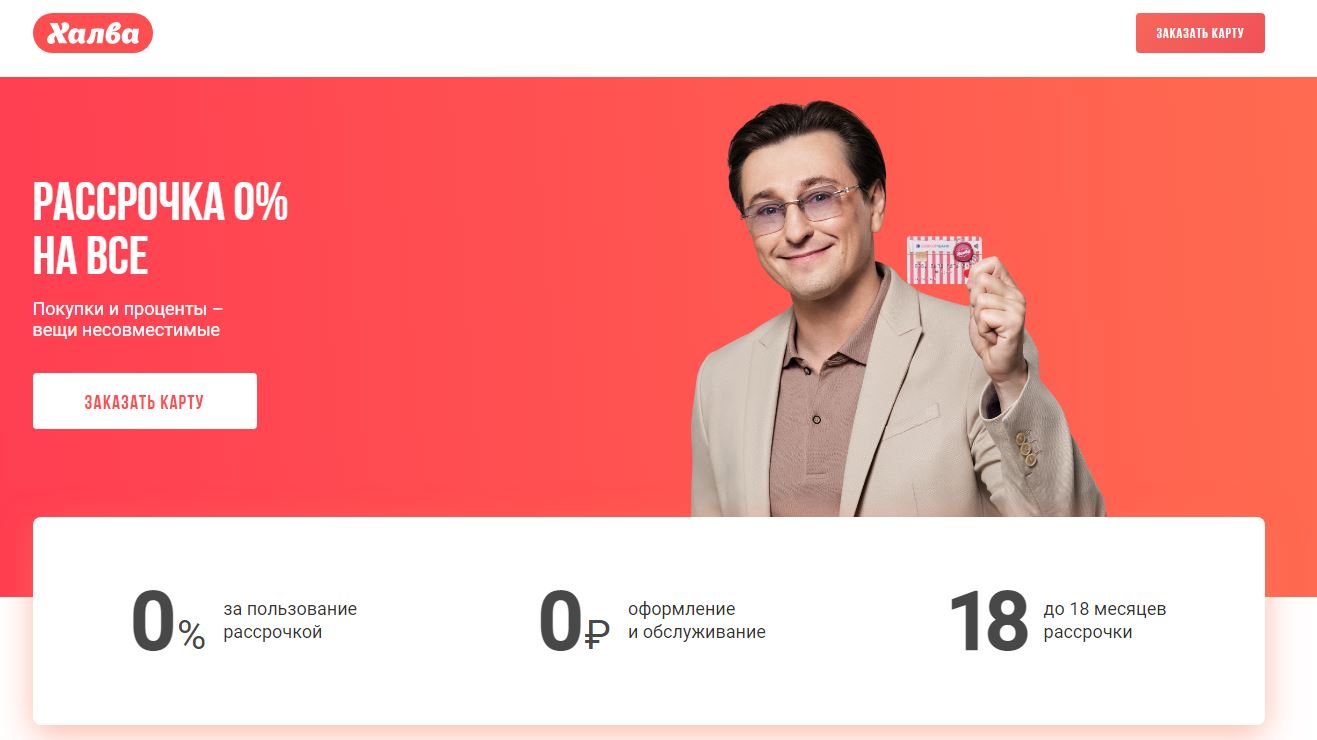

Карта рассрочки Халва

Основные параметры:

- Кредитный лимит – до 350 000 рублей

- Беспроцентный период – до 36 месяцев

- Процентная ставка (после льготного периода) – 10% годовых

- Снятие наличных – 2.9% плюс 290 рублей

- СМС-информирование – бесплатно

- Обслуживание карты – бесплатно

Халва – карта рассрочки. Её владелец имеет право оплачивать товары/услуги в определенных магазинах. Однако их количество с каждым годом увеличивается. Отметим такие крупные торговые сети, как:

- Пятерочка;

- Эльдорадо;

- Перекресток;

- Рив Гош и пр.

Беспроцентный период – до 3 лет. При наличии задолженности требуется внесение ежемесячных платежей. Долг в равных долях делится на количества месяцев рассрочки.

Халва является кредиткой, однако её держателю разрешается вносить на счет свои деньги и использовать банковский продукт как дебетовую карту. Это позволит получать кэшбэк до 6% годовых на остаток (до 10% с подпиской «Халва.Десятка»).

Платежный инструмент не требует оплаты за обслуживание, и он доставляется в любую точку РФ.

Газпромбанк / Умная карта

Кредитная “Умная карта” Газпромбанка дает возможность клиенту не платить за пользование деньгами банка 2 месяца. Условия:

- Лимит – до 600 000 ₽ (максимальная сумма возможна при предоставлении справки о доходах и месте работы).

- Процентная ставка, если не уложились в беспроцентный период, – от 25,9 % для зарплатных клиентов и от 27,9 % для всех остальных. На снятие наличных денег действует ставка от 25,9 % для зарплатников и от 32,9 % для других.

- Бесплатное обслуживание, если тратите от 5 000 ₽ в месяц или получаете зарплату не менее 15 000 ₽ на карту Газпромбанка. В остальных случаях – 199 ₽.

- Комиссия за снятие наличных составляет 2,9 % плюс 290 ₽.

Бонусная программа настроена таким образом, что клиенту не надо самостоятельно выбирать категорию повышенного кэшбэка. Банк анализирует, на что тратит заемщик больше всего, и со следующего месяца назначает повышенный процент возврата по этим товарам и услугам. Размер кэшбэка зависит от суммы ежемесячных трат.

| Сумма покупок по карте за месяц |

Сумма кэшбэка |

| от 5 000 до 15 000 ₽ |

3% в категории максимальных трат и 1% на остальные покупки |

| от 15 000 до 75 000 ₽ |

5% в категории максимальных трат и 1% на остальные покупки |

| от 75 000 ₽ |

10% в категории максимальных трат и 1% на остальные покупки |

Один раз в месяц можно изменить программу лояльности и копить не кэшбэк, а мили.

| Сумма покупок по карте за месяц | Количество миль |

| от 5 000 до 15 000 ₽ | 1 миля за каждые 100 ₽ |

| от 15 000 до 75 000 ₽ | 2 мили за каждые 100 ₽ |

| от 75 000 ₽ | 4 мили за каждые 100 ₽ |

| дополнительно за покупки на «Газпромбанк – Travel» | 6 миль за каждые 100 ₽ за бронь отеля

2 мили за каждые 100 ₽ за покупку авиабилетов 5 миль за каждые 100 ₽ за покупку ж/д билетов |

В чем плюсы?

Потребительский кредит хорош, когда нужна крупная сумма одномоментно — например, на покупку автомобиля, на строительство дома и ремонт и подобные цели.

Кредит наличными выдается на срок от нескольких месяцев до нескольких лет, и процентные ставки по кредитам ниже, чем по кредитным картам.

При необходимости кредит можно погасить досрочно. Большинство банков не берут комиссию за эту услугу, но этот момент надо уточнить до подписания договора. Кредит наличными несложно оформить, в некоторых банках можно сделать это онлайн, и достаточно паспорта.

Чтобы получить кредит, надо отправлять заявку только в те банки, где вероятность одобрения заведомо выше. Это легко сделать через сервис «Мастер подбора кредита».

Кредитка имеет свои плюсы. Во-первых, ее можно держать в качестве финансовой подстраховки и использовать при необходимости (например, брать с собой в отпуск или использовать для срочных покупок), проценты будут начисляться лишь на потраченную сумму. Если обслуживание кредитки бесплатное (у некоторых банков есть такие предложения), то держать подобную карту как резерв очень удобно и выгодно.

Во-вторых, есть льготный период: если гасить сумму задолженности, не выходя за его рамки, можно и вовсе не платить за использование банковских средств.

В-третьих, кредиткой проще пользоваться: если действие карты закончится, то банк автоматически продлит договор и выпустит вам новую, оформлять все заново не нужно.

В-четвертых, по кредитной карте можно получать кешбэк за покупки и оплату услуг. И если подобрать выгодное предложение, то можно ежемесячно возвращать себе приятную сумму за использование денег банка.

Подобрать кредитную карту, которая будет отвечать всем вашим требованиям, несложно — для этого есть удобный сервис «Мастер подбора кредитной карты».

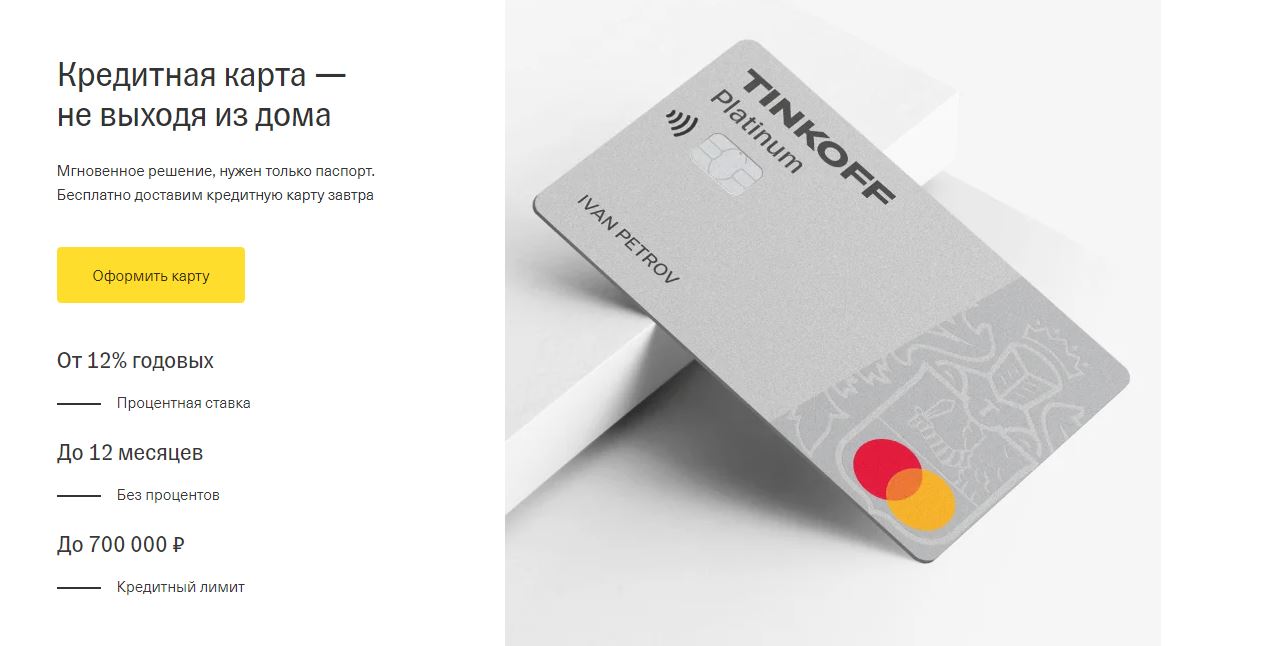

Tinkoff Platinum (Закажите карту до 22 ноября и получите бесплатное обслуживание навсегда)

Основные параметры:

- Кредитный лимит – до 700 000 рублей

- Беспроцентный период – до 55 дней

- Рассрочка – до 12 месяцев у партнеров

- Процентная ставка – от 12% до 29.9% годовых

- Кэшбэк – от 1% до 30%

- Снятие наличных – 2.9% плюс 290 рублей

- СМС-оповещение – 59 руб/мес

- Обслуживание карты – 590 рублей в год

- Погашение кредитов сторонних банков – ставка 0% и 120 дней льготного периода

Возглавляет Топ-10 продукт банка Tinkoff. Карта Platinum позволяет рефинансировать кредит, оформленный в другом финансовом учреждении. Вы можете погасить его и 120 дней не платить проценты. Грейс-период кредитки длится 55 дней, а длительность рассрочки в партнерских организациях может достигать 12 месяцев.

Если оформлена рассрочка в партнерских магазинах или сделана стандартная покупка, до возврата долга необходимо ежемесячно вносить платежи. Максимальный размер – 8% и он устанавливается банком индивидуально для каждого клиента.

За любые приобретения по карте пользователь получает возврат в 1%. Если будет спец. предложение Тинькофф, максимальный размер кэшбэка вырастает до 30%! Возврат начисляется баллами (1б. =1 руб.). На накопленную сумму владелец пластика имеет право приобрести билеты, расплатиться в кафе и пр.

Есть возможность для бесконтактных платежей. Можно использовать не только карту, но и смартфон. За СМС оповещения в месяц надо заплатить 59 руб., а за страховую защиту – 0,89% от задолженности.

Платежный инструмент доставляется клиенту курьером со всеми мерами предосторожности, применяемыми в текущей ситуации. Карта Платинум не подойдет для потребителей, предпочитающих оплачивать покупки наличными

Обналичить деньги без комиссии не получится

Карта Платинум не подойдет для потребителей, предпочитающих оплачивать покупки наличными. Обналичить деньги без комиссии не получится.

«Мультикарта» ВТБ

Лучшие предложения по кредитным картам включают флагманский продукт ВТБ – Мультикарту.

- Кредитный лимит: до 1 000 000 руб.

- Льготный период: до 101 дня.

- Процентная ставка: 26% независимо от типа операции (оплата картой или выдача кэша).

- Минимальный платёж: 3%.

- Годовое обслуживание карты: бесплатно, если сумма покупок по карте превышает 5000 в месяц. При несоблюдении условия – 249 руб. в месяц.

Бонусную опцию можно менять каждый месяц. Кредитор предлагает категории на выбор:

- до 2,5% кэшбэк за любые покупки;

- до 10% кэшбэк в категории «Авто»;

- до 10% кэшбэк в категории «Рестораны»;

- «Коллекция» – до 4% бонусами;

- «Путешествия» – до 4% милями;

- «Сбережения» – до 8,5% на остаток средств на накопительном счёте;

- «Заёмщик» – до 3% скидка к ставке по потребительскому кредиту, до 0,6% скидка к ставке по ипотеке.

Если заявка на получение карты оформляется на сайте, ничего платить не нужно. Клиент, обратившийся в отделение банка, заплатит 249 руб. за обслуживание, но в перспективе комиссию можно вернуть на счёт.

За просрочку платежа и превышение кредитного лимита банк начисляет 0,1% от суммы за каждый день нарушения.

Требуемый возраст заёмщика – 21-70 лет. Доход – от 15 000 руб. Для получения карты нужно предоставить паспорт и подтвердить платёжеспособность. При запрашиваемом лимите до 100 000 руб., клиенты предъявляют загранпаспорт или документы водителя.

«#ВсёСразу» Райффайзен Банка

- Кредитный лимит: до 600 000 руб.

- Льготный период: до 52 дней.

- Процентная ставка: от 29 до 39% в зависимости от категории клиента.

- Минимальный платёж: 5%.

- Годовое обслуживание карты: с индивидуальным дизайном – 1990 руб., классической – 1490 руб. в год.

За выдачу наличных с карты #ВсёСразу клиент платит 3%+300 руб. в своём банке и 3,9%+390 руб. в банкоматах и подразделениях других учреждениях. В день допускается снять не более 60% лимита.

Услуга смс-оповещения стоит 60 руб. в месяц для основной карты и 45 руб. для дополнительной. За внесение купюр в кассе на сумму менее 10 000 руб. придётся заплатить 100 руб.

В случае возникновения просрочки, клиент оплачивает мониторинг задолженности в размере 700 руб.

Требования по возрасту клиента у Райффайзена такие же, как у других кредиторов, а вот желаемый доход выше – 25 000 руб. после удержания налогов. Потребуется заполненная анкета, копия паспорта и документ, подтверждающий доход.

Выбирая, какая кредитная карта выгоднее, учитывайте программу лояльности. Райффайзенбанк возвращает до 5% стоимости покупок (1 балл за каждые 50 руб.). Дополнительно клиент получает:

- 300 баллов в качестве приветствия (за первые потраченные 5000 руб.);

- 300 баллов в подарок на день рождения;

- 200 баллов к новому году.

Как накопить много баллов с картой Райффайзенбанка

Баллы можно использовать как стандартный кэшбэк или обменять на сертификаты Яндекс.Такси, Ozon, S7 Priority. Другой вариант – потратить на благотворительность.