Что такое реальные инвестиции: главные особенности и сущность

Содержание:

- Страх потери финансов: разбираемся с практической точки зрения

- Типы инвестиционных проектов

- Иностранные портфельные инвестиции (ИПИ)

- Прямые иностранные инвестиции (ПИИ)

- Особые соображения

- Суть инвестиционного проекта

- Д

- Как привлечь прямые инвестиции?

- Суть и значение инвестиций

- Реальные и финансовые инвестиции – их основные отличия

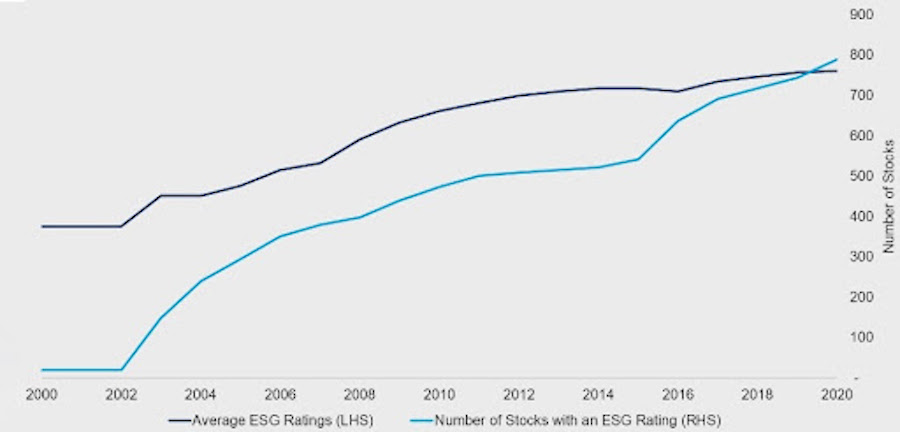

- Тренд 3. Выход ESG-повестки на первый план

- Сущность инвестиций на макро- и микроуровне

- Структура и виды инвестиций, прямые инвестиции и их значение

- Классификация инвестиций

- Что такое финансовые и реальные инвестиции.

Страх потери финансов: разбираемся с практической точки зрения

Начинающие инвесторы часто сталкиваются со страхом прогорания, потери средств и финансовых неудач. Да, падения бывают в любом деле и при любом опыте владения этим делом, но это не причина откладывать планы и отказываться от желаемого. Существует отличие, которое в корне переворачивает мнение инвестора.

Новичок подразумевает под рисками потерю средств, а профессионал боится не достичь желаемой суммы. Это значит, что вы никогда не сможете потерять все свои деньги, опасаться можно лишь того, что вы не заработаете нужную сумму из-за неустойчивости финансового рынка или своих же ошибок.

Поговорим о промахах, а точнее о том, как их избежать.

Обращайтесь в надёжные банки или к профессионалам. Есть такая фраза, как «новичкам всегда везёт». Действительно, начинающим инвесторам дорогу пробить куда легче, если за спиной стоит банк, готовый проконсультировать клиента и разложить все нюансы по полочкам. К примеру, у Тинькофф есть программа «Тинькофф Инвестиции», где любой желающий без риска потери капитала может вложиться в ценные бумаги. Банк предоставляет поддержку в виде чата, быстрое открытие брокерского счёта и финансовую подушку безопасности при неудачном инвестировании.

Вкладывайте небольшие суммы на длительный срок. Не разбрасывайтесь в банке миллионами, это лишь приближает к потере капитала. Куда надежнее инвестировать маленькие суммы несколько раз на длительное время, чем большую сумму на короткий период. Если в первый раз вы допустите ошибку, то сможете исправить её в следующий раз. Однако следующего раза не будет, если вложитесь основательно, но на короткий срок.

Страхуйте средства с помощью инновационных технологий. Этот пункт списка возвращает обратно к первому

Важно, чтобы вы могли наблюдать за вкладом не только в банке. Хеджирование средств доступно в мобильных приложениях самих банков («Сбербанк Онлайн», «Тинькофф Инвестиции» и т.п.).

Инвестируйте ценные бумаги разных акционерных обществ

Несмотря на то, инвестиция денег в важные документы – наиболее надёжный и выгодный вариант вклада, не забывайте о различиях эмитентов. Грамотно распределяйте финансы между бумагами.

Изучайте финансовую литературу. С детства нам твердили: «Читай книжки, умным вырастешь». Литература не влияет на количество извилин, но она способна подарить читателю опыт. И я не о знакомой нам всем классике, прочитайте экономическую литературу, которая представлена не в виде толстых потрепанных учебников. Нет, это книги об опыте успешных инвесторов, где они делятся своими ошибками, путями их исправления и советами. К прочтению рекомендуем мини-книгу “Как и куда инвестировать в 2021-2022 гг.”, Обучающий PDF-мануал “5 способов эффективно вложить 1000+ руб”, руководство “Как стать финансово независимым через 1 год”.

Пройдите обучающий курс по инвестированию. Рекомендуем отличный курс от Нетология Личные финансы и инвестиции, бесплатный мастер-класс от Евгения Ходченкова “Инвестиции без миллиона в кармане” или бесплатный обучающий курс для начинающих инвесторов от “Тинькофф-инвестиции”, где, кстати, можно получить в подарок акции до 25000 руб., если правильно ответить на вопросы теста.

Типы инвестиционных проектов

- Производственным. Капитал вкладчика направляется на модернизацию, постройку новых или расширение действующих производств с целью получения прибыли от создания продукции. Применим ко всем сферам экономики.

- Научно-техническим. Это инвестиции в разработку, создание и последующее тестирование аппаратов, оборудования, технологий и процессов. Такие проекты могут длиться дольше остальных, поэтому их называют долгосрочными.

- Коммерческими. Вид инвестирования, подразумевающий покупку и перепродажу движимого и недвижимого имущества с повышенной стоимостью.

- Финансовыми. Это экономические инвестиционные проекты, где вкладчик покупает ценные бумаги для формирования собственного портфеля с целью последующей реализации на бирже по повышенной стоимости.

- Экологическими. Итогом таких вкладов становятся природоохранные объекты. Это также долгосрочная инвестиция.

- Социальными. Это проекты, которые в качестве конечной цели признают не получение денежных средств, а улучшение состояния в образовании, спорте, здравоохранении, культуре и других подобных сферах жизни.

От вида инвестиционного проекта зависит стратегия его развития.

От вида инвестиционного проекта зависит стратегия его развития.

Иностранные портфельные инвестиции (ИПИ)

Иностранные портфельные инвестиции (ИПИ) относятся к инвестированию в финансовые активы зарубежной страны, такие как акции или облигации, доступные на бирже. Этот тип инвестиций иногда рассматривается менее благоприятно, чем прямые инвестиции, потому что портфельные инвестиции могут быть быстро проданы и иногда рассматриваются как краткосрочные попытки заработать деньги, а не как долгосрочные инвестиции в экономику.

Портфельные инвестиции обычно имеют более короткие сроки возврата инвестиций, чем прямые инвестиции. Как и в случае любых вложений в акционерный капитал, иностранные портфельные инвесторы обычно рассчитывают быстро получить прибыль от своих вложений.

Поскольку ценные бумаги легко торгуются, ликвидность портфельных инвестиций значительно упрощает их продажу по сравнению с прямыми инвестициями. Портфельные инвестиции более доступны для среднего инвестора, чем прямые инвестиции, потому что они требуют гораздо меньше инвестиционного капитала и исследований.

Краткий обзор

В отличие от прямых инвестиций, портфельное инвестирование не дает инвестору контроля над хозяйственной организацией, в которую он инвестирует.

Прямые иностранные инвестиции (ПИИ)

Прямые иностранные инвестиции (ПИИ) включают установление прямого делового интереса в иностранной стране, например покупку или создание производственного бизнеса, строительство складов или покупку зданий.

Прямые иностранные инвестиции, как правило, предполагают более существенный долгосрочный интерес к экономике зарубежной страны. Из-за значительно более высокого уровня требуемых инвестиций прямые иностранные инвестиции обычно осуществляются транснациональными компаниями, крупными учреждениями или фирмами венчурного капитала. Прямые иностранные инвестиции, как правило, рассматриваются более благосклонно, поскольку они считаются долгосрочными инвестициями, а также инвестициями в благосостояние самой страны.

В то же время характер прямых инвестиций, таких как создание или приобретение производственного предприятия, значительно затрудняет ликвидацию или отказ от инвестиций. По этой причине прямые инвестиции обычно осуществляются с таким же подходом, что и создание бизнеса в собственной стране – с намерением сделать бизнес прибыльным и продолжать его деятельность на неопределенный срок. Для инвестора прямые инвестиции означают контроль над вложенным бизнесом и возможность напрямую управлять им. Это также связано с большим риском, работой и приверженностью по сравнению с иностранными портфельными инвестициями.

Особые соображения

Делая иностранные инвестиции, инвесторы должны учитывать экономические факторы, а также другие факторы риска, такие как политическая нестабильность и риск обмена валюты. Одна из наиболее рискованных форм прямых иностранных инвестиций называется инвестированием с нуля. Многонациональные корпорации будут использовать инвестирование с нуля для создания новой дочерней компании в другой стране, часто на развивающемся рынке. Термин «зеленое поле» используется потому, что материнская компания строит дочернее предприятие с нуля (подобно тому, как фермер готовит поле для посадки).

Обратной стороной инвестирования с нуля является огромная сумма денег, которую материнской компании может потребоваться потратить для того, чтобы дочерняя компания заработала. Это может включать покупку земли, строительство производственных мощностей и обучение местной рабочей силы. Другие препятствия для входа могут включать соблюдение местных ограничений для иностранных предприятий, уплату необходимых налогов и сборов за разрешения, а также требования к использованию компонентов отечественного производства.

Суть инвестиционного проекта

Инвестиции используются посредством реализации соответствующих инвестиционных проектов, разрабатываемых и применяемых для достижения установленных целей.

Инвестиционный проект – это комплекс действий и мероприятий, не идущих расход с действующим законодательством, предназначенный для воплощения в реальность некоторого объема инвестиций, достаточного для решения конкретных задач, на протяжении выбранного временного промежутка.

Немного другое, но аналогичное по своему смыслу определение инвестиционного проекта приводится в соответствующем законе. По его положениями инвестиционный проект – это обоснование целесообразности, продолжительности, а также размера вложений, требуемые документы и бизнес-план.

Основные характеристики инвестиционного проекта предприятия

Под бизнес-планом следует понимать описание комплекса практических действий, направленного на осуществление инвестиций.

Дополнительно законодательство выделяет определение приоритетного проекта инвестирования. Это проект, сумма капитальных вложений которого соответствует требованиям законодательства, входящий в список, утверждение которого выполняется на государственном уровне.

Для практической реализации любого проекта должна присутствовать индивидуальная либо коллективная скоординированная деятельность, главные задачи которой сводятся к решению задач проекта.

Именно в этих положениях и заключается главный смысл инвестиционной деятельности. В соответствии же с вышеупомянутым законом инвестиционная деятельность характеризуется как вложение инвестиционных средств и проведение практических мероприятий для получения прибыли и/или извлечения другого полезного результата.

Инвестиционная среда

Д

Делистинг – исключение ценных бумаг эмитента из списка допущенных к торгам на бирже или понижение их уровня в списке. Причины могут быть разные: банкротство и любое другое прекращение деятельности компании, отказ эмитента от публичного статуса, нарушения законодательства, плохое финансовое положение и пр.

Депозитарий – электронное хранилище данных о владельцах ценных бумаг и самих ценных бумагах. Брокер не хранит купленные инвестором активы, сведения о совершенной сделке купли-продажи он передает в депозитарий, где они и фиксируются до следующих изменений. Деятельность депозитария контролируется Центробанком.

Дериватив – финансовый инструмент, который имеет вид контракта между продавцом и покупателем о покупке/продаже актива через определенное время по заранее оговоренной цене. Торгуются на срочном рынке. Представители деривативов – фьючерсы, опционы, форварды, свопы. Считаются высокорискованными инструментами.

Дефолт – в инвестициях понятие чаще всего связано с облигациями, когда эмитент объявляет о невозможности дальше исполнять свои обязательства по выплате купонов и погашению облигации в конце срока.

Диверсификация инвестиций – это разделение инвестиционного капитала путем вложения в разные инструменты, страны, отрасли, валюты. Проводят с целью достижения оптимального соотношения риск – доходность, когда падение доходности по одним активам будет компенсироваться ростом по другим.

Дивиденды – часть прибыли, которой готов делиться эмитент со своими акционерами. Размер определяется в соответствии с дивидендной политикой, как правило, в процентах от чистой прибыли.

Дивидендный гэп – снижение стоимости акций после закрытия реестра акционеров (дивидендной отсечки) примерно на размер выплаченных дивидендов. Может длиться разный период времени: от пары дней до нескольких месяцев, потом закрывается, т. е. цена акции возвращается к прежнему значению.

Дивидендная отсечка – дата фиксации списка акционеров, которым будут выплачены дивиденды. Инвестор должен купить акции до этой даты, если хочет попасть в реестр. При этом, необходимо помнить о режиме торгов на бирже Т+2, когда акции переходят в собственность покупателя только через 2 дня после сделки.

Доходность – это отношение полученной прибыли за определенный период времени (чаще всего рассчитывают среднегодовое значение) к общей сумме вложенных средств в покупку какого-либо актива. Выражается в процентах.

Дюрация – временной промежуток, за который происходит полный возврат вложенных средств в покупку облигации. Выражается в годах или днях.

Как привлечь прямые инвестиции?

Для получения инвестиций от ФПИ или частного инвестора собственнику компании необходимо:

- определить часть фирмы, которую он готов отдать прямому вкладчику. Некоторые фонды готовы вкладывать деньги только при получении доли в бизнесе не менее 50%;

- составить бизнес-план – в нем указываются конкретные направления деятельности, на развитие которых будут потрачены деньги, а также просчитан финансовый эффект от вложений;

- нанять квалифицированных сотрудников – инвестор может участвовать в бизнес-процессах, но чаще фонды лишь контролируют деятельность компаний. Непосредственное оперативное управление осуществляется наемными менеджерами, поэтому инвестор должен быть уверен в компетенции персонала в вопросах реализации стратегии развития предприятия.

Владелец принимающей компании может обратиться за прямыми вложениями к ФПИ или привлечь деньги физ. лица. У частных лиц обычно более лояльные требования к предприятию. Одновременно с этим от взаимодействия с физ. лицами компания получает только дополнительное финансирование, без внедрения передовых технологий.

ФПИ выдвигают требования к области, в которой функционирует компания, рентабельности вложений, безубыточности, ежегодному росту стоимости. Например, российский инвестиционный холдинг «ФИНАМ» вкладывает по большей части в компании высокотехнологичной сферы, индустрию развлечений и торговые розничные предприятия.

Суть и значение инвестиций

Определение 1

Инвестиции – это реализация установленных экономических проектов в настоящем времени с целью получения дохода в будущем.

Понятие инвестиций достаточно новое для российской экономики. В реалиях плановой экономики чаще использовалось понятие «капитальные вложения». Сегодня в научной литературе это два разных понятия, которые имеют свои обозначения. Такой подход с разграничением понятий преобладает в отечественной и зарубежной экономической литературе.

Замечание 1

Согласно тексту Закона РФ от 25.02.1999 №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» инвестиции – это денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской деятельности и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Реальные и финансовые инвестиции – их основные отличия

К реальным инвестициям относят вложения, увеличивающие капитал конкретного предприятия. Этот финансовый вид вложений состоит в приобретении ценных бумаг и других обезличенных инструментов, обеспечивающих доходность.

Возможны две формы реальных инвестиций:

- Денежная, что бывает чаще всего. Финансирование осуществляется с целью увеличения суммы основных и оборотных средств. Результатом становится наращивание объемов производства и сбыта, что влечет снижение себестоимости и повышение конкурентоспособности.

- Натуральная. Выражается передачей материальных и нематериальных активов. Обязательна оценка стоимости предметов, вовлекаемых в производственный процесс.

Таким образом, каждое реальное инвестирование невозможно без финансового вливания.

Теперь пора переходить ко второй категории вложений. Виды финансовых инвестиций:

- Ценные бумаги предприятий (акции, облигации, векселя).

- ПИФы.

- Тезаврированные ценности.

- Банковские сертификаты и депозитные вклады.

- Валюта.

- Фьючерсы и опционы.

В приведенном списке не все позиции безусловно относятся к финансовым инвестициям. Первый пункт имеет некоторые особенности. Реальными считаются следующие вложения:

- Ценные бумаги, выкупленные у акционеров владельцем фирмы-эмитента.

- Векселя, выданные предприятием в качестве платежного средства за поставленные товары и оказанные услуги, приобретенные инвестором.

- Имущество, предоставленное во временное пользование предприятию.

Итак, главная разница между реальными и финансовыми инвестициями состоит в целевом характере вложения средств.

Проще всего понять это различие на примере киноиндустрии. Финансовый инвестор (финансист) приобретает какое-то количество акций кинокомпании (киностудии) на фондовом рынке по причине того, что эти ценные бумаги демонстрируют устойчивый рост котировок. В отличие от него, реальный инвестор вкладывает средства в конкретный проект (фильм), а решение принимает, подробно ознакомившись со сценарием, списком актеров и другими нюансами.

Другой пример реальных инвестиций – это покупка предприятием оборудования для нового производства.

Приобретение акций не равнозначно финансовому характеру инвестиции. Этот способ вложения средств делится на две категории:

- Прямое инвестирование – скупка ценных бумаг предприятия с целью получения контроля над ним.

- Портфельная инвестиция – приобретение определенного количества акций для получения дивидендов или спекуляции ими на фондовом рынке.

Кроме признака направленности существуют и другие особенности, отличающие один вид прибыльных вложений от другого, а также их внутренняя классификация.

Виды реальных и финансовых инвестиций

К понятию «реальные инвестиции» относятся следующие направления вложений капитала, привлеченного извне или изысканного во внутренних резервах за определенный временной интервал:

| Тип реальных инвестиций | Целевое назначение |

| Валовые | Модернизация производства, повышение конкурентоспособности или наращивание производительности |

| Инновационные | Обновление средств производства, совершенствование технологий |

| Расширительные | Экстенсивное развитие |

Тот факт, что реальные инвестиции могут быть направлены на приобретение основных фондов, означает их относительную безопасность. Оборудование имеет стабильную ценность в течение длительного времени, и в случае неудачи или банкротства — подлежит реализации.

Финансовое инвестирование – это вложения в акции и другие бумаги, эмитированные (выпущенные в оборот) предприятием. Они, в случае банкротства, могут частично и даже полностью утратить свою стоимость. При этом есть вероятность их быстрого и значительного роста. Например, стремительный рост криптовалюты или акций Microsoft.

Рассмотрим преимущества и недостатки двух основных видов инвестиций.

| Критерий сравнения/ Вид инвестиции | Реальные | Финансовые |

| Порог вхождения в бизнес | Высокий | Низкий (от одной акции) |

| Уровень рисков | Низкий | Высокий |

| Способ вхождения | Есть сложности, связанные с необходимостью глубокой осведомленности | Просто, через биржевого оператора |

| Возможная доходность | Высокая | Средняя (до 20 % годовых) |

| Ликвидность (возможность выхода из бизнеса) | Низкая | Высокая – продать акции можно быстро |

У финансовых инвестиций есть еще одно достоинство, выражающееся разнообразием выбора форм. Их можно осуществлять на трех рынках: фондовом, валютном и кредитно-депозитном (путем размещения средств на банковских счетах). Все они снабжены электронными площадками, что упрощает управление ими.

Тренд 3. Выход ESG-повестки на первый план

«ESG-повестка становится инвестиционным мейнстримом, — утверждает собеседница РБК. — В Европе этот рыночный сегмент стал уже практически обязательным для вложения денег. В других странах, в том числе и в США, он пока что еще набирает обороты, но ситуация очень быстро развивается. Доминирование ESG-фондов и интеграция ESG во все процессы — это важный тренд. И мы видим растущий спрос со стороны институциональных и частных инвесторов на продукты ESG».

Аббревиатура ESG расшифровывается как «экология, социальная политика и корпоративное управление». В широком смысле — это устойчивое развитие коммерческой деятельности, которое строится на следующих принципах:

- ответственное отношение к окружающей среде (E — environment);

- высокая социальная ответственность (S — social);

- высокое качество корпоративного управления (G — governance).

Во всем мире можно наблюдать все большую активность инвесторов, призывающих компании к соблюдению ESG-принципов. Эксперты BCG отмечают, что в США доля резолюций акционеров, посвященных экологическим и социальным вопросам, составила около 50% от общего числа в 2017 году по сравнению с 33% в период с 2006 по 2010 год.

В начале 2000-х годов в Америке насчитывалось всего 20 компаний с ESG-рейтингом. К 2010-му их стало 500, а к 2020 году — почти 800

(Фото: Factor Research)

Специалисты BCG считают, что влиятельные инвесторы могут даже заставить компании соблюдать ESG-принципы. Эксперты приводят в пример открытое письмо инвестиционного фонда JANA Partners LLC, адресованное корпорации Apple. В нем фонд призвал производителя разработать решения, позволяющие ограничить время использования смартфонов детьми. В ответном письме представители Apple заявили, что сделали большой шаг в изучении этого вопроса и будут заниматься этой проблемой и в дальнейшем.

Инвесторы также формируют рынок, добиваясь большей прозрачности. Например, после катастрофы 2019 года на плотине Брумадиньо в Бразилии, унесшей жизни сотен людей, акционеры призвали более 700 горнодобывающих компаний мира раскрыть информацию о хранилищах ядерных и других вредных отходов. В итоге была создана единая база данных.

Любаша Эредиа:

«Никто не ожидает, что рынок после внедрения глобальных целей устойчивого развития будет прежним. Часть социальных и экологических проектов будет только расти, и инвесторы будут среди этих компаний выбирать тех, кто сможет вложить больше средств в устойчивое развитие».

Сущность инвестиций на макро- и микроуровне

Говоря об инвестициях на макроуровне важно отметить, что особенно капитальные вложения, которые представляют собой основу для развития национальной экономики и повышения эффективности общественного производства за счёт:

- Обновления и усовершенствования ключевых производственных фондов предприятий и непроизводственной сферы, которое имеет систематический характер.

- Ускорения темпов научно-технического прогресса, а также усовершенствования качества и обеспечения конкурентоспособности отечественных товаров.

- Сбалансированного развития всех без исключения областей народного хозяйства.

- Создания сырьевой базы, которая будет соответствовать всем требованиями потребления.

- Увеличения экономического потенциала страны и обеспечения обороноспособности государства.

- Уменьшения издержек производства и обращения.

- Увеличения объемов и улучшения качественных характеристик структуры экспорта.

- Решения проблем в социальной сфере, в первую очередь, проблем с безработицей.

- Обеспечения положительной динамики в структуре экономики.

- Перераспределения собственности между субъектами хозяйствования и др.

Из всего вышесказанного, можно сделать вывод, что инвестиции в конечном итоге дают экономике рост, и даже в какой-то мере предопределяют её положительное развитие. Для того, чтобы увеличить национальное богатство и производственный потенциал страны, необходимо направлять капитальные вложения на увеличение основного капитала предприятия. Сюда могут быть включены и покупка машин, оборудования, модернизация, реставрация и строительство зданий, инженерных сооружений и т.д.

Состояние экономики страны во многом зависит от того, насколько эффективной является система функционирования всех субъектов хозяйствования, иначе говоря коммерческих организаций. Здесь наиболее важны инвестиции, а также капитальные вложения, которые представляют собой основу для обеспечения этой эффективности на предприятии.

Инвестиции на микроуровне должны способствовать достижению следующих целей:

- Увеличение и расширение сферы деятельности.

- Недопущение чрезмерного морального и физического износа ключевых производственных фондов.

- Уменьшение себестоимости производства и реализации продукции.

- Повышение уровня технического обслуживания производства на базе внедрения новых технологий и техники.

- Повышение качества и обеспечение конкурентоспособности товаров производства.

- Повышение уровня техники безопасности и осуществление природоохранных мероприятий.

- Обеспечение конкурентоспособности предприятия.

- Приобретение ценных бумаг, а также вложение средств в активы других предприятий.

- Приобретение контрольного пакета акций и др.

Таким образом, можно говорить о том, что инвестиции необходимы для обеспечения нормальной деятельности предприятий в будущем, стабильного финансового состояния и получения максимальной прибыли. Это в большей степени является главным определяющим фактором и значением инвестиций на микроуровне.

Исходя из всего изложенного, становится совершенно ясно, что инвестиции представляют собой важнейшую экономическую категорию, а также играют важную роль на микро- и макроуровнях

Особо важное значение это имеет для расширенного воспроизводства, структурных преобразований, получения максимальной прибыли. Более того, именно это становится базой для разрешения множества социальных проблем, которые характерны современному обществу

Всё ещё сложно?

Наши эксперты помогут разобраться

Все услуги

Решение задач

от 1 дня / от 150 р.

Курсовая работа

от 5 дней / от 1800 р.

Реферат

от 1 дня / от 700 р.

Структура и виды инвестиций, прямые инвестиции и их значение

В зависимости от определенных факторов, различаются виды инвестиций по условиям возникновения и по сроку действия. Подробнее про автономные инвестиции вы сможете узнать здесь.

По условиям возникновения:

- Исходящие — инвестор вкладывает в зарубежные предприятия. Страны, в которых исходящих инвестиций больше входящих, называют донорами. Например, это США, Канада, Китай.

- Входящие — зарубежные инвесторы вкладывают в компанию. Зачастую такие вложения присутствуют в перспективных странах, которые могут гарантировать стабильную экономику и, соответственно, сохранность денег.

По сроку действия:

- Краткосрочные: от 3 месяцев до 2 лет. Обычно это касается стартапов или особо перспективных проектов, которые могут в ближайшем будущем гарантировать хороший доход.

- Среднесрочные: от 2 до 5 лет. Это золотая середина для инвесторов. За такое время можно получить хорошую прибыль практически с любого проекта.

- Долгосрочные: от 5 лет. Чаще такие вложения выбирают крупные инвесторы, которые готовы вложить и ждать.

Чем выше количество входящих инвестиций, тем быстрее развивается экономика страны. Инвесторы чаще всего отдают предпочтение среднесрочным и долгосрочным вложениям.

Структура инвестиций

Активизация инвестиционной деятельности — важный инструмент для развития экономики.

Структура инвестиций — это состав вложений по видам и направлению использования. Различают 3 основных вида:

- Потребительские — товары, которыми человек может пользоваться длительное время.

- Капитальные — вклады, необходимые для проведения строительных, реконструктивных работ.

- Финансовые — покупка активов в финансовом эквиваленте. Например, акции, вклады в банк под проценты.

В России структура инвестиций и их динамика за последние 10 лет неоднозначны. Большая часть вложений приходится на оптовую и розничную торговлю, финансы и добычу полезных ископаемых. Стали менее популярны металлургическая сфера, здравоохранение, образовательные исследования.

Итак, к прямым инвестициям относятся строительные работы, расширение или запуск новых линий производства, покупка активов, продуктов и компаний с перспективой роста.

Классификация инвестиций

Существует следующая

классификация инвестиций.

По объекту инвестирования выделяют:

Реальные инвестиции

(прямая покупка реального капитала в различных формах):

— в

форме материальных активов (основных фондов, земли), оплата строительства или

реконструкции;

— капитальный ремонт

основных фондов;

— вложения в

нематериальные активы: патенты, лицензии, права пользования, авторские права,

товарные знаки, ноу-хау, человеческий капитал (воспитание, образование, наука)

и т. д.

Финансовые инвестиции

(косвенная покупка капитала через финансовые активы):

— ценные бумаги, в том

числе через ПИФы (Паевой инвестиционный фонд является имущественным комплексом,

без образования юридического лица, основанным на доверительном управлении

имуществом фонда специализированной управляющей компанией с целью увеличения

стоимости имущества фонда. Таким образом, подобный фонд формируется из денег инвесторов

(пайщиков), каждому из которых принадлежит определённое количество паёв);

— предоставленные

кредиты;

— лизинг (для

лизингодателя).

Спекулятивные

инвестиции (покупка активов исключительно ради возможного изменения цены):

— валюты;

— драгоценные металлы

(в виде обезличенных металлических счетов);

— ценные бумаги (акции,

облигации, сертификаты институтов совместного инвестирования).

По основным целям инвестирования:

— прямые инвестиции.

— портфельные

инвестиции.

— реальные инвестиции.

— нефинансовые

инвестиции.

— интеллектуальные

инвестиции (связаны c обучением специалистов, проведением курсов и многим

другим).

По срокам вложения:

— краткосрочные (до

одного года);

— среднесрочные (1-3

года);

— долгосрочные (свыше

3-5 лет).

По форме собственности на инвестиционные ресурсы

— частные;

— государственные

(капиталовложения);

— иностранные;

— смешанные.

В данной классификации представлены формы инвестиций согласно системе национальных счетов и созданных на их основе разработок, а также классификация инвестиций по отдельным признакам.

Что такое финансовые и реальные инвестиции.

Финансовые инвестиции просто означают передачу прав от одной стороны к другой. Покупка акций и государственных облигаций является финансовым вложением, потому что они не включают ничего, кроме простой передачи титулов собственности от одного лица другому. При этом реальный капитал экономики остается неизменным.

С другой стороны, реальные инвестиции означают создание дополнительных производственных мощностей. Например, создание фабрики или мастерской – это реальная инвестиция, которая создает дополнительный производительный потенциал и, следовательно, является важным видом деятельности для экономики в целом. Именно в этом смысле Кейнс использовал термин «инвестиции» в анализе национального дохода. В кейнсианском смысле, когда человек покупает акции, облигации или ценные бумаги новой компании, финансовые вложения будут представлять собой реальные инвестиции.