Кредитная карта банка втб

Содержание:

- Тарифы

- Плюсы и минусы

- Льготный период по кредитной карте ВТБ

- Опции кредитной карты ВТБ 24: кэшбэки и бонусы

- Плата за годовое обслуживание

- Советы при выборе карты от экспертов

- Как пользоваться кредитным продуктом

- Кредитная Мультикарта ВТБ

- Преимущества использования кредитной карты ВТБ

- Как заказать карту ВТБ 24

- Условия по льготному периоду

- Тарифы кредитной Мультикарты

- Как закрыть кредитную карту ВТБ 24

- Кредитная «Карта возможностей» – условия в 2021 году

- кредитной карты ВТБ

- Что еще важно знать о кредитной карте ВТБ

- Грейс период по кредитной Мультикарте

Тарифы

Условия тарифов по Мультикарте представлены в таблице.

| Наименование тарифа | Величина тарифа и условия |

| Кредитный лимит | До 1 000 000 руб. |

| Беспроцентный льготный период | До 50 дней |

| Годовое обслуживание | 0 руб. |

| Ставка процента по кредиту | 26 % |

| Ежемесячный минимальный платеж | 3 % от задолженности на последний календарный день месяца плюс сумма процентов, выставленных к погашению. |

| Комиссия за выдачу наличных | 5,5 % от суммы снятия (min 300 руб.) |

| Лимит на снятие наличных денежных средств | 350 000 руб. в день, но не более 2 000 000 руб. в месяц. |

| Пени за несвоевременное погашение кредита | 0,1 % в день от суммы невыполненных обязательств |

| Штрафы за превышение установленного лимита кредита | 0,1 % в день от суммы превышения |

Расписанные в таблице тарифы выглядят привлекательно. Но дальше мы рассмотрим условия, которые должны быть соблюдены заемщиком для получения некоторых заявленных тарифов.

Плюсы и минусы

Кредитка Мультикарта от ВТБ заслуживает внимания. Есть свои достоинства, есть и недостатки.

Плюсы:

- Возраст заемщика ограничивается 70 годами, поэтому на получение карты могут рассчитывать и пенсионеры.

- Большая сумма кредитного лимита. Клиент может рассчитывать на сумму до 1 млн. руб.

- Бесплатное обслуживание при условии выполнения требований банка. И условия эти вполне выполнимы рядовым пользователем.

- Возможность подключить накопительный счет с высокой процентной ставкой (до 10 %).

- Разнообразная бонусная программа, которую можно менять каждый месяц.

- Развитая сеть банкоматов.

Недостатки:

- Требуется справка о доходах, если рассчитываете на одобрение лимита более 100 тыс. рублей.

- Получение карты возможно только в офисе банка. По отзывам клиентов любая проблема требует посещения отделения, что не всем удобно.

- Нечестный беспроцентный период, когда необходимо погасить всю сумму кредита, чтобы льготный период продлился на следующий месяц.

- Неудобное мобильное приложение.

- Некомпетентность сотрудников, частые технические сбои в обслуживании кредитки, длительное решение возникающих проблем. Но это беда многих банков, к сожалению.

Льготный период по кредитной карте ВТБ

Грейс-период по кредитке ВТБ длится до 50 дней

Здесь важно уделить внимание предлогу «до». Согласно условиям пользования кредитными средствами, льготный период начинается с первого числа каждого месяца и длится до 50 дней. Многие могут ошибочно полагать, что 50 дней должны начинаться с даты первой покупки

Многие могут ошибочно полагать, что 50 дней должны начинаться с даты первой покупки.

На самом деле от даты первой покупки будет зависеть только продолжительность льготного периода. Если деньги были потрачены 1 числа, то льготный период будет составлять 50 дней (30 дней отчетного месяца и 20 дней платежного месяца). Если покупка сделана 31 числа, то льготный период составит всего 20 дней. Таким образом, в зависимости от даты покупки грейс-период может продолжаться от 20 до 50 дней.

Поскольку в месяц совершается не одна покупка (картой можно пользоваться каждый день), считать дни от каждой покупки сложно и не практично. Чтобы попасть в льготный период, достаточно сделать выписку на конец месяца или посчитать суммы трат самостоятельно по сохраненным чекам. Затем нужно внести полученную сумму в течение 20 дней следующего месяца.

Рассмотрим пример: по карте с лимитом 100 т.р. были совершены покупки:

5 января – на 20 т.р.,

15 января – на 3 т.р.,

18 января – на 40 т.р.,

25 января – на 1 т.р.,

5 февраля – на 30 т.р.,

15 февраля – на 2 т.р.

19 февраля – на 4 т.р.

Чтобы попасть в грейс-период, владельцу кредитки нужно до 20 февраля внести сумму:

Оставшаяся сумма попадает на второй грейс-период, поэтому ее нужно будет внести до 20 марта:

Такой процесс может продолжаться бесконечно, при условии соблюдении льготного периода.

Если льготный период не соблюдается по каким-то обстоятельствам, то платежная дата меняться не будет – также 20 число. Рассмотрим этот же пример с учетом, что 20 февраля будет внесен только минимальный платеж, который составляет 3% от суммы + проценты за месяц, начисленные на потраченную сумму:

Остаток долга переходит на следующую платежную дату – 20 марта

К оплате на 20 марта будет сумма за январь (62080 р.) и февраль (36 000 р.). Учтем, что и 20 марта клиент будет вносить только минимальный платеж:

Общий долг на 20 апреля составит:

Опции кредитной карты ВТБ 24: кэшбэки и бонусы

ВТБ 24 предлагает своим клиентам следующие опции по кредитным картам:

Опция Авто. Ориентирована на клиентов, тратящих большую часть заемных средств на оплату услуг АЗС и парковочных мест. В рамках этой опции размер Кэшбэка зависит от суммы, покупок по кредитной карте.

Максимальная сумма в месяц, доступная для возврата — 3 тысячи рублей.

Опция Рестораны. Подходит для тех, кто не жалеет денег на вкусные обеды и развлечения. Кэшбэк начисляется с оплаты счетов в кафе и ресторанах, а также при покупке билетов в театры и кино. Размер возврата также зависит от суммы покупок по карте.

Опция Cash back. Предусматривает возврат бонусных рублей на любые покупки, совершенные через платежные сервисы Apple Pay, Google Pay, Samsung Pay. Процент возврата зависит от сумм покупок и рассчитывается по следующим ставкам:

При оплате покупок без платежных систем кэшбэк начисляется в размере 1% от суммы покупок. Предельный размер возврата за месяц — 5 тысяч рублей. Дополнительным бонусом опции Cash back является начисление максимально возможного вознаграждения (2,5%) на все приобретения по карте в первый месяц после подключения услуги.

Опция Коллекция. Выгодна тем, кто часто совершает покупки через партнеров программы лояльности банка ВТБ (Л’этуаль, Перекресток, Booking.com, Aliexpress и другие). В рамках этой опции в первый месяц после подключения на карту возвращается 4% бонусов за любые покупки независимо от сумм. Далее тарифы Кэшбэка следующие:

За покупки у партнеров ВТБ начисляются повышенные бонусы до 11% от суммы сделки. Потратить накопленные средства можно, приобретая товары в каталоге на сайте bonus.vtb.ru. Курс обмена: 1 бонус = 1 руб. При нехватке бонусных средств можно доплатить за покупку рублями.

Опция Путешествия. Подойдет тем, кто не представляет свою жизнь без поездок по России и заграницу. За совершенные покупки в любых магазинах на карту начисляются мили. Обменять их можно на покупку авиа и ж/д билетов и при бронирование отелей. Курс составляет 1/1. Начисления миль зависят от сумм покупок по карте. В первый месяц после подключения опции вознаграждение предоставляется в максимальном размере (4%). Далее согласно приведенной ниже таблицы.

Опция Сбережения. Выгодна для владельцев накопительных и сберегательных счетов ВТБ 24. Предусматривает увеличение процента по вкладам до 1,5 единиц. Вознаграждение исчисляется пропорционально покупкам по Мультикарте в следующих пределах:

Опция Заемщик. Это совершенно новая функция Мультикарты ВТБ. Клиентам, у которых есть кредит наличными или ипотека в ВТБ, эта опция позволит снизить процентную ставку и сэкономить на ежемесячных платежах. Ставка снижается в зависимости от суммы покупок по кредитной карте, а также от того, собственные или заемные средства используются при оплате. Для владельцев ипотеки опция Заемщик действует по следующим тарифам:

Клиентам, выплачивающим кредиты наличными, кэшбэк начисляется по ставкам:

Ставка по кредиту или ипотеке автоматически пересчитывается банком каждый месяц. График платежей при этом не меняется. Разница между установленной величиной ежемесячных платежей и начисленной с учетом покупок по Мультикарте ежемесячно возвращается на счет клиента.

Как уже говорилось ранее, изменять опции можно один раз в месяц через отделение банка или, позвонив по телефону горячей линии 8 800 100-24-24. Комиссия за переход не взимается.

Плата за годовое обслуживание

Банк ВТБ предлагает лояльные условия по обслуживанию карт для их владельцев. В зависимости от частоты использования карты и суммы на ней, годовое обслуживание может доходить до 3.000 рублей. Однако данных трат можно избежать, при выполнении условий бесплатного обслуживания карты.

Условия бесплатного обслуживания

На сегодняшний день для исключения расходов на банковское обслуживание клиенту необходимо обеспечить оборот денежных средств по карте на сумму более 5000 рублей в месяц (в противном случае ежемесячная плата за использование карты составит 249 рублей). При выполнении данного условия держатель карты не только избежит дополнительных трат, но и получит бонусы в виде Cash back.

Советы при выборе карты от экспертов

Дельные советы

Какие особенности кредитной карты

заслуживают первоочередного внимания?

Едва ли не каждый банк предлагает своим клиентам внушительную линейку кредитных карт. Большой выбор играет на руку покупателю «кредитки», но при столь значительном многообразии немудрено растеряться

На что обратить внимание, дабы выбрать оптимальный продукт?

Злободневное

Отличительные условия

кредитных карт

без справок о доходах

Кредитная карта без справки о доходах облегчает заёмщику сбор документов. Однако условия такого продукта порой невыгодны

При этом банки в любом случае изучают финансовое состояние клиента.

Злободневное

Как выбрать карту

для поездок за рубеж?

Для путешествующих клиентов банки разрабатывают специальные карточные продукты. Они обладают характеристиками, наиболее актуальными при поездках и перелётах. По каким критериям оценивать такие карты?

Дельные советы

VIP-карта: кому пригодятся её

возможности?

VIP-карты порой воспринимаются исключительно как имиджевый инструмент. Между тем, преимущества такого «пластика» нередко носят практический характер. Затраты на продукт вполне могут быть оправданы.

Ликбез

Блокировка карты.

Причины, поводы, ситуации

Блокировка карты для многих становится неприятной неожиданностью. Между тем, основные возможные причины такой ситуации известны. При этом далеко не всегда банки оказываются правы в своих решениях.

Ликбез

Можно ли вернуть

снятые мошенниками деньги?

Всё больше людей сталкиваются с мошенничеством в сфере банковских карт. При этом во многих случаях похищенные средства можно вернуть. Правильный алгоритм действий повышает шансы на компенсацию потерь.

Злободневное

Внесение платежа по «кредитке».

Варианты действий при нехватке средств

Кредитные карты дают больше возможностей избежать просрочки, чем потребительские кредиты. Соответствующие решения помогают предотвратить санкции банка и сохранить положительную репутацию заёмщика.

Злободневное

Почему банки отказывают в кредите

и что делать

Получить отказ в необходимом займе — неприятно, тем более, когда мотив такого решения остается для клиента тайной. В статье раскроем основные причины отклонения кредитных заявок. Это поможет избежать досадных ошибок и увеличить вероятность одобрения.

Ликбез

Кредитные карты различаются по множеству признаков: категория, условия льготного периода, стоимость обслуживания, наличие бонусов и другим. Как выбрать кредитку, которая будет максимально соответствовать предпочтениям и образу жизни владельца?

Дельные советы

Как положить деньги на кредитную карту

Активное использование кредитной карты подразумевает регулярное пополнение счета. Положить деньги на кредитную карту можно множеством способов — наличными или безналично. В некоторых случаях пополнение кредитки может принести дополнительные выгоды.

Еще почитать

Как пользоваться кредитным продуктом

После получения пластика его активируют. Заходят в приложение ВТБ Онлайн, звонят по номеру горячей линии 88001002424, отвечают в любое время суток, чтобы получить PIN-код на кредитку. Далее пластик проходит активацию в банкомате ВТБ. Нужно в меню нажать кнопку запроса баланса. Если телефон клиента включает NFC, реквизиты кредитки переносят в кошелек онлайн кошелек для покупок через смартфон.

После скачивания и установки приложения ВТБ Онланй настраивают push-уведомления. Доступно 2 пакета подключения услуги:

- В стандартный пакет входит 6 функций, основная — поступление заработной платы.

- Опции карты+ включают 20 информационных сообщений: оплата покупок по карточке, поступление, списание денег, овердрафт, проценты по вкладам, операции через приложение. Пакет стоит 59 рублей в месяц.

С помощью пуш-уведомлений держатель кредитки сможет:

- контролировать финансы по картам и счетам в одном месте;

- легко найти нужное сообщение в ленте;

- обезопасить средства, так как пуш уведомления приходят прямо в официальное приложение;

- получить подробное описание оказанной услуги и ее сумму.

С услугами СМС-оповещений те же тарифы. В месте, где не ловит интернет, вместо подключенных пуш-уведомлений будут приходить бесплатные СМС. Push-оповещения настраивают следующим образом:

В приложении заказывают при необходимости справки, которые оформляют, ставят печать и подпись. Через приложение оплачивают штрафы ГИБДД, услуги связи и счета от других 12 тысяч организаций.

Кредитная Мультикарта ВТБ

Характеристики

- Карта может быть оформлена в платёжных системах Visa или MasterCard (по выбору владельца).

- Единая процентная ставка – 26% годовых – на все операции с заёмными средствами, в том числе и на снятие наличных.

- 101 день без процентов. Грейс-период также распространяется на все операции по карте.

- Кредитный лимит – до 1 млн руб. Лимит устанавливается банком индивидуально в каждом конкретном случае.

Дополнительно, при условии ежемесячных расходов свыше 5000 руб. суммарно по всему пакету карт, владелец получает:

- Бесплатное обслуживание. В противном случае оно составляет 249 руб. в месяц.

- Бесплатные онлайн-платежи и бесплатные переводы на карты других банков. Комиссия возвращается на следующий месяц в виде кэшбэка.

Особые условия, действующие в течение семи дней после получения карты (стандартная комиссия в обоих случаях составляет 5,5%):

- снятие до 100 тыс. руб. в любом банкомате без комиссии;

- бесплатные переводы через ВТБ-Онлайн на аналогичную сумму.

Условия получения

Требования к заёмщикам:

- гражданство РФ и постоянная регистрация в регионе присутствия банка;

- возраст от 21 года до 70 лет;

- ежемесячный доход от 15 000 руб.

При соответствии этим требованиям достаточно подать заявку на сайте банка. Рассмотрение занимает один рабочий день. Если вынесено положительное решение, карта выпускается и доставляется в выбранное отделение банка, куда и нужно будет прийти с пакетом документов.

Необходимые документы:

- при кредитном лимите до 300 тыс. руб. – паспорт РФ (банк оставляет за собой право запросить СНИЛС);

- при лимите свыше 300 тыс. руб. – паспорт РФ и справка о доходах.

Преимущества использования кредитной карты ВТБ

Кредитная карта банка ВТБ предоставляет возможность пользоваться одной из самых удобных и выгодных по условиям программ. Одно из основных преимуществ — льготный период: воспользовавшись кредиткой, держатель не получает начисления процентов на протяжении длинного льготного периода, который составляет 101 день.

Плюсы держателям кредитной мультикарты предоставляются такие:

- Повышен лимит кредитования — он может быть предложен в размере 1 млн рублей.

- Невысокая процентная ставка.

- При выполнении определенных условий — бесплатное обслуживание.

- Беспроцентный период для покупок по карте и снятия наличности.

- Невысокая комиссия за получение наличных со счета кредитной мультикарты.

- В зависимости от стоимости приобретения проценты могут увеличиться до 10 %.

- Начисление кэшбэка на карту.

Кэшбэком называют возвращение некоторой части потраченных средств обратно на счет. Начисление происходит после того, как держатель совершил операции по карте, но воспользоваться им возможно будет только в следующем месяце после того, в котором совершалась покупка. Проценты, по которым рассчитывается возврат средств, определяются в зависимости от вида товара, который был оплачен при помощи кредитной мультикарты.

В категориях «Рестораны» и «Авто» возврат будет ограничен: он не производится, если сумма превысила 3000 рублей за месяц. Опции с названиями «Путешествия», «Коллекция» перестают работать после того, как кэшбэк достиг за месяц 5000 миль. Для опции «Заемщик» предельная сумма уменьшения платежа — до 5000 в месяц. Во всех других сферах возврат не ограничивается и определяется потраченными суммами.

Кредитный лимит.

Для каждого из клиентов банк будет индивидуально подбирать сумму для предоставления в кредит. Наибольшая сумма — миллион рублей, но если банк сочтет возможным, и этот лимит может быть превышен.

101 день без процентов на покупки и на снятие наличных.

По условиям разработчиков, в течение 101 дня после того, как со счета мультикарты были совершены расходные операции, за использование израсходованной в это время суммы держатель не платит.

Те владельцы карты, кто собирается воспользоваться данной льготой с выгодой для себя, для сохранения условий беспроцентного использования средств должны во время льготного периода заново пополнить счет. Им необходимо будет внести не только сумму, которой они воспользовались для своих целей, но и погасить комиссию, если она имеется.

Когда срок, отведенный для льготного периода, оканчивается, анализируются выплаты, совершенные клиентом. Затем принимается решение по поводу начисления процентов. Даже для льготного периода они могут быть начислены, если клиент совершал просрочки платежей или не вернул долг ко времени завершения беспроцентного срока.

Стоит принимать во внимание, что платежи по кредиту все равно надо вносить — беспроцентный период не означает, что клиенту можно полностью забыть о платежах на это время. Это значит, что сумма долга не будет возрастать

Каждый месяц в соответствии с графиком понадобится оплачивать ежемесячный взнос, который составит самое меньшее три процента от основной суммы, взятой в долг.

Как заказать карту ВТБ 24

Банк ВТБ предлагает оформить кредитную Мультикарту двумя наиболее распространенными способами: в отделении банка или через сайт ВТБ. Оба способа удобны и равнозначны. Каждый клиент вправе выбрать наиболее подходящий для себя способ оформления карты.

Оформление в отделении

Для оформления карты в отделении банка требуется личное присутствие клиента, который заполняет соответствующее заявление. Вся информация в нем должна быть документально подтверждена, поэтому вместе с заявкой клиент предоставляет необходимые официальные бумаги. Все указанные сведения и документы подлежат проверке. Только после данной процедуры клиенту дается ответ. В случае положительного решения, происходит изготовление карты (от 7 до 14 дней). По ее прибытию в офис банка, клиент повторно посещает отделение для подписания договора, оплаты комиссии в размере 249 рублей и получении Мультикарты.

Онлайн заявка

Подать заявку на получение карты можно удаленно через интернет на сайте банка — https://www.vtb.ru/personal/karty/multikarta-kreditnaya

Необходимо заполнить анкету, предоставив сведения:

- контактная информация (заполняются поля ФИО, пол, дата рождения, номер телефона и адрес электронной почты);

- данные о предприятии и доходах (предоставляются сведения о месте работы и форме деятельности, доходе);

- сведения о кредите (выбирается кредитный лимит, город и офис получения карты, кодовое слово);

- персональные данные (указываются паспортные данные, место рождения и адрес проживания, сведения об иных документах);

- информация о регистрации (выбираются сведения о регионе, городе и адресе проживания, дате регистрации клиента);

- данные о семье (указывается семейное положение и наличие детей);

- подробные сведения о месте работы (уточняется сфера деятельности, количество сотрудников, должность и стаж работы).

После оформления заявки банк ее рассмотрит в течение 10 минут и уведомит о предварительном решении заказчика. При одобрении запроса, банк изготовит карту и доставит ее в выбранный клиентом офис. Менеджер банка уведомляет об этом заказчика по смс-сообщению. В назначенное время клиент должен прийти в отделение с необходимым пакетом документов для оформления договора. Если при проверке официальных бумаг сотрудник банка не увидит расхождений с данными в заявке, то предварительное решение станет окончательным, и клиент получит карту. Если же информация будет отличаться от исходника, то потребуется дополнительное время на исправление ошибок.

Условия по льготному периоду

Как долго длится: ВТБ предлагает беспроцентный грейс-период до 110 дней и 180 дней на рефинансирование кредитных продуктов в других банках.

Лайфхак со 180 днями рефинансирования — строго говоря, никто не запрещает вам сделать долг по кредитке в другом банке, закрыть её деньгами ВТБ и расплачиваться уже в течение 180 дней, а не 100 или 110.

На что распространяется: на все покупки (постоянно) + на снятия наличных и переводы (в первые два календарных месяца после оформления карты).

Когда начинается: с 1-го числа месяца, когда была совершена покупка.

Отзыв о работе грейс-периода от реального владельца карты

Как всё работает? Например, 1 октября вы покупаете по «Карте возможностей» кроссовки за 10 000 рублей. ВТБ предоставляет вам рассрочку под 0% на 110 дней. Из них 90 дней отводится на покупки, ещё 20 дней на оплату.

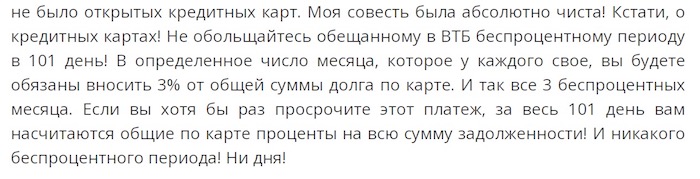

Будет минимальный ежемесячный платёж в размере 3%, в нашем случае это 300 рублей. «Минималка» вносится 20-го числа каждого месяца. Первый платёж будет 20 ноября (в октябре ничего платить не надо). 20 декабря будет второй. Вносить их нужно обязательно — иначе про беспроцентный период придется забыть:

Отзыв о минимальном платеже от реального владельца

Когда заканчивается льготный период? Здесь тоже есть удобное правило — расплатиться надо до 20-го число 4-го месяца с начала грейса. Раз мы совершили покупку в октябре, то рассрочка на покупку 1.10 будет длиться весь октябрь, ноябрь и декабрь, и закончится 20 января. Конечно, на практике именно до двадцатого лучше не тянуть, а погасить задолженность заранее, дня за три.

А что будет, если купить после кроссовок что-то ещё? Скажем, 1 ноября вы покупаете новый смартфон. На него грейс-период составит 79 дней, т.к. льготный период стартовал 1 октября. Вернуть все деньги за покупки по-прежнему нужно к 20 января. Ну а если что-то купить ещё и 31 декабря, то грейс будет совсем маленьким — всего 20 дней.

И пара слов про штрафы. Если не расплатиться вовремя за покупки, на долг начислят от 14,9% до 28,9% годовых (ставка определяется под каждого клиента индивидуально). Если тратить по карте хотя бы 5 000 рублей в месяц, ставка на покупки снижается на 3% — т.е. от 11,9% до 25,9%. Плюс будет неустойка — 0,1% от суммы просроченного платежа, или 36,5% годовых.

Комментарий: условия по льготному периоду «Карты возможностей» — очень простые и вполне удобные. Запускаем льготный период 1 числа (или просто в день зарплаты) — вносим минимальный платеж 20 числа — на четвертый месяц тоже 20-го отдаем. Всё чётко и понятно.

Тарифы кредитной Мультикарты

- Валюта карты: рубли РФ;

- Кредитный лимит: до 1 000 000 рублей;

- Процентная ставка: до 26 % годовых (Вы можете снизить процентную ставку на 10 % годовых, если подключите опцию “Заёмщик”, и будете активно использовать кредитку);

- Беспроцентный период: 101 день – распространяется на оплату товаров и услуг, снятие наличных и переводы;

- Минимальный платёж: 3 % от суммы задолженности (точную сумму внесения ежемесячного платежа можно посмотреть в Интернет-банке ВТБ);

- Плата за обслуживание карты: бесплатно при ежемесячной сумме покупок по карте от 5 000 рублей. Если Вы тратите по карте менее 5 000 рублей, то Вам придётся платить 249 рублей в месяц за обслуживание (при оформлении кредитки онлайн, комиссия за первый месяц обслуживания не взимается в любом случае);

- Пополнение карты: 0 рублей – с карт сторонних банков через ВТБ-Онлайн;

- Комиссия за снятие кредитных денег: в первые 7 дней комиссия не берётся (максимальная сумма – 100 000 рублей). По истечении данного срока, комиссия за снятие наличных составит 5.5 %, минимум 300 рублей;

- Лимит на снятие наличных в банкомате: 350 000 рублей в день, 2 000 000 рублей в месяц;

- Пакет оповещения “Карты+”: бесплатно при выборе push-уведомлений или 59 рублей в месяц – при выборе оповещений по смс;

- Дополнительные карты: Вы можете бесплатно оформить до 5 дополнительных карт.

АКТИВАЦИЯ КРЕДИТНОЙ КАРТЫ

После получения, кредитную карту нужно обязательно активировать. Чтобы провести активацию карты, нужно:

- Получите пин-код. Сделать это можно в сервисе ВТБ-Онлайн или по номеру телефона: 8 (800) 100-24-24 (круглосуточно);

- Активируйте карту в банкомате ВТБ. Для этого, нужно лишь запросить баланс карты;

- Загрузите карту в кошелёк PAY. Чтобы не носить карту с собой, и расплачиваться смартфоном (Ваш телефон должен поддерживать технологию NFC).

Как закрыть кредитную карту ВТБ 24

Если в применении кредитной карты больше нет необходимости, клиент может добровольно отказаться от нее, закрыв в ближайшем отделении банка. Для этого он должен обратиться к сотруднику офиса и предоставить ему заявление на закрытие карточного счета. Оператор банка проверит существование долга по кредиту. В случае его наличия, клиент обязан произвести расчет задолженности по процентам. Только после возвращения на кредитную карточку заемных средств, клиент передает ее сотруднику банка на уничтожение. По истечении 45 дней после подачи заявления клиент банка получит официальную справку о закрытии счета.

Кредитная «Карта возможностей» – условия в 2021 году

ВТБ заявляет, что новый продукт сочетает в себе все преимущества. Если верить рекламе банка, пластик должен потеснить конкурентов других финансовых учреждений и стать гарантированным лидером. Для продвижения карточки был привлечен небезызвестный актер Сергей Бурунов, что тоже должно способствовать росту популярности. Однако потенциальных клиентов больше волнуют тарифы и условия обслуживания, в 2021 году они таковы:

- льготный период (не начисляются проценты за покупки) – до 110 дней;

- процентная ставка – от 11,6% за покупки и от 31,9% за снятие наличных при условии трат в месяц от 5000 руб.;

- если ежемесячные расходы ниже 5000, ставка повышается на 3%;

- предоставленный лимит – до 1 млн. руб. (устанавливается индивидуально), для неработающих пенсионеров – до 100 тыс.;

- обслуживание – всегда бесплатное;

- минимальный ежемесячный платеж – 3% от задолженности + комиссия за снятие наличных (если начислена);

- кэшбэк – возврат 1,5% за все траты и до 15% у партнеров, подключение платное – 590 руб. в год;

- снятие наличных – без комиссии до 50 000 руб. в месяц, свыше этой суммы – 5,5%, но не меньше 300 руб.

По «Карте возможностей» действует ограничение на снятие наличных – получить в день можно до 350 тыс. руб., а в месяц – до 1 млн. Если кредитный лимит не устраивает, повысить его можно в отделении, обратившись с паспортом и справкой 2-НДФЛ (не требуется для зарплатных клиентов).

кредитной карты ВТБ

Клиентам, собирающимся пользоваться банковским продуктом, стоит помнить некоторые условия. Это размер ставки по кредиту, цена получения денег с помощью банкоматов, информация о минимальном возможном взносе по предоставленному кредиту.

Если деньги в банкомате ВТБ клиент решил снять собственные, комиссии нет. При снятии кредитных денег будет взиматься комиссия 5,5 процента (наименьшая сумма оплаты составит 300 рублей). После того как карта была оформлена, первую неделю наличность снимать можно будет без процентов. Сумма при этом не должна быть более 100 000 рублей за раз.

Процентная ставка для держателей кредитной мультикарты составляет 26 % годовых. Сумма наименьшего из возможных платежа рассчитывается в зависимости от задолженности — она составит 3 процента от размера долга.

В банкоматах других кредитующих организаций собственные средства клиент может снять со ставкой 1 %. Кредитные средства снимаются платно — это стоит 5,5 %, минимум установлен в 300 рублей. То есть сколько бы владелец кредитной мультикарты ни захотел снять с нее, он должен будет заплатить за операцию не меньше трехсот рублей.

Принимая во внимание все условия, которые банк выдвигает держателям этого продукта, можно понять, почему именно кредитная мультикарта приобретает такую популярность. Большинство клиентов привлекают выгодные условия, которые банк выдвигает желающим получить наличность на руки

Многие считают вполне приемлемой процентную ставку, которую устанавливает ВТБ. А тщательно разработанные условия кэшбэка привлекают любителей делать приобретения с использованием кредитных средств, находящихся на карте. Тем, кто хочет получить более подробную информацию относительно условий обслуживания, можно рекомендовать обратиться на официальный банковский интернет-ресурс.

Что еще важно знать о кредитной карте ВТБ

На протяжении одной недели после того, как вы получите кредитную карту ВТБ, снятие наличных, перевод денежных средств производятся без оплаты комиссии. Однако сюда не относятся операции в посторонних сервисах и P2P. Этим бонусом держатель карточки может воспользоваться, если захочет снять или перевести не более 100 000 руб. Иначе придется выплатить комиссионные сборы в размере 5,5 %, минимум 300 руб.

Расчет кредитного лимита. Увеличить лимит кредитной карты ВТБ невозможно, наибольшая предоставляемая сумма составляет 1 миллион руб. Получить такой кредитный заем смогут только хорошо зарекомендовавшие себя клиенты банка с отличной кредитной историей, имеющие постоянный доход.

Особые условия получения кредита большого размера будут у клиентов, у которых открыт зарплатный счет в ВТБ. Рассчитывается кредитный лимит индивидуально, кроме того, в учет берутся кредитная история, рейтинг, а также добросовестность клиента.

Чтобы посмотреть, какую сумму ВТБ готов предоставить лично вам, оформите заявку на веб-сайте.

Беспроцентный льготный период. Во время грейс-периода держатель карты не выплачивает проценты за то, что пользуется кредиткой. Пользоваться кредитной картой без процентов (в ВТБ эти условия выгоднее, чем во многих других банках) можно в течение 101 дня. При этом льготный период начинается с того времени, как только клиент воспользуется «пластиком», например рассчитается в магазине, переведет деньги или снимет денежные средства в банкомате. Платежный период начинается с 1 числа и заканчивается 20 числом ежемесячно. В течение этого времени следует вносить платеж, то есть 3 % от размера кредита.

Преимущество использования кредитных карт ВТБ заключается в том, что первые 31 день использования пластика не нужно совершать минимальный платеж.

Зайдя в личный кабинет, можно посмотреть все совершенные операции по карточке, и узнать, в какой день следует совершить платеж, какова вносимая сумма и когда закончится грейс-период. Банковская организация не устанавливает верхнюю границу минимального платежа, это значит, что можно вернуть долг раньше чем через 101 день.

Если держатель карты не вносил ежемесячно минимальный платеж, по истечении грейс-периода будут начислены проценты в размере 26 %. Также придется выплатить штраф за просрочку погашения кредита. Его размер составляет 0,1 % в сутки от размера займа. Кроме того, кредитная история будет испорчена.

Когда ежемесячные платежи совершались, однако держатель карты не вернул денежные средства полностью после того, как беспроцентный период закончился, начисляются проценты за все время пользования кредитным продуктом.

Чтобы избежать неприятных последствий, следует вовремя совершать ежемесячные выплаты, а также вернуть остаток по кредиту. Только тогда держатель карты выполнит условия грейс-периода и ему не придется выплачивать проценты банковской организации. Как только долг будет погашен спустя 101 день, начнет действовать новый беспроцентный период, в течение которого можно будет пользоваться банковскими деньгами бесплатно.

Плата за годовое обслуживание. Условия обслуживания кредиток в банке ВТБ приятно удивят держателей карт. «Пластик» может обойтись вам до 3 тыс. руб. в год, все зависит от того, как часто вы пользуетесь кредиткой и сколько денег хранится на ней. Если вы не хотите платить такую сумму, следует не нарушать условия бесплатного обслуживания карточки.

Чтобы пользоваться кредитными картами ВТБ бесплатно, следует ежемесячно совершать банковские операции по карте на сумму от 5 тыс. руб. и более. Иначе каждый месяц держатель карточки вынужден будет платить 249 рублей. Кроме того, соблюдение условий бесплатного владения «пластиком» позволит воспользоваться кэшбэком.

Кредитные карты ВТБ с бесплатным годовым обслуживанием комфортно использовать. Ведь «Мультикарта» позволяет подключить множество услуг. Эта кредитка объединила в себе множество функций, пользоваться ей можно по всей России, есть функция кэшбэк, каждый месяц можно менять опции, а грейс-период максимальный – 101 день. Именно поэтому многие держатели кредиток выбирают «Мультикарту» от ВТБ.

Информация по условиям обслуживания и процентным ставкам актуальная на сентябрь 2019 года.

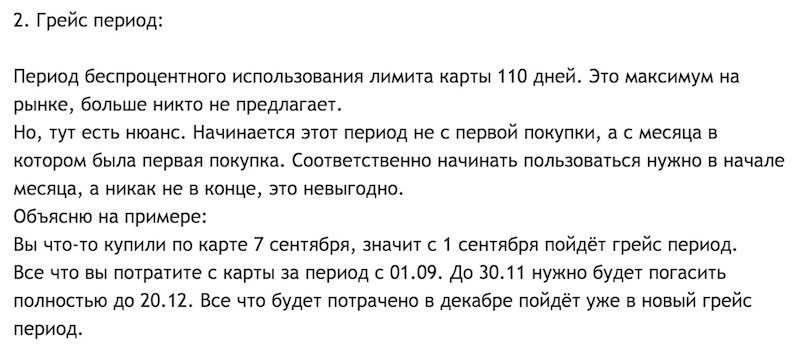

Грейс период по кредитной Мультикарте

Беспроцентная услуга использования кредитных средств широко используется в ВТБ 24. Грейс период – это время, когда заемщик может взять и вернуть деньги без уплаты процентов.

Составляет такой период 50 дней, вот только погашение долга нужно будет произвести до 20 числа следующего месяца, не зависимо от того, какого числа текущего месяца был взят займ.

Если Грейс период закончился, и погасить долг клиент не успел, льготная услуга после 20 числа перестанет действовать, и пенни начнут начисляться. Платить с процентами придется очень много, поэтому следует внимательно изучить сроки погашения займов, чтобы правильно распоряжаться заемными средствами со льготным периодом.