Какие бывают виды стоимости у облигаций и по какой цене их действительно покупают?

Содержание:

- Муниципальные облигации

- Где открыть счет?

- Виды облигаций

- Купив облигацию, вы дадите свои деньги в долг

- НКД — накопленный купонный доход

- Займы

- Что такое оферта

- Виды облигаций

- Когда рынок облигаций успел обновить ставки

- Кредитный рейтинг

- Индекс государственных облигаций RGBI (ценовой)

- Все посты про облигации ↓

- Доходности ОФЗ сегодня, наиболее ликвидные бумаги

- Когда брать бонды

- Выводы

Муниципальные облигации

Большинство муниципальных облигаций (исключение – буквально 2 выпуска) торгуются с амортизацией – т.е. эмитент постепенно погашает тело облигации. За счет этого доходность облигаций постепенно падает, так как купон платится в процентах от текущего номинала.

При снижении ключевой ставки инвестировать в облигации с амортизацией – не самая лучшая идея, так как доходность таких бумаг постепенно снижается, а высвобожденные деньги приходится инвестировать куда-то еще. Если в ваши планы входит «купить и забыть», то такие облигации вам не подойдут.

С другой стороны, амортизация хорошая для корпоративных облигаций – вы постепенно будете возвращать капитал и снизите риски, что дефолт одного эмитента нанесет вашему портфелю существенный вред.

В целом доходность к погашению муниципальных облигаций выше, чем ОФЗ – причем при сопоставимом уровне риска. Поэтому такие облигации могут оказаться интереснее.

Самые доходные муниципальные облигации в 2021 году – в таблице.

| Название облигации | Дата погашения | Период выплат | Купон, в % годовых | НКД | Цена, в % от номинала | Эффективная доходность к погашению, в % годовых |

| Карач-ЧеркесРесп-35001 | 2024-12-18 00:00:00 | 4 | 8.7 | 7.39 | 105.78 | 6.82 |

| Хакасия Респ-35006-об | 2023-11-02 00:00:00 | 4 | 11.7 | 25.32 | 108.87 | 6.77 |

| ТомскАдм-34008-об | 2025-12-27 00:00:00 | 4 | 6.7 | 3.49 | 100.60 | 6.65 |

| Ульяновская область-35002 | 2027-06-25 00:00:00 | 2 | 6.6 | 36.89 | 100.69 | 6.54 |

| Краснодар-34003-об | 2025-12-23 00:00:00 | 4 | 6.7 | 4.22 | 101.40 | 6.42 |

| Карелия Респ-35018-об | 2023-10-15 00:00:00 | 4 | 8 | 15.78 | 103.04 | 6.40 |

| Томская Обл-35067-об | 2027-07-23 00:00:00 | 4 | 6.7 | 9.36 | 101.77 | 6.39 |

| Омская Обл-35004-об | 2025-11-24 00:00:00 | 4 | 6.45 | 9.37 | 100.84 | 6.38 |

| Тамбовская Обл-35004-об | 2025-12-05 00:00:00 | 4 | 8 | 7.89 | 106.00 | 6.37 |

| СвердловскОбл-35009-об | 2027-11-17 00:00:00 | 4 | 6.25 | 10.1 | 100.50 | 6.27 |

| СвердловскОбл-35008-об | 2027-07-29 00:00:00 | 4 | 6.1 | 13.2 | 99.87 | 6.27 |

| Марий Эл-35008-об | 2024-08-21 00:00:00 | 4 | 8.6 | 12.25 | 105.21 | 6.25 |

| КалининградОбл-35003-об | 2027-06-16 00:00:00 | 4 | 6.1 | 4.01 | 100.01 | 6.24 |

| Ярославская Обл-35018-об | 2026-05-24 00:00:00 | 4 | 6 | 30.41 | 99.70 | 6.23 |

| НижегородОбл-35015-об | 2026-05-27 00:00:00 | 4 | 6.1 | 8.86 | 100.08 | 6.22 |

| Ульяновская область-35001 | 2024-12-07 00:00:00 | 4 | 8.1 | 10.65 | 104.91 | 6.21 |

| КалининградОбл-35002-об | 2024-12-17 00:00:00 | 4 | 7.91 | 6.93 | 105.83 | 6.18 |

| Орловская область-34001 | 2022-11-26 00:00:00 | 4 | 8.3 | 3.66 | 103.16 | 6.15 |

| СПетербург-2-35003-об | 2027-04-13 00:00:00 | 2 | 6.05 | 13.43 | 100.00 | 6.14 |

| Ярославская Обл-35017-об | 2025-06-24 00:00:00 | 4 | 7.95 | 23.74 | 105.19 | 6.08 |

| Курская область-35001-об | 2025-10-12 00:00:00 | 4 | 7.96 | 0.16 | 104.67 | 6.05 |

| КраснодарКрай-35002-об | 2025-06-03 00:00:00 | 4 | 7.63 | 9.62 | 104.57 | 6.04 |

| НовосибирскаяОбл-34021-об | 2025-10-14 00:00:00 | 4 | 5.85 | 0.32 | 99.82 | 6.03 |

| КраснодарКрай-35001-об | 2024-08-09 00:00:00 | 4 | 8.6 | 15.08 | 106.60 | 6.02 |

| СПетербург-2-35002-об | 2026-12-04 00:00:00 | 2 | 7.65 | 7.55 | 105.79 | 6.02 |

| Мордовия Респ-34003-об | 2021-09-03 00:00:00 | 4 | 11.7 | 5.51 | 103.58 | 6.00 |

Где открыть счет?

Я написал отдельную статью о том, где лучше открыть индивидуальный инвестиционный счет. Если кратко — или в банке, или у брокера. Начать работу с облигациями лучше в крупном банке типа ВТБ или Сбербанка — они берут комиссию за каждый чих, но у них минимальный риск наступления дефолта и длительных судебных тяжб в попытке вернуть вклад. Лично я работал через Промсвязьбанк, который и сейчас предлагает низкие комиссии и удобные условия.

Можно работать и через брокеров. Чуть больше комиссии, чуть больше способов содрать деньги с клиента — в обмен нам предлагают больше способов для заработка. Например, ИИС у ПСБ не имеет доступа к валютной секции. Также нельзя зайти на срочный рынок бумаг — опытные трейдеры скажут, что без этих высокорисковых инструментов нельзя делать деньги. Но мы пока учимся, поэтому даже отсутствие кредитного плеча пойдет нам на пользу.

Из лучших брокеров, практически лишенных недостатков, выделю:

Подробное сравнение условий приведу в табличной форме.

Виды облигаций

По эмитенту

-

Облигации федерального займа (ОФЗ) – государственные бумаги, выпускаются Министерством финансов РФ. Ставка купона зависит от

ключевой ставки ЦБ

на момент выпуска. Цель выпуска – привлечение финансирования в бюджет за счет займов. - Муниципальные облигации – бумаги российских регионов. Купон по ним немного выше, чем по ОФЗ.

- Корпоративные облигации – это бумаги, выпускаемые компаниями. Ставки по купону зависят от кредитного качества эмитентов и варьируются в очень широком диапазоне.

- Еврооблигации – это как государственные, так и корпоративные бумаги, номинированные в иностранной валюте. Чаще всего в долларах США. Выпускаются для привлечения финансирования в валюте.

По типу купона

- Дисконтные (бескупонные) облигации. Вообще не имеют купона. Изначально размещаются ниже номинальной стоимости, доход инвестора заключается в разнице между покупкой и продажей.

- Облигации с фиксированным купоном. На протяжении всего срока обращения имеют фиксированный размер купона.

- Облигации с переменным купоном. Размер купона фиксируется до даты оферты. Затем эмитент устанавливает новый размер купона исходя из конъюнктуры рынка.

- Облигации с плавающим купоном. Ставка купона привязана к какому-либо другому показателю, например, к ключевой ставке ЦБ, к индексу потребительских цен, к ставке RUONIA, и прочее.

Купив облигацию, вы дадите свои деньги в долг

Как мы уже писали, облигация — это займ. Компания или государство берет у вас деньги в долг и обязуется их вернуть в определенный срок. За пользование деньгами вам заплатят процент — купон. Тот, кто выпустил облигацию, называется эмитентом.

Как и акции, облигации нужны, чтобы привлечь деньги для развития бизнеса или запуска нового крупного проекта в компании. Но в этом случае компания не делится своей прибылью с акционерами, а просто устанавливает проценты, которые будет выплачивать.

Облигации можно выпускать чаще, чем акции. Например, компания может занять деньги на год — выпустить краткосрочные облигации. Через год вернуть долг и, если снова потребуются деньги, выпустить новые бумаги.

Из чего состоит облигация: номинал, цена и купон

С акциями понятно: есть цена и дивиденды. С облигациями немного сложнее, потому что у них две цены — номинал и рыночная. Вот, в чем разница.

Номинал. Это фиксированная сумма, которую вам вернут, когда срок облигации закончится. Например, номинал облигации — 1 000 ₽. Независимо от того, за сколько вы купили бумагу — за 920 ₽ или за 1 100 ₽, вернуть вам должны все равно 1 000 ₽.

По номиналу вы можете купить облигацию на первичном размещении — когда компания или государство первый раз выпускает облигации на продажу для всех инвесторов.

Цена. Это сколько вы платите за облигацию на бирже. Цена может быть выше или ниже номинала. На бирже обычно указывают не цену, а процент от номинала. Например, 99,85 % или 102 %.

В карточке облигации цена отображается и в процентах и в натуральном значении

Купон. Это процент, под который компания или государство занимает у вас деньги. Купоны рассчитываются от номинала. Например, если заявлен купон 8 % по облигации номиналом 1 000 ₽, то вы будете ежегодно получать по ней 80 ₽. Чем больше облигаций у вас будет, тем выше будет ваш доход.

Ставка купона известна заранее. Большинство эмитентов платит фиксированную ставку, но бывает и плавающая ставка, если ее привязывают к какому-либо индексу или финансовому показателю.

Если купон фиксированный, то вы точно будете знать, сколько будете получать, пока держите облигацию. Плавающий купон может быть выгоднее, но он зависит от разных факторов, например, от определенного индекса, ключевой ставки или сразу от нескольких финансовых показателей. Новичкам может быть сложно разобраться, насколько выгодно будет покупать такие облигации, поэтому начинать инвестировать лучше в облигации с фиксированным купоном.

Подробная информация о купонах — в карточке облигации

Кроме того, размер купона зависит от ключевой ставки, сроков и надежности эмитента — об этом мы тоже расскажем.

Срок. Облигации выпускаются на определенный срок: до 1 года, от 1 до 3 лет, свыше 3 лет. Есть облигации на 10 лет и дольше, а также облигации без срока погашения — бессрочные облигации. Срок облигации означает, что через год, три года или десять лет эмитент должен вернуть вам ваши деньги. Дата возврата денег называется — дата погашения.

Бывает, что компания возвращает деньги раньше срока — это называется оферта. Например, облигация может быть выпущена на три года, но компания решает, что часть инвесторов могут вернуть номинал уже через год. У оферты есть дата — это день, когда облигацию можно погасить и получить номинал досрочно.

Оферты бывают двух типов:

— когда эмитент по своему желанию может частично или полностью погасить номинал;

— и когда сам инвестор может по своему желанию продать облигации эмитенту.

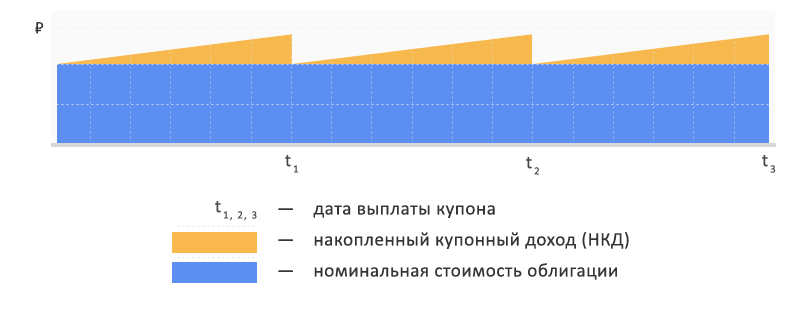

НКД — накопленный купонный доход

Несмотря на то, что купон выплачитвается один раз в купонный период, его начисление происходит каждый день. Так, ежедневный размер купона равен сумме всех купонов за год, деленой на 365.

Соответственно НКД – это сумма, начисленная, но еще не выплаченная с момента последней выплаты купона (либо со дня размещения облигации, если купонных выплат еще не было).

При продаже облигации ее цена увеличивается на размер текущего НКД. Это значит, что можно продать бумагу в любой момент, и начисленные проценты не сгорят. Также и при покупке – стоимость облигации для покупателя будет выше на размер НКД.

Займы

Государственные займы могут быть внутренние, внешние и отдельно можно выделить валютные. Согласно законодательству РФ, внутренними государственными заимствованиями называют такие займы, которые привлекают средства в валюте РФ как от физических и юридичеслих лиц, так и от международных финансовых организаций и иностранных государств. Облигации — это как раз инструмент для получения займов государством.

Валютный внутренний

Важно помнить, что валютные государственные облигации не идентичны друг другу. Различают облигации, которые номинированы в зарубежной валюте (долларах США) и те, что индексировали на валютный курс (номинированные в гривне)

Также отличается срок их обращения – он может быть от 1 года до 3 лет.

Доход облигаций, предлагаемых МинФином в том или ином банке может различаться на несколько десятых процента.

Свежие выпуски облигаций Минфин публикует на аукционах пару раз в месяц, о графике размещений можно узнать на сайте министерства.

Внешний

Внешний заем для развивающихся стран предоставляется по «официальному алгоритму помощи развитию». Предусмотрены такие льготы:

- срок до 50 лет;

- ставка по проценту от 0,5 до 2 % годовых.

Внешний заем на 1-2 года выдается обычно частными компаниями (фирменная ссуда) и депозитными финансовым структурами, а ещё банками краткосрочного кредитования. Заем на срок больше 5 лет предоставляется финансовыми организациями, специализирующимися на долгосрочном кредитовании (к примеру, страховыми фирмами, банкирскими домами, международными инвесторами).

В США и Японии крупные внешние ссуды предоставляют экспортно-импортные банковские учреждения.

Правовое регулирование

Проведение государственных и муниципальных займов проводится в форме выпуска разных ценных бумаг, среди которых широко распространены облигации внутреннего гос. займа, которые удостоверяют долговое обязательство государства и дают право ее держателю по истечении указанного срока получить всю сумму долга и проценты по ней обратно.

Правовая основа выпуска и размещения долговых ценных бумаг описана в Федеральных законах: «О рынке ценных бумаг» от 11 апреля 1996 г. и «Об особенностях эмиссии и обращения государственных и муниципальных ценных бумаг» от 17 июля 1998 г.

По сроку действия займы разделяют на краткосрочные (до 1 года), займы среднего срока (от 1 года до 5 лет).

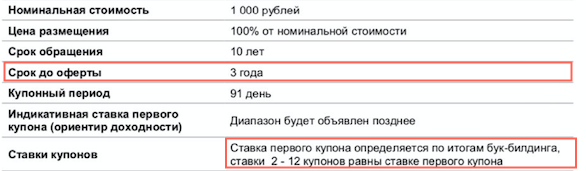

Что такое оферта

Оферта – это право предъявить облигацию к погашению в заранее определенную дату. Например облигационный выпуск сроком на 10 лет может иметь оферту через 3 года после размещения. При этом ставка купона устанавливается только до даты оферты, а затем эмитент устанавливает новую ставку. Инвестор имеет право требовать выкупа бумаги эмитентом по номиналу в назначенную дату, если не хочет держать их дольше. Зачем это нужно эмитенту? Для того, чтобы иметь возможность установить новую ставку купона, которая будет действовать после даты оферты. Зачем менять ставку купона? Если ставки в экономике снизятся или улучшиться кредитное качество эмитента, то он может уменьшить размер купона без риска для инвестиционной привлекательности бумаги.

Из-за того, что после оферты ставка купона может измениться, расчет доходностей производится к дате оферты, а не к дате погашегния.

Для того, чтобы предъявить облигацию к оферте, нужно обратиться к брокеру с соответствующим заявлением накануне даты оферты. Брокер может взимать плату за эту услугу.

Выдержка из проспекта. Как видно из проспекта, ставка купона на этапе размещения определяется только до даты оферты.

Виды облигаций

Группировку ценных бумаг можно сделать по следующим критериям:

Доходность

- дисконтные – их цена при размещении ниже номинальной стоимости, а при погашении – равна номиналу;

- купонные (процентные) – кредитор получает процент (купон) от номинала.

Дисконтные ценные бумаги еще называют нулевыми.

Конвертируемость (характер обращения)

- конвертируемые – кредитору разрешено обменять облигации на заранее оговоренное число других ценных бумаг компании-эмитента в строго указанные этого сроки;

- обычные (неконвертируемые) – не обмениваются на другие ценные бумаги.

Если инвестор не воспользовался правом конверсии в указанные сроки, он его теряет.

Вид эмитента

- корпоративные – выпускаются частными предприятиями и корпорациями для привлечения оборотных средств на развитие и работу бизнеса;

- муниципальные – финансовые обязательства местных, городских органов государственной власти, позволяющие привлечь финансовые средства на развитие различных проектов;

- суверенные (государственные) – финансовые обязательства государственных субъектов Российской Федерации и федерального правительства;

- иностранные – выпускаются эмитентами зарубежных государств в валюте их страны.

Видео про дату погашения и прочие параметры облигации

Государственная облигация – это ценная бумага, которая на фоне других вариантов является наиболее надежным направлением вложения денежных средств.

Период погашения

- краткосрочные – с обращением до года;

- долгосрочные – с обращением до тридцати лет;

- среднесрочные – с обращением до пяти лет;

- бессрочные – кредитор получает доход от процентов неограниченное по срокам время;

- отсроченные – эмитент может отложить погашение своих обязательств;

- продлеваемые – предусматривают продление кредитором срока погашения долга;

- с правом погашения – ценные бумаги этого вида можно вернуть эмитенту ранее установленной даты погашения;

- отзывные – дают эмитенту право отозвать обязательства ранее установленной даты погашения.

Краткосрочная, долгосрочная, среднесрочная – это виды облигаций, у которых оговорен срок погашения.

Отзывная, с правом погашения, продлеваемая, бессрочная, отсроченная – это виды облигаций, у которых отсутствует фиксированный срок погашения.

Форма владения

- именные – выдаются держателю в виде сертификата, на лицевой стороне которого указывают все данные владельца;

- на предъявителя (анонимные) – можно приобрести без предоставления личных данных.

Право владения облигациями на предъявителя в случае их утери устанавливается исключительно в судебном порядке, именные ценные бумаги восстанавливаются тем, кто их выпустил.

Выплачиваемый процент (купон)

Облигация с купоном

- твердопроцентные – процентная ставка неизменна;

- с плавающей процентной ставкой – доход кредитора зависит от размера ставок на биржевом рынке;

- индексируемые – на уровень инфляции индексируется как сам номинал облигации, так и ставка по процентам;

- смешанные – в одном периоде действия облигации процентная ставка неизменна, в другом – плавающая;

- с оплатой по выбору – кредитор может получать доход от процентов, а может его заменить на получение облигаций нового выпуска.

Инвестируя в облигации, нужно тщательно продумать вариант получаемого дохода, который может быть неизменным либо изменяться с учетом условий рынка.

Надежность

- достойные – эмитентами выступают субъекты хозяйственной деятельности с твердой и проверенной репутацией;

- макулатурные – эмитент облигаций предлагает высокую процентную ставку, его надежность не подтверждена, в сделке просматривается спекулятивный характер.

Приобретение макулатурных облигаций у эмитента с неподтвержденной репутацией из-за высокой процентной ставки – высокий риск, а такая сделка не может быть надежной ни при каких условиях.

Способ обеспечения

- закладные (обеспеченные) – гарантия всех выплат обеспечивается активами эмитента;

- гарантированные – помимо самого эмитента гарантию выполнения долговых обязательств предоставляют и третьи лица;

- без обеспечения – гарантия выплат ничем не обеспечена.

Самыми надежными являются закладные облигации.

По форме выпуска

- документарные – выпускаются на бумажном носителе как любой финансовый документ;

- электронные (бездокументарные) – не имеют материальной формы, представляют собой записи в базе данных эмитента о праве владения ценной бумагой.

Облигация – это выгодное вложение свободных денежных средств. Однако лишь в том случае, если они выпущены надежными субъектами хозяйствования.

Поэтому, выбирая организацию-эмитента, нужно тщательно ознакомиться с ее репутацией и теми видами облигаций, которые она выпускает.

Когда рынок облигаций успел обновить ставки

Подстраиваться под будущие решения Банка России, по словам профессиональных участников торгов, рынок начинает зачастую сразу после обновления ключевой ставки. Все внимательно слушают заявления руководства ЦБ и примерно понимают, как дальше будет действовать регулятор. Когда у инвесторов недостаточно данных для точного прогноза, «настройки» на рынке происходят за полторы-две недели до нового заседания по ставке.

На вторичном рынке сначала меняются цены и доходности по наиболее ликвидным облигациям первого и второго эшелона, затем — по более доходным облигациям третьего и четвертого эшелонов. «В последнюю очередь могут происходить изменения ставок высокодоходных облигаций (ВДО), но в большинстве случаев эти изменения минимальны, поскольку доходность таких инструментов и так существенно выше, чем у ОФЗ», — добавляет Александр Ермак.

Кредитный рейтинг

Кредитный рейтинг присваивается эмитентам и отдельным выпускам ценных бумаг рейтинговыми агентствами и помогают инвесторам принять верные решения об инвестировании, позволяя лучше оценить доходность облигации с точки зрения возможных рисков, а также способность компании рассчитаться по своим обязательствам. То есть, кредитный рейтинг — это оценка рейтингового агентства, сформированная по определённой методике, о возможности компании-эмитента выполнить свои финансовые обязательства по облигациям.

Рейтинг облигации прямо пропорционален ее рискам, то есть чем выше оценка рейтингового агентства, тем меньше для инвестора вероятность потерять вложенные средства. Но при этом риск напрямую связан с доходностью, соответственно доходность облигации с высоким рейтингом, как правило, ниже.

Стоит заметить, что рейтинг эмитента или выпуска облигаций — это не страховка, аналогичная страхованию вкладов и это не гарантии выплаты в случае дефолта эмитента.

Рейтинг категории А могут получить самые надежные эмитенты — например, государство или крупные государственные компании.

Рейтинг категории В присваивается чуть менее надежным организациям, у которых есть небольшой риск не расплатиться с инвесторами. В данную категорию обычно попадают крупные корпоративные эмитенты, показавшие себя ранее платежеспособными и имеющие позитивную историю ведения бизнеса.

Рейтинг категории С получают компании, занимающиеся рискованным бизнесом, и очень вероятно, что эмитент не выплатит в срок или вообще не сможет расплатиться по своим обязательствам.

У некоторых компаний и выпусков облигаций отсутствует рейтинг — это означает, что ни одно рейтинговое агентство не оценило кредитные риски эмитента. В данном случае нельзя сказать, что отсутствие рейтинга напрямую указывает на то, что эмитент ненадежен или же, что по такому выпуску доходность по умолчанию выше, чем по другим облигациям — по таким облигациям риск вложения в такие бумаги инвестор оценивает самостоятельно.

Индекс государственных облигаций RGBI (ценовой)

Все посты про облигации ↓

-

2 +11

21/11

Мосбиржа планирует возобновить торги облигациями Роснано с понедельника, мнения облигационеров — Ведомости -

12 +24

21/11

️ Торги облигациями РОСНАНО были приостановлены по предписанию Центрального Банка -

1

21/11

Что такое облигация Простыми словами. Показываю на примере -

15 +28

21/11

РБК: Торги облигациями РОСНАНО возобновятся в понедельник. Остановил торги ЦБ. UPDATE -

50 +150

21/11

Что скрывает бухгалтерия Роснано? -

17 +95

21/11

Что будет с рублем, когда можно менять доллары на облигации. -

13 +11

21/11

Речь о дефолте не идет -

+8

21/11

РОСНАНО «ну сейчас наши полномочия всё…» 70ярдов зависло -

102 +152

20/11

️Роснано дефолт. Мосбиржа приостановила торги бондами. -

3 +60

20/11

темпы изменения ВВП РФ и инверсия ОФЗ, личное мнение про динамику ВВП 2022г. -

41 +63

20/11

Мосбиржа приостановила торги облигациями РОСНАНО. Компания ведёт переговоры о реструктуризации долга -

125 +138

20/11

Торги облигациями РОСНАНО на 70 млрд остановлены! Впереди рестракт! update -

4 +8

20/11

Взлёты и падения Трансфин -

+16

20/11

Взлёты и падения Техно Лизинг -

+4

19/11

Банк России считает облигации с рейтингом «ААА» оптимальными для «неквалов» -

+8

19/11

Онлайн Микрофинанс-БО-01 выплатил 10-ый купон. -

1 +8

19/11

За неделю приток только в акции РФ со стороны фондов составил $70 млн, из облигаций РФ утекло $17 млн — BCS GM -

16 +53

19/11

ТОП-15 эмитентов ВДО. Список ЛИСП. -

19/11

Камаз размещает 19 ноября зелёные облигации на 2 млрд рублей под 10,5% -

19/11

Binnopharm Group (дочка АФК-Система) размещает дебютный выпуск облигаций по ставке 10,5% -

2 +12

19/11

Взлёты и падения Талан-Финанс -

13 +43

19/11

Спасут ли облигации РФ от инфляции? -

19/11

«НХП» развивает экспорт и наращивает ассортимент -

+4

19/11

Evergrande возобновляет строительство 63 проектов в дельте Жемчужной реки -

1 +19

19/11

Бонд за бортом -

19/11

Коротко о главном на 19.11.2021 -

11 +49

19/11

PRObondsмонитор. ОФЗ. Покуда кривая доходности не расправится -

5 +24

18/11

Гособлигации России пробили «дно» пандемии после заявлений Набиуллиной -

1

18/11

Мосбиржа надеется увидеть еще несколько облигационных эмитентов из Узбекистана -

+4

18/11

IDF Eurasia приглашает на бесплатное обучение по теме «Финансовая грамотность в трудовых коллективах» -

….

Доходности ОФЗ сегодня, наиболее ликвидные бумаги

| Время | Имя | Погашение | Доходн | Цена | Объем, млн руб | Купон, руб | НКД, руб | Дюр-я, д | Дата купона |

|---|---|---|---|---|---|---|---|---|---|

| 18:45:24 | ОФЗ 25083 | 2021-12-15 | 8.0% | 99.94 | 1 509.7 | 34.9 | 30.49 | 26 | 2021-12-15 |

| 18:37:50 | ОФЗ 24021 | 2024-04-24 | 0.0% | 99.431 | 939.6 | 5.13 | 2022-01-26 | ||

| 18:45:19 | ОФЗ 26230 | 2039-03-16 | 8.3% | 96.12 | 754.0 | 38.39 | 9.91 | 3506 | 2022-04-06 |

| 18:45:10 | ОФЗ 26227 | 2024-07-17 | 8.7% | 97.351 | 624.7 | 36.9 | 25.14 | 877 | 2022-01-19 |

| 18:01:48 | ОФЗ 26239 | 2031-07-23 | 8.3% | 91.62 | 569.6 | 43.67 | 30.06 | 2509 | 2022-02-02 |

| 18:37:06 | ОФЗ 26219 | 2026-09-16 | 8.7% | 97.15 | 559.9 | 38.64 | 12.95 | 1481 | 2022-03-23 |

| 18:45:27 | ОФЗ 26220 | 2022-12-07 | 8.5% | 99.092 | 450.1 | 36.9 | 33.66 | 364 | 2021-12-08 |

| 18:38:50 | ОФЗ 26228 | 2030-04-10 | 8.4% | 96.558 | 380.5 | 38.15 | 6.92 | 2286 | 2022-04-20 |

| 18:38:52 | ОФЗ 26225 | 2034-05-10 | 8.4% | 92.75 | 339.2 | 36.15 | 35.75 | 2900 | 2021-11-24 |

| 18:37:21 | ОФЗ 26226 | 2026-10-07 | 8.7% | 97.925 | 332.6 | 39.64 | 8.71 | 1497 | 2022-04-13 |

| Полная таблица с котировками облигаций ОФЗ |

Когда брать бонды

В конце августа аналитики «Тинькофф Инвестиции Премиум» выпустили обзор, в котором утверждали, что покупка облигаций в конце августа будет удачной по двум причинам:

- Доходность рублевых облигаций не растет и, скорее всего, будет снижаться (а значит, будет расти их цена). Не исключено повышение ключевой ставки до 7% до конца 2021 года, и «эти ожидания уже нашли отражение в уровне доходности облигаций, а уже в следующем году регулятор может перейти к смягчению политики по мере замедления инфляции».

- Рынок облигаций уже в тот момент позволял зафиксировать высокие доходности на несколько лет вперед.

По оценке Евгения Шиленкова, заместителя генерального директора по активным операциям ИК «Велес Капитал», к самой дате заседания это решение было отыграно в котировках примерно на 90%.

Он напоминает, что перед заседанием обычно есть неделя тишины, участники рынка в этот период могут быть чуть менее активны, но все равно люди торгуют с учетом консенсус-мнения, которое сформировалось на этот счет.

«Покупка облигаций до или после заседания могла произойти на равных условиях, — считает Александр Ермак, главный аналитик по долговым рынкам БК «Регион». — Однако сохранение жесткой риторики в заявлении регулятора и возможность дальнейшего повышения ключевой ставки могут негативно отразиться на ценах кратко- и среднесрочных бумаг в ближайшем будущем». По его наблюдениям, обычно ажиотаж на рынке облигаций перед заседаниями Центробанка наблюдается, только когда уже понятно, что ставку будут снижать, и инвесторы пытаются купить наиболее длинные бумаги до того момента, когда они могут вырасти в цене после решения регулятора.

Привязывать решение о покупке облигаций ко дню объявления решения регулятора по ключевой ставке, по мнению заместителя председателя правления и финансового директора Экспобанка Андрея Шалимова, может быть оправданно в двух случаях:

- Покупать после объявления и комментариев по изменению ставки от ЦБ в случае неадекватно сильной реакции рынка. Крайне редкая ситуация для рынка облигаций.

- Покупать прямо перед объявлением ставки, если инвестор считает, что решение регулятора не совпадет с ожиданиями рынка. Например, покупка перед последним повышением помогла бы спекулятивно сработать, если бы ЦБ не повысил ставку: повышение на 0,25 процентного пункта было уже заложено в ценах, и при таком несовпадении ожиданий и факта цены неизбежно выросли бы.

Выводы

ОФЗ являются безопасным капиталовложением с фиксированной доходностью. Многообразие видов этих ценных бумаг дает возможность подбора подходящих облигаций, которые будут соответствовать целям инвестирования конкретного человека. Гособлигации федерального займа — это максимально надежный инструмент инвестирования внутри нашей страны.

34152 просмотра Автор статьи:

Редакция сайта ofzdohod.ru

Статьи написана силами редакции сайта и проверена профессионалом в области или частным инвестором.

Поставьте оценку статье и помогите стать лучше:

★

★

★

★

★

4.849 /

5

(53 голоса)

– честный рейтинг статьи от читателей.

Вам необходимо включить JavaScript, чтобы проголосовать

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Новое слово в консервативных инвестициях