Инструкция: как сменить страховку для ипотеки на более выгодную

Содержание:

- ВСК Страховой дом

- Отказ от страховки после оформления договора

- Нюансы

- Порядок приобретения страховки

- Платить или игнорировать?

- Страхование ипотеки — что это?

- Факторы, влияющие на стоимость полиса

- Возврат страховки при ипотеке

- Зачем нужно страхование квартиры по ипотеке

- Налоговые вычеты по страховке

- Миф 6: Нельзя вернуть деньги за страховку Сбербанка

- Это будет интересно

- Ингосстрах

- Стоимость страховки имущества при ипотеке

- Выгодные предложения от компаний-страховщиков

- Это будет интересно

- Сколько стоит страхование квартиры при ипотеке?

- Документы для ипотечного страхования

- На сколько лет можно застраховать недвижимость?

- Документы для титульного страхования

- Что нужно страховать при получении ипотеки?

- Возврат налога при оформлении страховки при ипотеке

- Что такое страховка жилья и жизни в ипотеке?

- От каких рисков защищает ипотечное страхование

ВСК Страховой дом

Эта компания практикует оформление полиса со страховыми пунктами конструктив и жизнь. Страхование жизни обойдется вам приблизительно в 0,55%. Величина стоимости определяется с учетом факторов, которые содержит анкета по здоровью.

Страховка конструктива будет стоить около 0,43%. При наличии нескольких этажей в доме или системы газификации тариф может повышаться.

Что касается страховой премии, то при желании сменить компанию, то она может быть возвращена в полном объеме, если заемщик озвучил свое решение до вступления соглашения в действия, а период от момента заключения договора и отказа от сотрудничества не превышает 5 дней.

Отказ от страховки после оформления договора

Активность, настойчивость банковских и страховых агентов иногда сбивает с толку. Добавьте к этому опасения, что в случае отказа от комплексного страхования по ипотеке банк вовсе откажет в кредите, и станет понятно, почему большая часть заемщиков соглашается на все условия. Но это не означает, что согласившись на крайне невыгодные условия, вы будете обязаны платить большие деньги в течение многих лет. Существует легальная возможность для заемщика отказаться от полиса — для этого нужно в течение 14 суток после заключения договора обратиться в офис страховщика и написать заявление о расторжении. Страховая компания компенсирует все средства, которые заемщик потратил на покупку полиса.

Если расторгнуть договор страхования вы решите после того, как прошли две недели, вернуть уплаченную сумму в полном объеме уже не получится, но договор расторгнуть сможете.

Нюансы

Важно понимать, что банковские организации стремятся максимально обезопасить свои денежные средства, выданные заемщику. Поэтому прежде, чем отказаться от страхования жизни и здоровья на второй и последующие года при ипотеке, следует внимательно изучить договор

Нередко, в нем присутствует один неприятный пункт. Он гласит, что при отказе страховать жизнь и здоровье, банковская организация поднимает процентную ставку на 1-2 %.

Только после того, как ипотечный договор был внимательно изучен можно преступать к принятию решение об отказе приобретать полис для жизни и здоровья. В противном случае, велик риск получить процентную ставку по ипотеке на 1-2 % выше, чем предполагалось вначале.

Порядок приобретения страховки

Полис страхования жизни для ипотеки приобретается у страховой компании. Сделать это можно, лично обратившись в организацию, или при помощи менеджера банка

В первую очередь важно изучить все предложения и выбрать наиболее выгодное из них

Тарифы и условия представления полиса у каждой компании свои. Изучить их проще всего при помощи официальных сайтов в интернете. Обходить каждую фирму лично сложно, а дозвониться к ним по телефону часто просто невозможно.

Стоит помнить о том, что договор страхования в большинстве случаев заключается только на 1 год. Поэтому на каждый новый срок его придется пролонгировать. Компании также оставляют за собой право менять тарифы на предоставление услуг. Поэтому не факт, что выбранное сегодня предложение спустя год останется выгодным.

Платить или игнорировать?

У многих клиентов банков возникает вопрос, можно ли отказаться от страховых услуг, и что будет, если не платить страховку по ипотеке. невыполнение обязательств чревато следующими последствиями:

- Если заемщик перестает выплачивать взносы, подключается банк. В первую очередь клиенту приходят сообщения или периодически звонят специалисты.

- Если оплата не поступает, банк обращается в суд с инициативой досрочного погашения заемных средств.

Какие решения суд может вынести:

- Решение в судебном порядке погасить всю сумму кредита.

- Некоторые кредиторы применяют поднятие процентной ставки.

- Может быть начислена пеня.

- Судебное взыскание. Если клиент не реагирует на звонки и смс, продолжая задаваться вопросом, нужно ли платить страховку по ипотеке, суд обязывает заемщика оплатить долг, штрафные санкции, пени и все судебные издержки по расходам кредитора.

В случаях, когда с квартирой что-то происходит, необходимо уведомить кредитора и страховую компанию. А у многих возникает вопрос, что будет, если при наступлении страхового случая страховка не оплачена, или просто не покрывает предполагаемые расходы. По разъяснениям банка, такие ситуации не допустимы, поскольку кредитор не допускает отсутствия гарантий любой части своих денег.

Страхование ипотеки — что это?

С необходимостью страхования квартиры по ипотеке покупатель сталкивается, когда банк сообщает решение о будущей сделке и просит решить вопрос страховки залогового объекта. Программа страхования имущества при ипотеке включает комплекс финансовой защиты, связанной с самой сделкой и сохранением ликвидности залогового объекта.

Не стоит считать услугу бесполезной для самого заемщика. В случае преждевременной смерти, приобретения инвалидности с потерей трудоспособности, иных проблемах, которые ведут к снижению доходов, страховщик выплатит компенсацию равную стоимости непогашенных кредитных обязательств, сохранив жилье за заемщиком или его наследниками.

В комплекс страховых услуг входят 3 вида страхования:

- Имущественное, от риска гибели имущества или его порчи.

- Здоровья и жизни, на случай смерти и потери трудового дохода.

- Титульное, от риска оспаривания сделки и признания договора с продавцом недействительным.

Дополнительно страховые компании предложат оформить опцию гражданской ответственности на случай повреждения имущества соседей (затопление, пожар и т.д.) или перед банком, при невозможности продолжения оплаты.

Важно! Особенность ипотечного страхования заключается в установлении выгодоприобретателя. В отличие от обычной страховки, где страхователь получает возмещение, при страховом случае по ипотеке выгоду получает банк, возвращающий остаток долга через страховщика.

Можно ли отказаться?

Споры по поводу необходимости страхования объекта залога окончательно прояснились с появлением закона об ипотеке №102-ФЗ. Законодатели установили, что ипотека предусматривает обязательность страхования имущества на всем протяжении кредитования.

Банки и страховщики, часто выступающие под брендом одной компании, распространили обязанность на целый комплекс услуг, которые должен оформить заемщик перед выдачей кредита. Более того, согласно ст. 935 ГК РФ, личная страховка определяется как сугубо добровольное дело, без возможности принуждения к покупке. Проблема в том, что без этой страховки стоимость переплаты кредитору вырастает на 1%. Получается, что сэкономить на отказе от полиса не удастся, поскольку в договоре указаны положения относительно комплексного ипотечного страхования.

Такие же проблемы сулит отказ от титульной страховки. Хотя срок исковой давности 3 года, кредитор требует обеспечить защитой сделку на всем протяжении выплат кредита. Свою позицию банк обосновывает риском продления срока давности до 10 лет.

Свое отношение к поднятию ставки при отказе заемщика от страхования высказал Центробанк. Сохраняя право клиента отказаться от добровольной услуги, регулятор устанавливает право кредитора пересматривать ипотечный процент в сторону увеличения.

Факторы, влияющие на стоимость полиса

Каждая СК обладает собственными инструментами для оценки стоимости страхового контракта с потенциальным клиентом. Наибольшее влияние на финансовую составляющую договора оказывают:

- Стоимость приобретаемого жилья и сумма кредитных обязательств — чем они выше, тем существеннее вероятность убытков СК;

- Характеристики квартиры — новостройка или вторичное жилье, дата возведения дома, количество этажей, материалы стен и перекрытий;

- Профессиональный статус заемщика — место и стаж работы, отсутствие или присутствие опасных для жизни и здоровья факторов производственной среды;

- Половозрастные характеристики клиента — на их основании строится прогноз продолжительности его жизни и вероятность полной выплаты всех полученных от банка средств.

Значительная часть СК предлагает ипотечное страхование женщинам со скидкой: мужчины рассматриваются как носители большего количества жизненных и рабочих рисков.

Возврат страховки при ипотеке

К»Ã¸ÃµÃ½Ã Ã¡Ã Ã¼Ã¾Ã¶ÃµÃ Ã²ÃµÃÂýÃÂÃÂàôõýÃÂóø, þÿûðÃÂõýýÃÂõ øü ÷ð ÿÃÂøþñÃÂõÃÂõýøõ ÿþûøÃÂð ÃÂÃÂÃÂðÃÂþòðýøàöø÷ýø ø ÷ôþÃÂþòÃÂÃÂ. àÃÂðúöõ ÃÂøÃÂÃÂûð. ÃÂþ ÃÂôõûðÃÂàÃÂÃÂþ üþöýþ ÃÂþûÃÂúþ ÿÃÂø ÃÂþñûÃÂôõýøø ýõÃÂúþûÃÂúøàÃÂÃÂûþòøù:

- á üþüõýÃÂð ÷ðúûÃÂÃÂõýøàôþóþòþÃÂð ýõ ÿÃÂþÃÂûþ õÃÂõ 14 ÃÂÃÂÃÂþú. ÃÂÃÂûø ÿÃÂþÃÂûþ ñþûÃÂÃÂõ òÃÂõüõýø, òõÃÂýÃÂÃÂàÿþûýÃÂàÃÂÃÂþøüþÃÂÃÂàÃÂÃÂÃÂðÃÂþòúø ÿÃÂø øÿþÃÂõúõ ýõ ÿþûÃÂÃÂøÃÂÃÂÃÂ.

- ÃÂð ÃÂÃÂúðààúûøõýÃÂð õÃÂÃÂàûøÃÂýÃÂù ôþóþòþà(áÃÂ/úûøõýÃÂ).

- àÃÂûÃÂÃÂðõ þÃÂþÃÂüûõýøàúþûûõúÃÂøòýþóþ ôþóþòþÃÂð (áÃÂ/úûøõýÃÂ/ñðýú), ÃÂÃÂþ ðúÃÂÃÂðûÃÂýþ ôûàÃÂÃÂÃÂðÃÂþòðýøàöø÷ýø, ýõþñÃÂþôøüþ òýøüðÃÂõûÃÂýþ ø÷ÃÂÃÂøÃÂàÃÂõúÃÂàôþúÃÂüõýÃÂð. àýõü ÿÃÂþÿøÃÂðýàòÃÂõ ÃÂÃÂûþòøàôûàÃÂðÃÂÃÂþÃÂöõýøÃÂ.

Зачем нужно страхование квартиры по ипотеке

Страхование ипотечной квартиры залогодержателем — законодательно закрепленная опция. Её применение направленно на снижение рисков, с которыми сталкиваются клиенты банков и финансовые организации. Средний срок кредитных договоров, заключаемых на территории России, по итогам 2019 года составил 17 лет. За этот период объект недвижимости может оказаться утраченным или необратимо поврежденным. Банк понесет убытки, поскольку предмет залога потеряет свою ценность, а заёмщик избежит финансовой ответственности в рамках заключенного ранее соглашения. Урегулирование убытков при форс-мажорных обстоятельствах осуществляется третьей стороной, которой становится страховая компания.

Многие агенты по недвижимости убеждены, что страховка квартиры при ипотеке — обязательное условие сотрудничества банков с заёмщиками. Приверженцы подобного подхода ссылаются на статью 31 Федерального закона «Об ипотеке». Но формулировки этого раздела документа предполагают, что страховой контракт обязателен при отсутствии иных условий в кредитном договоре. Т.е. банк и заёмщик могут договориться о том, что страховка ипотечной квартиры исключается из условий их сотрудничества. Кредитные организации редко и неохотно соглашаются на такие сделки — риск финансовых потерь остается очень высоким.

Налоговые вычеты по страховке

Налоговые вычеты в ипотечном кредитовании зависят от двух факторов:

- Размера НДФЛ, который клиент выплачивает при расчете заработной платы.

- Стоимость приобретаемого недвижимого имущества.

Налоговый вычет применяется на страховку и общую сумму кредита, в случаях:

- Оформления ипотеки на покупку недвижимости.

- Получение кредита на строительство дома.

Даже, если заявитель планирует быстро закрыть долг по кредиту, оплата страховки является обязательным требованием. Поэтому рассчитывать на получение не застрахованного кредита, не стоит.

Важно предварительно получить информацию по всем возможным кредитным предложением. Наиболее оптимальным решением являются услуги кредитного юриста

Особенно, если необходимо оформить ипотеку

Особое внимание стоит уделить тем продуктам, которые являются обязательными и те, которые могут быть попросту навязаны клиенту

Миф 6: Нельзя вернуть деньги за страховку Сбербанка

Ипотека заключается не на 1 год. За долгий период может произойти всё что угодно. Страховка может просто не понадобиться.

Каждый подписанный договор необходимо читать и тщательно знакомиться с каждым пунктом. В приложении договора должны быть прописаны условия и порядок расторжения.

В СбербанкСтрахование предусматривается возможность возврата денег за страховку:

- Возмещение полной стоимости — только в случае подачи заявления в течение 14 дней после подписания договора;

- Частичное возмещение — реализуется пропорционально по количеству дней, который должен был еще действовать полис.

К заявлению прилагается список документов. К основным относится: паспорт, полис, подтверждение оплаты страховки. Дополнительные бумаги определяются исходя из ситуации. Например: наследники предъявляют право на наследство; при досрочном погашение ипотеки соответствующий этому документ и т.д.

Это будет интересно

Обязательно ли страховать жизнь и квартиру по ипотеке каждый год? Покупка жилья в ипотеку – ответственный шаг, к которому следует подходить взвешенно

Ипотечный кредит является долгосрочным, поэтому важно иметь четкое представление о сумме, которую предстоит выплачивать ежемесячно на протяжении многих лет. Всё о страховании жизни для ипотеки При страховании жизни для ипотеки возникает немало споров и вопросов

В статье мы разберем, что дает страхование жизни, обязательно ли оно, какие документы нужны для оформления и порядок получения страховых выплат Можно ли отказаться от страховки по ипотеке и как это сделать? При оформлении ипотеки банки стараются застраховать заемщика по максимуму, предлагая комплексную ипотечную страховку. Обязательной из всех является только страховка залоговой недвижимости. Как отказаться от остальных страховок разберемся в статье.

Возврат страховки по ипотеке При оформлении ипотечного кредита нужна страховка на залоговую недвижимость, а в некоторых случаях — страхование жизни. Но не все знают, что при досрочном погашении заема на жилье стоимость страховки можно вернуть. Обязательно ли страхование жизни при ипотеке Вопрос о том, обязательно ли страхование жизни при ипотеке, возникает у заемщиков на стадии выбора квартиры. Часто сотрудники банков настаивают на приобретении заемщиком соответствующего полиса у аккредитованного страховщика. Всё о страховании по ипотеке Покупка квартиры в ипотеку — непростая процедура, которая требует от заемщика много внимания, сил, нервов, времени. Приходится одновременно решать огромное количество задач, одна из важных — оформление страхового полиса.

Ингосстрах

В Ингосстрахе можно оформить как комплексную страховку, так и отдельную на выбранную позицию. У них отсутствуют примерные тарифы, но можно произвести примерный расчет стоимости страхования с учетом средних тарифов.

В Ингосстрахе существует возможность заключения страхового договора на весь срок ипотеки с ежегодным продлением. Расторжение договора может происходить на тех же условиях, что и в других страховых компаниях. Если вы перешли в Ингосстрах из другой компании, то вас ждет приятный бонус в виде скидки от 5 до 15%, но ее точный размер зависит о решения руководства.

Если страховая сумма не превышает 3 млн. руб., то принятие решения остается в компетенции регионального филиала. При суммах, превышающих вышеуказанное значение, решение будет принимать Центральный офис в Москве.

У компании есть интересное предложение для клиентов, заключивших договор ипотечного страхования в виде 20% скидки, если заемщик решил добровольно застраховать инженерные сети, имущество, внутреннюю отделку.

Стоимость страховки имущества при ипотеке

Страховщик привязывает тарифы к сумме страховой выплаты или цене застрахованного объекта. Но стоимость страхования квартиры при ипотеке складывается несколько иначе – от величины непогашенных обязательств перед банком.

Список значимых параметров, которые влияют на сумму страхового взноса, относят:

- Возраст и профессия страхователя. Наиболее дешево обходится полис в возрасте до 35 лет

- Стоимость собственности или сумма долга.

- Состояние здоровья человека.

Страховщик вправе устанавливать свои правила определения тарифа и оформления договора, запрашивая ряд документов о здоровье страхователя и объекте недвижимости.

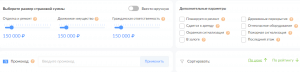

Выгодные предложения от компаний-страховщиков

Средний размер ставки по отрасли колеблется от 0,15 до 0,55% в год и рассчитывается на основании общей суммы кредитных обязательств владельца квартиры. Популярные СК предлагают следующие варианты программ защиты ипотечного имущества:

- ВТБ — стоимость полиса составляет 1% от суммы задолженности по кредитному договору, многолетнее соглашение позволяет клиенту получить скидку;

- «Сбербанк» — ипотечное страхование осуществляется по ставке 0,25%, защита жизни и здоровья заемщика —1%;

- «Альфа-страхование» — защита имущества стоит 0,15%, правового титула — 0,20% от суммы кредитного договора;

- РЕСО — использует гибкую тарифную сетку (0,1-1%);

- «Росгосстрах» — страхование имущества осуществляется по ставке 0,2%, жизни и здоровья — 0,3% для женщин и 0,6% для мужчин.

Некоторые СК предлагают клиентам дополнительные скидки при наличии зарплатных карт аффилированных банков или депозитов в соответствующих финансовых учреждениях.

Это будет интересно

Обязательно ли страховать жизнь и квартиру по ипотеке каждый год? Покупка жилья в ипотеку – ответственный шаг, к которому следует подходить взвешенно

Ипотечный кредит является долгосрочным, поэтому важно иметь четкое представление о сумме, которую предстоит выплачивать ежемесячно на протяжении многих лет. Всё о страховании жизни для ипотеки При страховании жизни для ипотеки возникает немало споров и вопросов

В статье мы разберем, что дает страхование жизни, обязательно ли оно, какие документы нужны для оформления и порядок получения страховых выплат Можно ли отказаться от страховки по ипотеке и как это сделать? При оформлении ипотеки банки стараются застраховать заемщика по максимуму, предлагая комплексную ипотечную страховку. Обязательной из всех является только страховка залоговой недвижимости. Как отказаться от остальных страховок разберемся в статье.

Возврат страховки по ипотеке При оформлении ипотечного кредита нужна страховка на залоговую недвижимость, а в некоторых случаях — страхование жизни. Но не все знают, что при досрочном погашении заема на жилье стоимость страховки можно вернуть. Обязательно ли страхование жизни при ипотеке Вопрос о том, обязательно ли страхование жизни при ипотеке, возникает у заемщиков на стадии выбора квартиры. Часто сотрудники банков настаивают на приобретении заемщиком соответствующего полиса у аккредитованного страховщика. Всё о страховании по ипотеке Покупка квартиры в ипотеку — непростая процедура, которая требует от заемщика много внимания, сил, нервов, времени. Приходится одновременно решать огромное количество задач, одна из важных — оформление страхового полиса.

Сколько стоит страхование квартиры при ипотеке?

Приобретение страхового полиса квартиры является обязательным условием при оформлении ипотечного кредитования. Его стоимость зависит от нескольких факторов:

- Сроки постройки дома.

- Объект недвижимости приобретен на первичном или вторичном рынке.

- Материала перекрытий (бетон/ плита/дерево).

- Материала и состояния кровли.

- Общего состояния дома и квартиры в частности.

- Состояния инженерных коммуникаций (системы водоотведения, водоснабжения, газоснабжения, электропроводки и т.д.).

Средняя стоимость оформления страхового полиса колеблется у разных компаний и составляет от 0,5 до 1,5% от остаточной суммы кредита. Сумма выплат по полису при наступлении страхового случая равна рыночной стоимости объекта недвижимости.

Документы для ипотечного страхования

Визит в офис страховой компании потребует от заемщика наличия внушительного пакета документов. Среди них:

- Заполненная анкета-заявление на заключение договора ипотечного страхования;

- Паспорт заемщика;

- Медицинская справка об отсутствии психоневрологических патологий;

- Правоустанавливающие документы на квартиру;

- Копия отчета, выполненного оценщиком;

- Кадастровый паспорт и план всех помещений объекта залога;

- Справка о стоимости квартиры.

Упростить процедуру приобретения полиса можно с помощью онлайн-сервиса Prosto.Insure. Покупателю квартиры сможет не посещать офис фирмы-страховщика — все действия выполняются на сайте, а сведения из перечисленных документов вносятся в удобную электронную форму.

На сколько лет можно застраховать недвижимость?

Законодательная база РФ ( в частности, ФЗ-102 «Об ипотеке») гласит, что имущество должно быть застраховано на весь срок погашения займа. Таким образом, клиент банка должен оформить договор страхования залоговой недвижимости на тот срок, который потребуется для возврата долга кредитору. Не обязательно оформлять страховку на 5 или 10 лет. Вполне достаточно будет заключить договор на 1-2 года. Но по истечении данного срока потребуется продлить страховку. Отслеживать срок окончания договора со страховой компанией можно самостоятельно. Но в 99% случаев представитель компании сам напомнит о необходимости пролонгирования соглашения.

Документы для титульного страхования

Зачем нужно страховать титул при оформлении ипотеки? Таким образом банк стремится обеспечить себе финансовую защиту в ситуации, когда заемщик может потерять право собственности на жилье. Подробнее о страховании титула можете почитать здесь.

Обозначим список документов, которые может затребовать страховая компания при оформлении титульной страховки.

- Актуальная выписка из ЕГРН.

- Выписка из домовой книги и поэтажный план, экспликация.

- Документально подтвержденная история перехода собственности на объект за последние 3 года.

- Заключение из органов опеки (в тех случаях, если в квартире были доли несовершеннолетних).

- Медицинские справки из психоневрологического диспансера о здоровье заемщика и всех участников сделки (супруга и т.д.). Данная информация необходима, чтобы исключить в дальнейшем вероятность признания сделки недействительной из-за постановки на учет по заболеваниям.

Большинство страховых компаний дает возможность своим клиентам продлевать страховые договора без подачи повторно полного пакета документов. Исключением могут выступать ситуации, когда отмечаются существенные изменения в здоровье заемщика или наступление его преклонного возраста. Также обновления требует заключение об оценке недвижимости. Срок актуальности этого документа – 10 лет.

Что нужно страховать при получении ипотеки?

Представитель страховой компании в большинстве случаев предлагает заведомо классический пакет услуг. В него входят:

- Страхование имущества. Речь идет о той недвижимости, которая остается в залоге у банковской организации до момента полного погашения займа. Это может быть как дом, так и квартира.

- Страхование жизни и трудоспособности. Дает право на снижение процента по ипотеке у большинства банков. Скидка будет незначительной, но позволит снизить ежемесячный платеж.

- Страхование титула. Представляет собой защиту от риска утраты права собственности на залоговое имущество. Актуально при оформлении ипотечного договора на недвижимость, приобретаемую на вторичном рынке.

Возврат налога при оформлении страховки при ипотеке

Законодательство позволяет получить налоговый вычет не только от стоимости приобретенной недвижимости. Но также и от суммы приобретенного страхового полиса. Размер налогового вычета не может превышать 13% и 120000р.

Чтобы оформить возврат налога по страховке необходимо, чтобы ипотечный договор соответствовать нескольким условиям:

- Был заключен на срок не менее 5 лет.

- Страховал жизнь заемщика.

- Выгодоприобретателями по данному договору должны быть указаны ближайшие родственники заемщика (дети, супруга, родители).

- Страхователь на протяжении прошлого календарного года работал и своевременно выплачивал НДФЛ.

Чтобы получить налоговый вычет необходимо:

- Подготовить пакет документов.

- Предоставить в ГНИ налоговую декларацию 3-НДФЛ и приложить к ней заявление о выплате.

- Дождаться письменного уведомления о получении сотрудниками ГНИ пакета документов и рассмотрении обращения. В течение месяца сотрудники рассматривают обращение и извещают гражданина о возможности получения возврата налогового вычета.

К числу необходимых документов для обращения в ГНИ относятся:

- Паспорт РФ.

- 3-НДФЛ.

- Справка с работы 2-НДФЛ.

- Заявление с реквизитами банковского счета для перечисления средств.

- Финансовые документы, подтверждающие своевременную оплату страховки.

- Договор страхования жизни.

- Копия лицензии СК, актуальная на момент обращения в ГНИ.

Получить выплаты достаточно просто при четком соблюдении алгоритма действий и аккуратном сборе пакета документов.

Что такое страховка жилья и жизни в ипотеке?

Перед тем, как получить займ на приобретение жилья, банковская организация настаивает на заключении договора страхования. Целью кредитора является максимальная безопасность выданных средств. При страховании жизни или здоровья должника СК выплачивает оставшуюся сумму по ипотеке банку, если заемщик погиб, получил инвалидность 1 или 2 степени. Отдельным пунктом в договоре прописывается ситуация, при которой страхователь выходит на продолжительный больничный.

При отказе заемщика приобретать вышеуказанные полисы, развития событий может быть два:

- Отказ в покупке страхового полиса на объект недвижимости приведет к невозможности получить денежные средства. Ведь это является обязательным условием, согласно ФЗ-102 Статья 31 «Об ипотеке».

- Отказ приобрести полис страхования жизни станет причиной для увеличения процентной ставки по ипотеке.

От каких рисков защищает ипотечное страхование

Защита квартиры/дома заключается в финансовом возмещении убытков в случае повреждения или уничтожения конструкции жилья. Данный вид страхования позволяет заемщику не погашать долг перед банком, если с квартирой что-то случится. Все расходы на себя берет страховая компания.

В страхование имущества входят такие риски: пожар, взрыв, стихийные бедствия и т.д. При этом стоит учесть, что страхуется только конструкция жилья. Например, если в результате залива пострадали личные вещи или ремонт, это не входит в покрытие по ипотечной страховке.

Если вы хотите дополнительно защитить ремонт, бытовую технику и личные вещи от повреждения, то необходимо оформлять страхование квартиры (не относится к ипотеке).

Страхование жизни и здоровья включает риск смерти и инвалидности. При наступлении этих страховых случаев страховая компания погашает ипотеку за заемщика.

При оформлении этой страховки необходимо предоставлять медсправки. Если выяснится, что заемщик скрывал заболевание, страховая может отказать в выплатах.

Страхование титула подразумевает защиту права собственности владельца недвижимости. В течение трех лет с момента покупки квартиры другая сторона может оспорить право собственности заемщика. Поэтому данная страховка необходима, чтобы обезопасить себя с юридической стороны.