Как правильно инвестировать в акции

Содержание:

- Нюансы и важные условия акции

- Ответы от экспертов на самые популярные вопросы

- Как я отбираю бумаги для портфеля

- Акции – рискованный финансовый инструмент, но риски можно снизить

- Способы

- Как выбирать акции для инвестирования

- На что обратить внимание при выборе брокера

- Особенности покупки акций в условиях финансового кризиса

- Принципы разумных инвестиций

- Стратегия 4: Поиск недооцененных акций

- Доходность инвестиций в акции

- Разбор типичных ошибок начинающего инвестора

- Какие стратегии инвестирования в акции работают в России

- Правила инвестирования в акции

- Инвестиции в акции для начинающих

- Подведём итоги

Нюансы и важные условия акции

Кэшбэк начисляется только на первую покупку. То есть, если вы купите паев сначала на 5 тысяч, а потом на 10 тысяч, то ваш бонус составит всего 1 000 рублей (кэшбэк 20% от 5 000).

Призовой фонд акции ограничен 180 млн. рублей. Если есть желания поучаствовать, я бы не стал затягивать. Если взять средний кэшбэк в размере 3 000 рублей, то получаем 60 тысяч призов.

Что брать?

Фонды Сбера на минуточку нифига не дешевые. Комиссии за управление в разы выше обычных биржевых фондов с Мосбиржи.

Сэкономлю немного времени тем, кто решит поискать и сравнить во сколько обойдется полная плата за владение ПИФ Сбера.

- Фонд облигаций «Илья Муромец — комиссия 2,15% в год;

- Фонд перспективных облигаций — 2,45%;

- Валютные облигации — 2,15%;

- Денежный — 1,8%;

- Фонд акций Добрыня Никитич — 3,85%;

- Сбалансированный (акции/облигации) — 3,75%;

- Фонд акций Природные ресурсы — 3,85%;

- Фонд акций Глобальный Интернет — 3,85%;

- Фонд акций Потребительский сектор — 3.85%;

- Фонд акций Биотехнологии — 1,65%;

- Глобальные акции — 1,65%;

- Электроэнергетика — 3,85%;

- Финансовый сектор — 3,85%;

- Золото — 1,65%.

Для тех кто хочет войти в фонды только для получения вознаграждения, лучше выбрать какой-нибудь низкорискованный актив, типа фондов облигаций. А еще лучше денежного рынка — Фонд Денежный думаю вполне рабочий вариант. Просадки практически исключены.

Обратите внимание на доходность фонда. За последний год — невообразимые 3,55%

И целых 15,7% за три года. Что немудрено при такой комиссии.

Ответы от экспертов на самые популярные вопросы

В этом разделе статьи вы найдёте ответы на вопросы, которые задают 90% начинающих инвесторов. Обязательно прочтите полезную информацию перед тем, как вкладывать деньги в фондовый рынок.

А пока советую послушать интересные факты о жизни и принципах инвестирования одного из крупнейших мировых инвесторов – Уоррена Баффетта. Если ві в поиске вариантов, куда вложить миллион рублей, чтобы заработать – смело следуйте его советам.

Вопрос 1. В какие акции лучше вложить деньги новичку?

В «Голубые фишки», поскольку инвестиции в них сопряжены с минимальными рисками. Для примера, акции российских компаний Газпром, Сбербанк и Лукойл имеют только дивидендную доходность на уровне 4-6%, а также растут в цене в долгосрочной перспективе.

Вопрос 2. Как вложить деньги в акции и получать дивиденды?

Не все топовые корпорации со стабильными финансовыми показателями выплачивают акционерам дивиденды. Как выбрать акции, по которым предусмотрен дивидендный доход? Список иностранных компаний, выплачивающих дивиденды, можно посмотреть на сайте dividend.com, российских – на banki.ru.

Обращайте внимание на историю выплат. Если организация регулярно выплачивала акционерам дивиденды на протяжении последних 5-10 лет, высока вероятность, что такая традиция продолжится

В целом инвестиции в акции – это скорее долгосрочное инвестирование. Стратегия «купи и держи» максимально проста в понимании, при этом приносит стабильный доход. Она идеально подходит для новичка. Главное – набраться терпения и не продавать акции в период временного спада экономики.

Краткосрочные инвестиции (спекулятивные операции) позволяют зарабатывать деньги как на росте, так и на падении стоимости ценных бумаг. Но требуют знания технического анализа. Большинство начинающих трейдеров терпят убытки в первый год торговли или имеют слабую отдачу от инвестиций.

Вопрос 4. Как происходит инвестирование в американские акции?

Хотите стать владельцем Microsoft, Amazon и других «голубых фишек» США? Или вложить средства в зарубежные организации, занимающиеся разработкой инновационных продуктов и услуг? Инвестирование в американские акции мало чем отличается от покупки ценных бумаг российских компаний.

У вас есть два варианта для инвестиций:

-

Инвестировать через иностранную брокерскую компанию, имеющую лицензию США на осуществление биржевой торговли

Например, Interactive Brokers или Just2Trade. Минимальные суммы инвестиций там немаленькие – от 2,5-10 тыс. $, а торговые терминалы не русифицированы. Верификация аккаунта занимает в среднем 1-2 недели. Плюс этого варианта в широком выборе американских акций и других финансовых инструментов. -

Инвестировать через российского брокера

Например, БКС Брокер позволяет покупать американские акции и ETF-фонды через посредническую компанию «БКС Кипр». Минимальная сумма инвестиций – 5 тыс. $. Торговые терминалы доступны на русском языке.

Как я отбираю бумаги для портфеля

Преимущественно я придерживаюсь дивидендной стратегии и покупаю те бумаги, которые либо дают стабильные дивиденды, либо планируют. Также держу бумаги развивающихся компаний, которые в обозримом будущем (пара-тройка лет) начнут давать дивиденды. Почему я их держу уже сейчас? Потому что потом будет слишком дорого их покупать. Я слежу за новостями, читаю аналитиков, но покупаю только то, что проанализировал сам. Для этого регулярно читаю годовые отчеты и бухгалтерскую отчетность. И если у компании есть потенциал, я ее беру. Для меня это как интересное хобби.

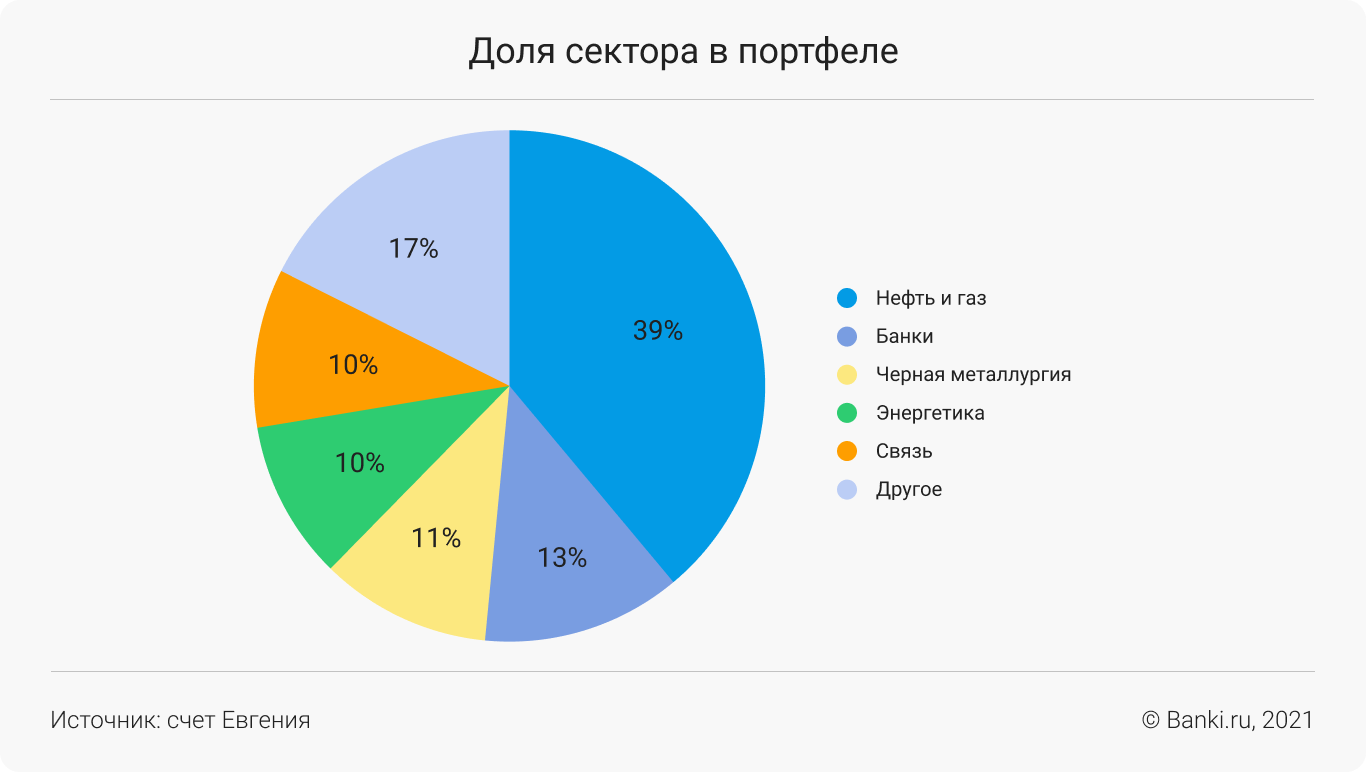

Принципа ребалансировки и диверсификации портфеля не придерживаюсь

В основе моей покупки той или иной бумаги лежит фундаментальный анализ, но в целом портфель диверсифицирован по отраслям. Как-то специально покупать какую-то бумагу для того, чтобы разбавить портфель, пока не доводилось. Диверсификация используется для работы с рисками. Но можно диверсифицировать до бесконечности: по странам, по классам активов, по отраслям, по валютам и т. д. Никаких денег не хватит. Поэтому моя диверсификация — следствие выбора бумаг, а не наоборот.

Ребалансировкой портфеля не занимаюсь

Многие твердят о ее важности и необходимости, но по большому счету это просто добавляет комиссии брокерам. Можно перетряхивать портфель каждое 31 декабря, но это не значит, что дата будет оптимальной

Так можно и в убытки залезть. Сейчас подумываю зафиксировать убытки по ряду бумаг, чтобы избежать уплаты налога при фиксировании прибыли.

Акции – рискованный финансовый инструмент, но риски можно снизить

1. Инвестируйте долгосрочно

Инвестируйте на срок от 3 лет. Когда вы вкладываете деньги надолго, то кратковременные рыночные шоки не заставят вас продавать акции, поддаваясь эмоциям.

Исторически рынок всегда растёт. Так, с момента кризиса во время COVID-19 российский и американский фондовые рынки успели восстановиться после падения уже к концу 2020 года.

2. Распределяйте вложения

Инвестируйте в акции компаний из нескольких стран и экономических отраслей. Когда вы распределяете деньги по разным компаниям, падение акций одних компенсируется ростом других. Не покупайте только один актив. Если он просядет в цене на 20–30% или больше, то настолько же обесценится весь ваш капитал. Распределение – одно из главных правил, которое поможет понять, как начать инвестировать в акции.

Не забывайте про облигации – это не такой доходный инструмент, как акции, но зато более надёжный. Ещё часть денег можно вложить в покупку валюты: доллары, евро, швейцарские франки, китайские юани или японские йены.

3. Инвестируйте только свободные деньги

Не инвестируйте все накопления или зарплату. Собирайте инвестиционный портфель постепенно, направляя на покупку бумаг 10–20% от активного дохода.

Способы

Если вы не на 100 % консервативный инвестор, который весь капитал держит на депозите или в ОФЗ, то обязательно выберите акции для своего портфеля. Для этого необязательно иметь многомиллионный первоначальный капитал. Например, один лот Газпрома стоит всего 2 530 руб. (на 3 декабря 2019 года), в него входит 10 акций. Но выбирать по принципу “Я часто слышу про эту компанию по телевизору” все же не стоит.

Вложить деньги в акции можно разными способами. Это будет зависеть от выбранного подхода и ваших финансовых возможностей.

Способ 1. Покупка паев ПИФов.

Простой и известный многим россиянам способ вложения денег в ценные бумаги. За вас все сделает управляющая компания. Кто не хочет самостоятельно управлять своим капиталом, тот доверяет это сделать другим. Вкладывать в ПИФы будет выгодно только в том случае, если доходность фонда с учетом комиссий управляющему будет выше процента по банковскому депозиту.

Способ 2. Покупка ETF и БПИФов.

Считаю, что именно с индексных фондов стоит начать новичку. Вы можете купить фонд российских акций (FXRL), который следует за индексом МосБиржи и включает 41 акцию крупных компаний РФ, а не блуждать в теории фундаментального анализа. Или остановить свой выбор на фонде акций американских компаний (FXUS), куда вошли 546 эмитентов.

Долгосрочных инвесторов интересует доход в длительной перспективе. Доходность FXRL за 3 года – +64,94 %. Доходность FXUS за 3 года составила +43,51 %. Кривая доходности за 6 лет существования фонда выглядит так:

Есть взлеты, есть падения, но доходность каждый раз отыгрывает потерянные позиции и вновь начинает расти.

Сейчас на МосБирже появился новый продукт – БПИФ (биржевой паевой инвестиционный фонд). Отличается от простого ПИФа тем, что торгуется на бирже. Формируют фонды крупные управляющие компании Сбербанка, ВТБ, Газпромбанка. Статистику по их работе пока приводить рано, слишком мало времени прошло с открытия. Но предложение очень интересное для тех, кто хочет, например, следовать индексу S&P 500, а возможности открыть счет у зарубежного брокера нет.

Способ 3. Покупка акций отдельных эмитентов.

Этот способ требует более тщательного анализа эмитентов, чем предыдущие. Вы формируете портфель из акций компаний, которые либо имеют хорошие перспективы роста, либо стабильно выплачивают высокие дивиденды, либо совмещают и то и другое. Чтобы выявить такие, надо покопаться в финансовой отчетности эмитента, проанализировать мультипликаторы, погрузиться в новостную аналитику. Процесс очень увлекательный и захватывающий, но требует специальных знаний и времени.

Как выбирать акции для инвестирования

Среди российских ценных бумаг непросто отыскать яркие инвестиционные идеи. Это связано с тем, что в стране не наблюдается уверенных темпов роста экономики. Кроме того, практически отсутствуют компании, вызывающие однозначный интерес инвесторов. Поэтому, выбрав эмитента, следует внимательно следить за сферой его деятельности и учитывать рекомендации по покупке акций.

По мнению экспертов, в 2021 году к перспективным отраслям можно отнести:

- финансы;

- машиностроение;

- добычу газа, нефти и золота;

- продовольственные предприятия.

Акции финансовых организаций и машиностроительных предприятий пользуются хорошим спросом, поскольку оборот таких эмитентов постоянно растет и делает их достаточно привлекательными для начинающих инвесторов.

Компании, занимающиеся добычей золота, выпускают самые прибыльные акции. Их стоимость обеспечивается драгоценным металлом, цена которого остается стабильной при любых экономических кризисах. Огромный потенциал имеется и у продовольственного сектора, поскольку продукты питания – востребованный товар. Оживление в этом сегменте рынка наблюдается даже в кризис, поэтому любой человек сможет прилично заработать, вкладывая деньги в Додо Пиццу, РусАгро или в любую другую продовольственную компанию.

Эксперты советуют инвестировать в те предприятия, которые уже давно успешно работают на рынке. Начинающему инвестору следует понимать, что изменение стоимости акций не происходит само по себе. Обычно такое случается в результате определенных событий, например, расширения производства, анонсирования продукта, смены руководства компании. Инвестора должны настораживать слишком большие дивиденды. Часто это является свидетельством интенсивного вывода средств и закрытия бизнеса в ближайшем будущем.

Понять, в какие акции стоит вкладывать деньги, можно с помощью различных показателей. Основным из них является соотношение суммарной стоимости выпущенных акций и прибыли компании – Р/Е. Нормальным считается значение от 0 до 5. Более низкие показатели имеют сырьедобывающие предприятия, а высокие – компании, работающие в области высоких технологий.

Еще один коэффициент – P/CF. Он представляет собой соотношение суммарной стоимости выпущенных акций и объема денежных средств, которые остаются в компании после оплаты всех расходов, то есть соотношение капитализации и денежного потока. Небольшое значение этого коэффициента свидетельствует о том, что руководство оставляет достаточное количество денег внутри компании. Их должно хватить на выплату дивидендов, выкуп акций или расширение производства.

Третий коэффициент – P/BV, или отношение стоимости всех акций к балансовой стоимости активов. Чем ниже его значение, тем лучше условия для инвестирования.

Последний показатель – это P/S, соотношение стоимости акций и выручки. Оптимальным считается значение меньше единицы, но следует учитывать подводные камни. Существуют компании с гигантскими объемами выручки, которые по прибыли закладывают всего 3–7% годовых.

На что обратить внимание при выборе брокера

Брокер работает не бесплатно. За сделки с акциями он возьмёт комиссию. У каждой брокерской компании свои тарифы и условия. Некоторые требуют внести минимальный депозит около 30 000 рублей, другие (кроме комиссии за сделки) берут плату за обслуживание счёта или за ввод / вывод денег.

В среднем размер комиссии – 0,05% от суммы сделки. Например, инвестировали 30 тысяч рублей, заплатили комиссию – 15 рублей.

Все брокерские компании публикуют тарифы у себя на сайте. Поэтому прежде чем подписывать договор с брокером, проверьте условия, на которых через него можно начать инвестировать.

Если хотите торговать иностранными акциями, узнайте у брокерской компании, есть ли у неё доступ к зарубежным рынкам.

Чтобы начать работать с брокером, откройте у него брокерский счёт и подпишите договор на оказание услуг. Процедура похожа на оформление простого банковского счёта. Обычно это можно сделать дистанционно: заполните заявку на оформление счёта на сайте брокера и укажите паспортные данные. Счёт открывают за 2–3 рабочих дня.

Особенности покупки акций в условиях финансового кризиса

Словосочетание «финансовый кризис» уже набило оскомину большинству населения нашей страны. Один кризис сменяется другим, курс доллара периодически бьёт всё новые рекорды, нефть падает в цене, а бензин дорожает (что вызывает искреннее недоумение у большинства россиян).

Цена на нефть и падение рубля к доллару

Естественно, что фондовый

рынок не может оставаться в стороне и

так же чутко реагирует на все эти

макроэкономические перипетии. Причём

реакция эта довольно стандартна и

предсказуема — каждая очередная волна

кризиса неизменно толкает цены акций

большинства предприятий вниз.

Та пугающая частота с

которой лихорадит мировую экономику в

начале третьего тысячелетия наводит

многих инвесторов на вполне объяснимые

сомнения по поводу целесообразности

инвестирования в акции. Ведь только

наступает какая-то видимость стабильности,

как, неизменно, ей на смену приходит

очередной спад.

Стоит только сформировать

относительно доходный портфель акций

показывающий пусть и не феноменальный,

но достаточно стабильный рост стоимости,

как появляется какая нибудь очередная

причина для сотрясения экономики (будь

то крах доткомов, ипотечный кризис или

пандемия короновируса) и стоимость

собранного портфеля катастрофически

летит вниз вводя инвестора в очередной

убыток и наталкивая на крамольную мысль:

взять и просто перевести все свои рубли

в доллары**.

Так как же инвестировать

в акции в условиях сменяющих друг друга

кризисов? Ответ на этот вопрос кроется

в цикличности развития экономики, а

конкретно в том, что на смену каждому

спаду приходит очередной подъём. То

есть, другими словами, инвестировать

нужно на дне очередного спада, а

фиксировать прибыль на пике очередного

подъёма.

Критерием

ситуации на фондовом рынке в целом может

служить динамика индекса голубых фишек.

В России его рассчитывает Московская

биржа на основе динамики акций 15

крупнейших отечественных публичных

акционерных компаний (индекс MOEXBC).

Вот как выглядит этот график на фоне

экономического кризиса вызванного

пандемией короновируса:

Но, как

водится, в теории всё просто, а на практике

это выглядит несколько сложнее. И

основная сложность здесь заключается

в том, чтобы суметь правильно

идентифицировать эти самые пики и

впадины. А то ведь может получиться так,

что все средства будут вложены на якобы

самом дне рынка, а он возьмёт да и

провалится ещё (подобные ситуации далеко

не редкость) унося в тартарары большую

часть инвестиционного капитала.

Для определения

этих самых экстремумов можно использовать

весь арсенал средств технического и

фундаментального анализа рынка. Однако

даже это не гарантирует вас на 100% от

того, что дно рынка в итоге будет найдено

верно. Поэтому инвестировать нужно не

все деньги разом, а предварительно

разделив их на несколько частей.

Алгоритм

покупки акций при этом может быть

примерно следующий:

- Диагностировав предположительное дно рынка и финальную стадию кризиса можно вложить в акции первую часть денег;

- Далее с течением времени цена либо действительно стабилизируется и перейдёт в фазу роста, либо продолжит своё снижение;

- В любом случае дальше продолжаем вкладывать деньги по частям;

- Если цена продолжит падать, то каждая очередная покупка будет обходиться вам несколько дешевле, снижая тем самым их общую итоговую цену (см. статью «Усреднение в трейдинге»);

- Если цена начнёт свой рост, тем лучше — продолжайте скупать акции по частям. При этом хотя итоговая цена покупки и возрастёт, но вы всё равно останетесь в прибыли;

- После того, как цена акций (или индекс голубых фишек) достигнет своего докризисного значения можно задумываться о частичной (или полной) фиксации прибыли.

В кризисные

периоды лучше вкладывать деньги в акции

наиболее надёжных эмитентов (иными

словами — в те самые пресловутые «голубые

фишки»), которые на 99.9% выдержат

экономический спад, сохранив при этом

силы для дальнейшего роста.

** А ведь не такая уж и

крамольная эта мысль если посмотреть

на ситуацию в свете недавнего повышения

курса доллара с 65 до 80 рублей.

Принципы разумных инвестиций

Создайте отдельный инвестиционный банк. Не тратьте все сбережения. Держите в акциях от 25 до 50% накоплений.

Не используйте для инвестиций деньги не из банка. Он должен состоять из тех средств, которые не повлияют на уровень жизни в случае потери. Также не инвестируйте в долг.

Не кладите все яйца в одну корзину. Диверсифицируйте портфель. Вкладывайте деньги в компании из разных отраслей, которые занимаются разными видами деятельности, чтобы снизить риски.

Не составляйте портфель только из акций. Есть и другие финансовые инструменты: облигации, ETF, валюта.

Инвестируйте долгосрочно (от трёх лет). Считается, что рынок в перспективе всегда растёт и даже, если ваши активы просядут в цене, то смогут отыграть падение. Нужно только дать им время.

Избегайте частой торговли. Так, вы заплатите меньше комиссии.

Стратегия 4: Поиск недооцененных акций

Для тех же, кто интересуется, как заработать на инвестициях в акции, а не просто добавлять их в портфель по лучшей цене, подойдет стратегия поиска недооцененных акций. Ее, кстати, исповедуют Бенджамин Грэхем и Уоррен Баффет. Основной девиз — «Купить доллар за 50 центов». В общем, смысл стратегии — искать недооцененные акции и покупать их так много, как можно. А потом, соответственно, продавать. Когда подрастут достаточно.

Звучит хорошо, но как найти эти самые недооцененные акции?

Глубоко углубляться не буду — отсылаю всех желающих к статье о расчете коэффициента Грэма и о поиске недооцененных акций по мультипликаторам.

Обозначу только основные положения:

- отбираются только надежные компании с более чем 5-летней историей;

- у компаний понятна схема извлечения прибыли, ее продукция пользуется популярностью и востребованностью, а не обеспечена модой или рекламой;

- компания имеет стабильный состав управленцев (менеджмента), среди них нет прохиндеев и ненадежных товарищей;

- мультипликатор P/E находится в промежутке от 0 до 5 (компания недооцененная);

- P/S меньше 5 (в идеале — меньше 1), чем выше — тем хуже;

- отношение рыночной цены акции к стоимости активов, приходящихся на одну акцию, меньше единицы (значит, если компания разорится, у нее хватит денег погасить свои долги);

- низкое соотношение Долга и EBITDA;

- высокий уровень ROE (рентабельность компании).

Если вы возьмете какую-нибудь компанию и пройдетесь по всему списку, и при этом она не выпадет — вы нашли недооцененную акцию. Можно ее покупать.

Да и вообще: хотите быть гуру и на раз-два вычислять недооцененные акции — обязательно изучите мой курс по поиску недооцененнок. Все самые нужные и актуальные знания — именно там.

Доходность инвестиций в акции

С чего начать инвестиции в акции?

С подбора и составления портфеля, это нужно для диверсификации рисков (если одна или две компании дадут убыток, то остальные акции в портфеле могут перекрыть его своими доходами и вывести ваш общий итог в плюс).

Российские акции сильнее растут во времена подъемов в сравнении с западными, но и больше обваливаются в кризисы. Так в преддверии кризиса 2008-09 годов, в 2005-06 индекс РТС вырос вдвое, в то время, как S&P 500 показал только 17%, но зато уже к концу 2008-го РТС упал на 70%, в то время, как «Спайдер» – только на 40%.

С другой стороны, корпорации вроде Microsoft или Apple, едва ли смогут вырасти еще хотя бы вдвое и значительно увеличить свои рынки сбыта, ведь они уже и так заняли большинство доступных ниш, а это значит, что сильно разбогатеть на их акциях не получится. Это прерогатива акций молодых компаний, которые могут быстро развиться во что-то серьезное из ничего и подорожать на сотни или даже тысячи процентов.

Предположим, что в начале прошлого года, вы внесли бы на депозит $700, после чего купили 10 акций Caterpillar по $70 (дивидендная прибыль тогда составляла $0,46 на акцию). Через год акция уже стоила $105 (правда из-за снижения прибыли выплаты упали до $0,32 на акцию). Таким образом, инвестировав $700, через 12 месяцев вы бы смогли продать свои 10 акций уже за $1050 + около $3,5-4 дивидендов, таким образом, прибыль составила бы около $354, что составляет примерно 50% годовых.

ETFФонд Акций10,64%11,23%78,96%

О чем это говорит – о том, что акциям надо дать «полежать в портфеле» и хорошенько подрасти. Одним из кредо Уоррена Баффетта вообще является не брать для инвестиций акции менее, чем на 10 лет, а уж он-то знает в этом толк. И это лишь самая простая инвестиционная стратегия, суть которой в простой покупке и удержании акций, пока они немного не подрастут, но профессиональные инвесторы применяют также и метод постоянной докупки новых акций в свои портфели в дополнение к реинвестициям дивидендов.

Eсли вложить всего $1000 в акции с постоянной реинвестицией всей прибыли и дивидендов под 20% годовых, то уже через 5 лет доход будет около 250% от первоначальной суммы, а через 10 лет в среднем соберется уже $6200, что составляет фантастические 620%.

Разбор типичных ошибок начинающего инвестора

Отдельный материал я бы подготовила по психологии инвестирования. Почему на фоне плохих новостей из мира экономики или политики котировки на бирже резко падают? Инвесторы начинают паниковать и побыстрее сбрасывать имеющиеся на руках бумаги, даже в убыток себе, боясь, что могут потерять еще больше.

Вот ошибки, которых лучше избегать начинающему инвестору:

- Частое изменение своих инвестиционных планов и, как следствие, изменение состава портфеля. Метания ни к чему хорошему не приведут. Дисциплина – залог успешного инвестирования.

- Приоритет активной стратегии над пассивной. При недостатке опыта и знаний такой подход приведет к убыткам. Брокеры на нас хорошо зарабатывают, поэтому они только приветствуют желание новичков торговать каждый день на бирже.

- Попытки угадать лучшую цену покупки-продажи. Это редко удается даже профессионалам.

- Использование идей и прогнозов разных аналитиков, которые часто противоречат друг другу. Опирайтесь на свои расчеты. Не умеете анализировать – научитесь. Есть сильные финансовые советники, которые обучают с нуля.

- Страх. В большинстве наших граждан сидит страх перед неизвестными инструментами. Здесь посоветую только одно – учиться, чтобы неизвестное превратить в знакомое и понятное. Долгие годы нас приучали использовать только депозиты и в редких случаях недвижимость для накопления капитала. Но я думаю, что сегодняшнее молодое поколение уже по-другому смотрит на этот вопрос, и с годами количество инвесторов будет только расти.

- Сделки на эмоциях. Стадный инстинкт – мощный фактор. Не все могут ему противостоять. Сложно устоять, когда инвесторы в панике продают просевшие активы. А для опытных это отличное время, чтобы купить подешевевшие ценные бумаги.

- Инвестирование всего накопленного капитала. Акции – это не тот инструмент, в который надо вкладывать все, что имеете. Создайте портфель из разных инструментов, в том числе и консервативных, и не забывайте про подушку безопасности.

Какие стратегии инвестирования в акции работают в России

Стратегия инвестирования – это набор методов и инструментов, используемых конкретным владельцем акций с целью изменения их общего профиля, то есть, соотношения доходности и риска. Самая примитивная дивидендная стратегия инвестирования – выбрать определенный класс активов и работать только с ними. Как правило, инвестор будет иметь в итоге низкую доходность при низких рисках или наоборот: высокую доходность при высоких рисках. Поэтому на практике используют некий микс стратегий. В зависимости от сроков, они делятся на:

- краткосрочные;

- среднесрочные;

- долгосрочные.

Краткосрочное инвестирование больше похоже на трейдинг. Чтобы вкладывать деньги в акции и зарабатывать, инвестор должен уметь правильно определять так называемую точку входа в рынок – оптимальную цену для спекулятивной покупки. Для этого ему нужно научиться анализировать фондовый рынок и постоянно следить за новостями на нем.

Длительность среднесрочных инвестиций составляет от месяца до года. При использовании данной стратегии значение имеет поставленная цель: по какой цене должны быть куплены и проданы акции, и в какие сроки. Зачастую инициаторами среднесрочных инвестиций выступают брокеры. Они составляют прогноз рыночной стоимости активов на основе финансового состояния и производственных показателей компании.

Долгосрочные инвестиции подразумевают покупку ценных бумаг на несколько лет. Основополагающую роль при использовании данной стратегии играет правильное распределение активов, то есть, диверсификация портфеля. Инвестиции в акции на длительный срок для начинающих могут приносить пассивный доход, который частично можно использовать для покупки новых активов, и таким образом увеличивать свой капитал.

Стратегии по активности

По торговой активности инвестиционная стратегия может быть:

- активной;

- пассивной.

Активная стратегия подразумевает частые сделки, постоянный поиск новых идей, попытки сыграть на дивидендных ожиданиях и новостях. К ней, как правило, прибегают инвесторы, желающие получить максимум прибыли за наименьший промежуток времени.

Самой популярной пассивной стратегией является «купить и держать». Ее основу составляет регулярное и планомерное приобретение активов с корректировкой их долей в инвестиционном портфеле не чаще одного раза в год. Пассивное долгосрочное инвестирование в акции крупных российских компаний и иностранных корпораций по потенциальной доходности уступает активному. Кроме того, хорошую прибыль иногда приходится ждать довольно долго.

Спекулятивные операции на фондовой бирже намного эффективнее пассивной стратегии, но только при условии, что инвестор умеет правильно определять момент покупки и продажи акций.

Стратегии по степени риска

По степени риска выделяют:

- агрессивную (высокорисковую) стратегию;

- умеренную;

- консервативную (низкорисковую).

Цель агрессивной стратегии – максимальное увеличение потенциального дохода за счет повышения рисков. При ее использовании вкладывают деньги в надежде получить прибыль с акций небольших компаний, обладающих низкой ликвидностью. Агрессивный инвестиционный портфель имеет низкую диверсификацию и, как правило, состоит из ценных бумаг одного вида или одного сектора конкретной страны.

Умеренная стратегия является своеобразной «золотой серединой». В ее портфель входят активы из разных секторов, но возможно небольшое содержание и рискованных акций (не более 10%).

Низкорисковая инвестиционная стратегия подходит для тех, кто хочет прежде всего сохранить свои сбережения. Средняя доходность акций в этом случае сопоставима с банковским депозитом и составляет 7–8% годовых.

Выбор оптимальной стратегии зависит от таких факторов, как:

- размер средств, предназначенных для инвестирования;

- уровень компетенции инвестора;

- желательное соотношение доходности и риска вложений;

- срок, выделенный для получения прибыли.

Правила инвестирования в акции

В акции, так же как и в бизнес, нужно инвестировать с умом. Поясню опять на примере с пиццерией. Что мы имеем? Есть компания, которая делает пиццу и продает ее людям за деньги. У нее есть доставка по городу и несколько пиццерий в проходимых местах с большим трафиком, где люди могут заказать себе пиццу и посидеть за столиками. Компания покупает продукты на продуктовых базах, делает тесто, запекает пиццу в печи и продает ее людям на месте или с доставкой. У компании есть пара конкурентных преимуществ — во-первых вкусная пицца, которая нравится многим людям, во-вторых быстрая доставка пиццы по городу. Основные риски — в конкуренции, может появиться другая компания, чья пицца окажется еще вкуснее и дешевле. Но на этот случай есть менеджмент, который должен не допустить потери доли рынка. Все просто.

Правило №1 — надо знать бизнес, чьи ценные бумаги покупаешь: как он работает, чем занимается, за счет чего получает прибыль. Вы же не стали бы инвестировать свои деньги в не пойми что?

У большинства российских акционерных обществ есть основной (мажоритарный) акционер, который владеет большинством акционерного капитала, и множество акционеров поменьше (миноритариев). Миноритарный акционер, чья доля в акционерном капитале очень незначительна, почти никак не может влиять на решения, которые принимает основной акционер. Поэтому миноритарий находится во власти решений, принимаемых главным акционером. Инвестор должен оценить, насколько мажоритарный акционер уважает остальных акционеров компании. Другая опасность — менеджмент, который может действовать в своих личных интересах или принимать неверные решения.

Правило №2 — инвестируй в компании, где крупный акционер уважает права остальных акционеров, а менеджмент качественный и действует в интересах всех акционеров.

Допустим вы нашли хорошую прибыльную компанию, с высокой рентабельностью, с качественным и ответственным менеджментом и добросовестным основным акционером. Можно ли покупать акции? Нет, просто найти хорошую компания недостаточно. Компания может быть сколько угодно хорошей, но не факт, что цена ее акций будет хорошей. Вполне может оказаться, что их рыночная цена будет неимоверно завышена. Стали бы вы к примеру покупать пусть и очень хорошую пиццерию за 100 миллионов рублей, если бы ее годовая прибыль была всего 1 миллион рублей? P/E такой пиццерии равен 100, то есть с такой прибылью ваша инвестиция окупится только через 100 лет.

Правило №3 — принимайте решения о покупке акций на основе расчетов. Вы должны уметь оценивать справедливую стоимость акций и определять, не является ли рыночная цена завышенной. Рыночная цена и прибыль на акцию определяют ее доходность. И может быть, что текущая рыночная цена настолько высока, что выгоднее положить деньги на депозит или поискать другие альтернативы.

Инвестиции в акции для начинающих

Акциями называют ценные бумаги, которые дают право получать часть прибыли публичной компании. Эти ценные бумаги обращаются на фондовом рынке: их можно купить и продать в любой момент по текущей цене. Акции успешных компаний могут показать отличную доходность, особенно в долгосрочной перспективе. Так, ранние инвесторы в Apple, Google, Facebook, Netflix смогли заработать очень приличные деньги, вложившись в эти корпорации на заре их появления.

Инвестиции для начинающих физических лиц. Способы получения прибыли с акций

Основных способов заработка на акциях всего два:

- дивиденды, то есть доля прибыли компании, которая распространяется между всеми держателями пропорционально количеству акций. Обычно составляют 3-7% годовых, хотя сумма варьируется в зависимости от того, сколько компания заработала в отчетном периоде;

- доход с продажи. Если акция выросла в цене, ее можно перепродать и заработать на этом.

Возможные риски

Основной риск заключается в том, что доход по акциям не гарантирован. Вы можете получить дивиденды гораздо ниже, чем планировали – или совсем ничего не получить, если компания оказалась убыточной. Сама акция может вырасти в цене, а может упасть – в таком случае вы ничего не заработаете с ее продажи.

Подведём итоги

Инвестируя

в акции вы должны быть морально готовы

к большим просадкам и даже к потере

части своего торгового капитала.

Потенциально большие прибыли требуют

от вас готовности взять на себя больший

риск.

Проводите

тщательный предварительный анализ как

рынка в целом, так и отдельных

компаний-эмитентов. Не ограничивайтесь

одним только фундаментальным анализом,

всегда смотрите на графики цен.

Контролируйте

свои риски. Всегда обозначайте целевые

уровни (ограничения убытка и взятия

прибыли) ещё на этапе покупки акций.

Чётко придерживайтесь установленных

уровней Stop Loss

и закрывайте убыточные позиции вовремя.

Тщательно

подходите к формированию своего

инвестиционного портфеля. Помните, что

он требует постоянного вашего внимания

и грамотного управления. Не отпускайте

ваши инвестиции на самотёк.

Ну и в заключение, вот вам обещанные ссылки на несколько простых стратегий торговли акциями:

- Стратегия покупки сильно недооценённых акций

- Стратегия «Дурацкая четвёрка»

- Стратегия покупки эффективных акций

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Акции , Инвестиции , Фондовый рынок

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.